什麼是槓鈴策略?

鑰匙外賣

槓 bell 方法建議您將資金投入一系列資產,從非常風險到完全安全的資產,同時忽略有些風險的資產。

槓 bell 技術建議在投資固定收益時混合短期和長期債券。

因此,如果利率下降,投資者就擁有長期債券的安全網,並有機會從短期收益率上升中獲利。

Barbell 方法是一種投資理論,在利益和潛在危險之間實現平衡的最有效方法是投資於高風險和無風險商品的兩種極端價值,同時忽略中間的期權。此策略建議投資於高風險和無風險資產。

任何投資策略的主要目標都應該是最大限度地提高投資回報,同時將風險的風險承受到最低,盡量減少個人投資者感到舒適的程度。堅持槓鈴方法的投資者確定,做到這一點的唯一方法是採取被認為非常風險的行為。

槓鈴策略概述

大多數財務顧問認為,建立客戶投資組合的第一步應該是確定客戶願意承擔的風險水平。合格的個人可能願意接受大量的風險。退休的人可能依賴一致的收入。

因此,財務規劃師將設計一個投資組合,將資金分配到三個或多個獨立的集區,每個集區代表不同類型的風險。由於風險高,將資金投入投機股票,例如首次公開發行(IPO)或小型生物技術公司並不是一個好主意。藍籌股的風險水平比其他類型的股票較低,但它們仍然容易受到市場上漲和下跌的影響。債券是比股票更安全的投資,銀行存款證(通常稱為 CD)是最安全的投資。

這位年輕投資者可能會把他們的 40% 資金投入風險股票,40% 投入藍籌公司,二百分之二十在債券上。退休人士可能將 80% 的資金投入債券,20% 投資於藍籌公司。每個人都希望最大限度地提高回報,同時保持滿足他們的安全水平。

如何使用槓貝爾投資策略?

股票投資者的槓 bell 投資策略

那些遵守槓鈴法的人可能會聲稱,應忽略位於中層級的風險頻譜的部分。

槓 bell 方法建議將兩種不同的資產配對。一個籃子中的資產被認為是可用的最安全的,而另一個籃子中的資產被認為是可用最具風險的資產之一。

這項策略使統計學家、作家和衍生產品交易者納西姆尼古拉斯·塔萊布(Nassim Nicholas Taleb)通過 2007 年至 2008 年的經濟衰退獲得成功,而他的許多華爾街同事都無法這樣做。

Taleb 發表了桿策略背後的基本想法如下:「如果你明白自己容易發生預測錯誤,並願意承認大多數措施都是不完美的,那麼你的策略就是盡可能的超保守和超侵略性,而不是輕微對抗或保守。」[1]

投資債券的槓貝爾方法

實際上,槓鈴方法最常用於債券投資組合。

對購買高品質債券的投資者而言,最大的威脅是錯過購買可提供更高投資回報的債券的機會。例如,假設投資放在長期債券中。在這種情況下,如果該高收益債券在中期間可用,所有者將無法將該筆錢轉移到高收益債券。相反,這筆錢已經投入長期債券。

短期債券的利率較低,但在較早的日期贖回。長期債券通常提供更高的回報率,但是帶來更高的利率風險。

因此,債券投資方面的兩個相對端是短期和長期問題。在道路中間追求一條路徑的動力很少。

與該模式向股票投資者提供的建議,他們投資於風險類別為兩大極端的公司,該模式向債券投資者提供的建議是將債券與非常短(不到三年)和非常長(十年或以上)的時間表混合在一起。

它使投資者能夠在發售時利用更高的收益債券,同時享受一些與長期債券相關的更高收益率。

利率大幅影響了槓鈴方法的表現,毫不奇怪。當利率上升時,短期債券有時會兌換較長期、更高收益的債券。持有持有較長期債券的投資者在利率下降時受益,因為他們已經獲得更好的利率。

當短期和長期債券之間有很大的收益差異時,債券投資者應考慮使用槓 bell 方法。這是使用策略的完美時機。

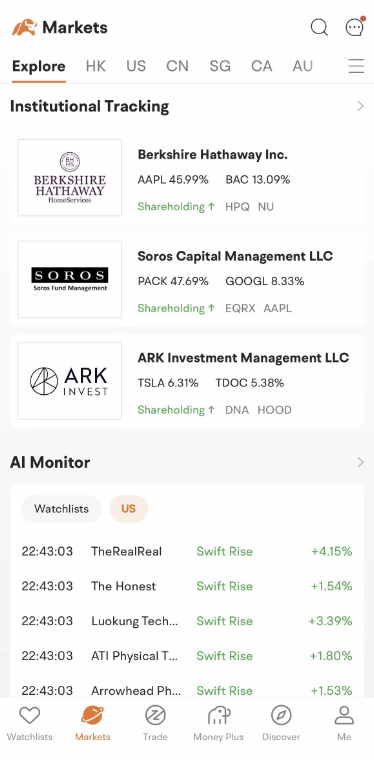

moomoo 交易應用程序的 AI 監視器可以通過監控個別市場的所有股票變動,例如美股,A 股,新加坡股票等,幫助您跟踪市場走勢並尋找市場機會,您還可以在 moomoo 中使用高價值信息跟踪頂級機構持有的投資策略。

槓鈴策略 Vs.子彈策略

即使對於那些只投資債券的人來說,槓鈴方法也可能是一種密集勞動的策略,因為它需要持續監控。

子彈方法與槓鈴策略相反,有些債券投資者可能會發現他們更喜歡它。在使用此策略時,投資者承諾通過同時購買設定到期的債券(例如,在七年內)來確定特定日期。然後,在債券完全發展之前,他們就不做什麼。

這項投資策略的目標是保護投資者免受利率波動的影響,同時也使他們能夠以手動方式進行投資,避免持續重新投資資本的需求。

moomoo 應用程序是專為認真的交易者和投資者設計的。取得存取 免費的高級技術圖表工具 在行動裝置和桌上型電腦上提供 62 個技術指標和 37 個繪圖工具。 免費註冊。立即開始,了解 moomoo 如何幫助您建立投資組合。

[1] 納西姆·尼古拉斯·塔萊布。「黑天鵝:第二版。」第二十五頁。隨機之家出版集團。2010 年。