昨天,我在我的投资组合中进行了几个策略性的调整:我清仓了我的FNGU ETN持仓,卖出了我的TMF 2025年2月50美元看涨期权,并开启了一个TMF垂直价差交易。 FNGU ETN TMF 2025年2月50美元看涨期权 TMF 2025年2月到期的$50看涨期权TMF垂直价差交易 TMF垂直价差(Vertical Spread) 过期的 2024年10月。所有这些决策都是为了更广泛的策略 减轻杠杆风险 和减少风险,考虑到市场的波动和不确定性,以及今天 美联储的利率决定.

在这种环境下,持有任何形式的杠杆,特别是通过期权,带来了更高的风险。我希望在美联储的公告之前退出杠杆头寸,并在市场的回应之后再做进一步决策。以下是我行动和理由的详细说明。

---

FNGU去杠杆化: 退出时机

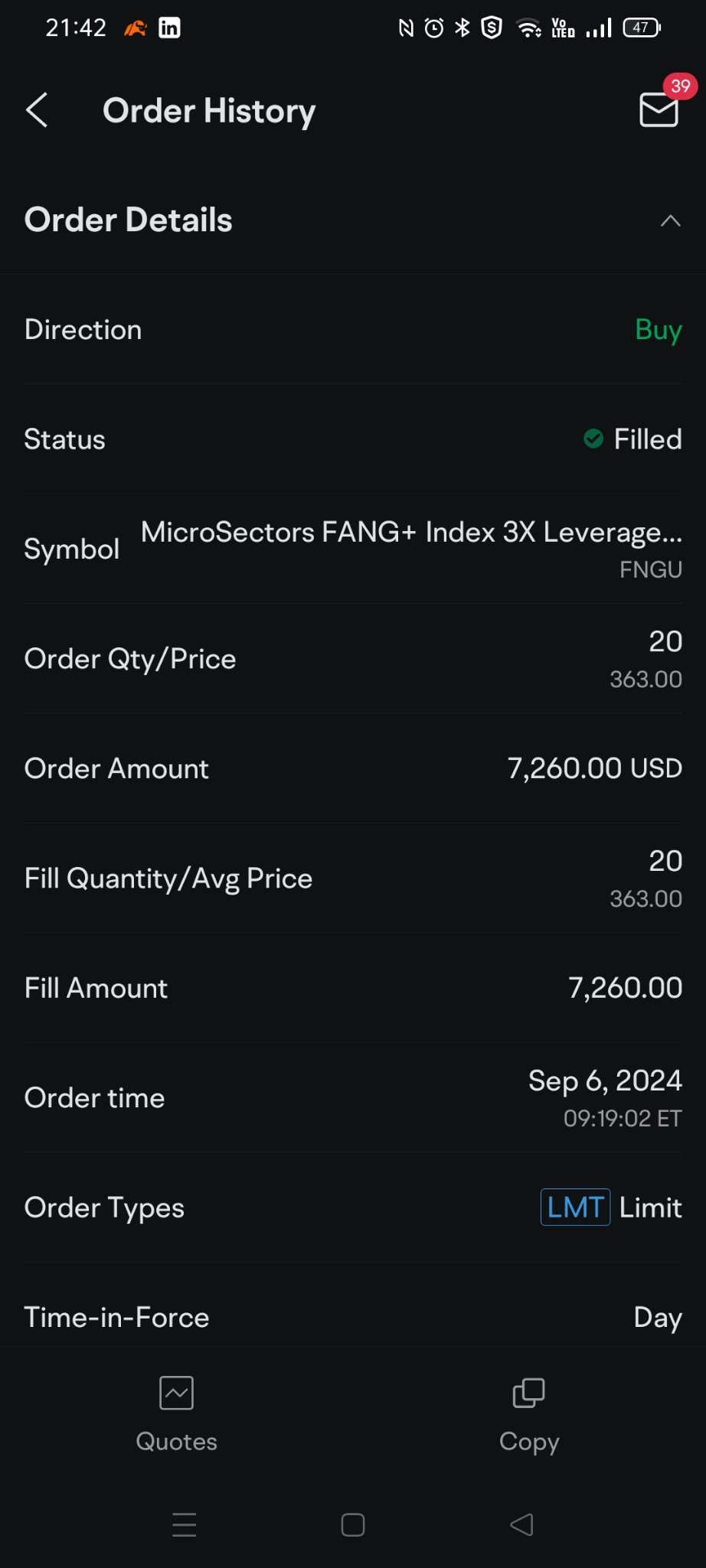

首先,我卖掉了我的 FNGU 头寸。你可能还记得,我以每股363美元的价格买入了 20股FNGU on 2024年9月6日,总计 $7,260.00. Yesterday, with tech stocks rallying, I decided it was time to exit. I sold 20 shares at $396.50 per share, amounting to $7,930.00.

Profit from FNGU这次交易总利润为 670.00美元,每股派息比率符合指导。 涨幅为9.23%.

我选择卖出 FNGU 主要是因为 减轻杠杆风险。FNGU是一个 3倍杠杆etf ,与科技股挂钩,在这样的市场中,波动可能非常大。考虑到今天的不确定性,我不想持有这样一个波动性如此高的头寸。无论联邦储备是否降息 美联储会议25个基点还是50个基点 ,市场可能会有强烈的反应,持有像FNGU这样的杠杆etf的风险太高。在公告之前锁定利润是更安全的选择。,市场可能会有强烈的反应,持有像FNGU这样的杠杆ETF风险太高。在公告之前锁定利润是更安全的做法。

---

平仓TMF 2025年2月到期的$50看涨期权:通过卖出期权进行风险控制

除了卖出FNGU,我还平仓了 TMF 2025年2月到期的$50看涨期权。我以每份$12.65的价格购入了 10份合约 on 2024年8月14日,总计 12,650.00美元。随着TMF上涨,我以每张15.75美元的价格卖出这10份合约 ,共计 on 9月17日,总计 15,750.00美元.

来源于TMF看涨期权的利润(在调整之前的亏损后): 尽管最初的卖出交易带来了3100美元的收益,但是我需要考虑到之前做空对角线看涨期权的1430美元亏损。调整后我的净利润为 3100.00美元的收益 ,我需要计算1430.00美元的做空腿平仓亏损。 1430.00美元的亏损 此调整后,我的净利润为1670.00美元。 1670.00美元,每股派息比率符合指导。 13.2%的收益 在我的原始投资上。

这里,决定关闭TMF看涨期权并不仅仅是关于TMF本身,而是关于消除额外的杠杆。 关闭TMF看涨期权 不仅仅是关于TMF本身,而是关于消除额外的杠杆。 消除额外的杠杆TMF已经是一个 3倍杠杆etf 与 TLT,并且在此之上持有看涨期权进一步放大了波动性。这些期权实际上增加了我对已经有杠杆的etf的暴露,从而极大地放大了价格的波动。鉴于目前市场的不确定性,持有这么多的杠杆(包括基础etf和期权),我不太能接受。 FOMC公告.

---

设置TMF垂直价差:低风险的溢价玩法

当我平仓FNGU和TMF的期权之后,我仍然想要一些对TMF的暴露,但风险最小化。为了实现这一目标,我建立了一个 TMF垂直价差(Vertical Spread) 到期日期为 2024年10月11日,较2020年3月的峰值下降了900,000桶 买入行权价为50美元 和一个 卖出行权价为60美元. I executed the spread at $1.10 per contract, collecting a total of $1,100.00 in premium for 10 contracts.

This Vertical Spread allows me to collect premium while limiting my downside risk. Even if TMF pulls back, I don’t expect it to drop below $60 in the near term, and if it does, I can always 转跌 将仓位保留到未来几个月。这是一个 这是一个低风险的策略,适用于降息环境。 这是一个低风险的策略,很适合降息环境。 降息环境像TMF这样的债券通常会上涨。

---

我对美联储降息的观点:预计在50个基点降息下市场会下跌。

现在让我分享一下我对今天联邦利率决定的看法。尽管结果不确定,但我认为债券市场已经 已经定价为50个基点的降息,而股票市场尚未完全对此预期做出反应。

在我看来,一次 50个基点的降息 或许会导致 市场下滑,尤其是股票市场。为什么呢?一次大于预期的降息可能意味着美联储认为经济潜在问题比最初预计的更严重,这可能会引发投资者的忧虑。尽管债券市场可能已经预期了这一举措,但股票市场很可能会等待官方公告后再进行调整。这使得股票市场的反应是不可预测的——它会是涨还是跌目前还不清楚。

在这样的环境下,持有杠杆头寸,比如杠杆交易,会面临太大的风险。这就是为什么我选择在公告之前进行减杠杆操作,并等待市场揭示手牌之后再做任何新的动作。 TMF期权 和 FNGU,很大程度上存在太多的风险。这就是我选择在公告之前减轻风险,并等待市场揭示手牌之后再做任何新的动作的原因。 减轻杠杆风险 ,并等待市场揭示手牌之后再做任何新的动作。

---

9月17日的交易总利润

以下是昨天交易的最终利润细分:

FNGU交易: +$670.00

TMF看涨期权交易: +$1,670.00(扣除之前的$1,430损失后)

TMF看涨期权的溢价: +$1,100.00

总利润:$3,440.00

昨日交易的重点是锁定利润、减少杠杆并为应对今天的波动做好准备 美联储决策通过减少FNGU和TMF期权的杠杆,我限制了自己的风险暴露同时保持了低风险头寸 减少杠杆 通过TMF垂直价差(Vertical Spread) TMF垂直价差(Vertical Spread).

---

最后的想法: 去杠杆作为一种策略性举措

这里的核心策略是 去杠杆化 面对不确定的市场环境,我选择锁定利润,减少风险,并保持灵活性,以等待美联储的决策。通过交易杠杆ETF期权,我为我的投资组合增加了显著的波动性-这是我希望在今天的降息等重大市场事件之前消除的。

与往常一样,目标是管理风险,产生溢价收入,并使自己能够对市场的下一步行动做出反应。如果您觉得这有帮助,请不要忘记 点赞和关注 以获取更多关于我的交易和市场见解的更新。

L花生 : intesting , 我也有tmf 也减仓了饭股