本文英文原文首发于1月15日

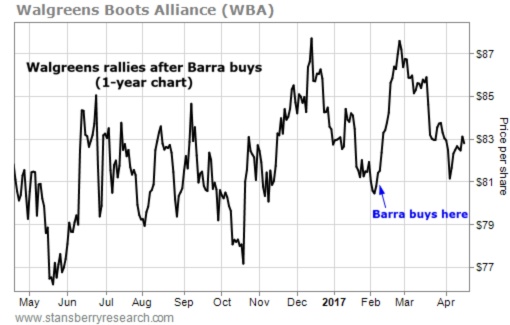

本文我想和你分享另外一种在交易中获得优势的方法,这个方法跟公开信息有关,大多数人要么不知道有这些信息,要么不知道该如何利用这些信息来令自己受益。

这个方法是看“内部人士买入”。

公司内部人士是指持有公司至少5%股份的管理团队、董事成员或股东。他们能获得公众无法获得的信息,但他们不能基于这些信息进行交易,因为这是非法的“内幕交易”。

合法的内部人士交易是不同的。

这些内部人士被允许根据公开信息,以及他们对业务的深入了解来做交易。在大多数情况下,他们必须在两天内向美国证券交易委员会(SEC)报告他们的交易,然后他们的交易信息会被公开。

如果你知道该怎么解读这些信息,它们可以提醒你交易的大机会来了。

要知道,并非所有的内部人士买入都是重要的,为了选出重要的信息,你需要弄清楚以下几个问题。

1. 问题一:是谁在买入?

一般来说,你希望是最高层的内部人士,也就是公司的高管在买入,比如首席执行官(CEO)、首席财务官(CFO)和首席运营官(COO)。

通常这些内部人士比任何人都更了解公司运营的细节,因此,当市场把公司的股票虐得过重...

本文我想和你分享另外一种在交易中获得优势的方法,这个方法跟公开信息有关,大多数人要么不知道有这些信息,要么不知道该如何利用这些信息来令自己受益。

这个方法是看“内部人士买入”。

公司内部人士是指持有公司至少5%股份的管理团队、董事成员或股东。他们能获得公众无法获得的信息,但他们不能基于这些信息进行交易,因为这是非法的“内幕交易”。

合法的内部人士交易是不同的。

这些内部人士被允许根据公开信息,以及他们对业务的深入了解来做交易。在大多数情况下,他们必须在两天内向美国证券交易委员会(SEC)报告他们的交易,然后他们的交易信息会被公开。

如果你知道该怎么解读这些信息,它们可以提醒你交易的大机会来了。

要知道,并非所有的内部人士买入都是重要的,为了选出重要的信息,你需要弄清楚以下几个问题。

1. 问题一:是谁在买入?

一般来说,你希望是最高层的内部人士,也就是公司的高管在买入,比如首席执行官(CEO)、首席财务官(CFO)和首席运营官(COO)。

通常这些内部人士比任何人都更了解公司运营的细节,因此,当市场把公司的股票虐得过重...

2

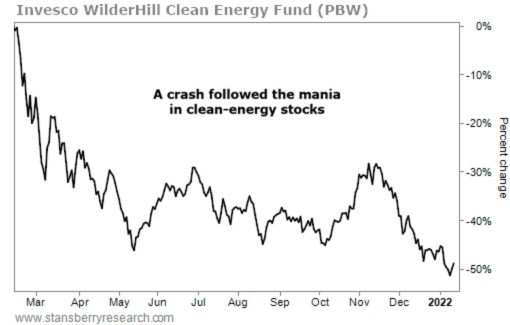

大趋势投资可以产生诱人收益,但有一个条件:需要在没人关注的时候,或者在所有人都在回避这类资产的时候再投资。

即使你发现了一个显而易见的大趋势,如果其他投资者已经一把梭哈押注在这个机会上,那你的收益仍然会受到影响。

这正是去年一个板块所有投资者的遭遇。

下文我将分享那个板块发生了什么,我们从中可以学到什么,以及如何避免这个陷阱。

一个显而易见的大趋势背后的故事总是吸引人的,尤其是那种在未来几十年一定会改变我们生活的投资主题。

那些正押注这个投资主题的投资者在大方向上是对的,他们涌入的那个板块大概率会在未来多年起飞,但这也改变不了投资的基本原则:如果时机不对,你仍会蒙受巨大亏损。

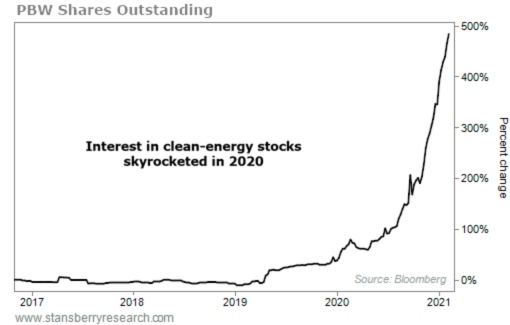

我们今天聊的板块就是清洁能源板块。

2020年投资者对清洁能源的热情高涨。福特汽车发布了纯电动野马Mach-E,从其最具特色的肌肉车转向电动汽车。同年,通用汽车也推出了一款纯电动SUV。本田计划在2024年推出一款名为Honda Prologue的纯电动SUV。

除了以上公司,捷豹、凯迪拉克、沃尔沃以及其它汽车品牌计划到2030年只生产电动汽车。

不单止汽车公司在推动清洁能源的发展,美...

即使你发现了一个显而易见的大趋势,如果其他投资者已经一把梭哈押注在这个机会上,那你的收益仍然会受到影响。

这正是去年一个板块所有投资者的遭遇。

下文我将分享那个板块发生了什么,我们从中可以学到什么,以及如何避免这个陷阱。

一个显而易见的大趋势背后的故事总是吸引人的,尤其是那种在未来几十年一定会改变我们生活的投资主题。

那些正押注这个投资主题的投资者在大方向上是对的,他们涌入的那个板块大概率会在未来多年起飞,但这也改变不了投资的基本原则:如果时机不对,你仍会蒙受巨大亏损。

我们今天聊的板块就是清洁能源板块。

2020年投资者对清洁能源的热情高涨。福特汽车发布了纯电动野马Mach-E,从其最具特色的肌肉车转向电动汽车。同年,通用汽车也推出了一款纯电动SUV。本田计划在2024年推出一款名为Honda Prologue的纯电动SUV。

除了以上公司,捷豹、凯迪拉克、沃尔沃以及其它汽车品牌计划到2030年只生产电动汽车。

不单止汽车公司在推动清洁能源的发展,美...

标准普尔500指数通常被看成是美国经济的风向标,但有时别被它迷惑了。

现在的标准普尔500指数已不同于过去,如今在标准普500指数的成份股中,寥寥数家公司就占了权重大头。

少数几家公司是指“FAAMG”公司,包括Meta platform (FB)、苹果(Apple)、亚马逊(AMZN)、微软(MSFT)和Alphabet(GOOGL)。

这5家公司市值共占标准普尔500指数的22.3%。如果再算上市值1.1万亿美元的特斯拉(TSLA),这6家公司的市值占标准普尔500指数的四分之一。

因此,虽然标准普尔500指数本来是代表广泛的市场,但很多时候它的走势与这些大型科技巨头的直接相关。

其它规模较小的公司可能会陷入困境,它们的股价可能会下跌,但如果这6家科技巨头的股价上涨,标普500指数也可能会上涨。因此,通常很难分辨牛市是真正健康的,还是仅仅是由几家公司撑起的。

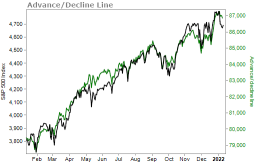

评估这一点的一种方法是看标准普尔500指数的涨跌线。

涨跌线是个简单的评估指标,用某一天上涨的股票数量减去下跌的股票数量,如果当天上涨的股票多,涨跌线就会上升;如果下跌的股票更多,涨跌线...

现在的标准普尔500指数已不同于过去,如今在标准普500指数的成份股中,寥寥数家公司就占了权重大头。

少数几家公司是指“FAAMG”公司,包括Meta platform (FB)、苹果(Apple)、亚马逊(AMZN)、微软(MSFT)和Alphabet(GOOGL)。

这5家公司市值共占标准普尔500指数的22.3%。如果再算上市值1.1万亿美元的特斯拉(TSLA),这6家公司的市值占标准普尔500指数的四分之一。

因此,虽然标准普尔500指数本来是代表广泛的市场,但很多时候它的走势与这些大型科技巨头的直接相关。

其它规模较小的公司可能会陷入困境,它们的股价可能会下跌,但如果这6家科技巨头的股价上涨,标普500指数也可能会上涨。因此,通常很难分辨牛市是真正健康的,还是仅仅是由几家公司撑起的。

评估这一点的一种方法是看标准普尔500指数的涨跌线。

涨跌线是个简单的评估指标,用某一天上涨的股票数量减去下跌的股票数量,如果当天上涨的股票多,涨跌线就会上升;如果下跌的股票更多,涨跌线...

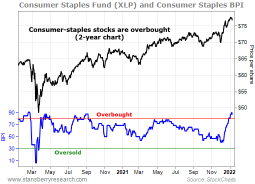

在过去一个月,消费必需品股票是股市表现最好的股票之一。基准的标准普尔500指数自12月10日以来下跌了0.9%,而标准普尔500消费必需品指数(S&P 500 Consumer Staples Index)却上涨了4%。

众所周知,消费必需品是人们在日常生活中离不开的商店和物品,比如杂货店、食品公司,以及卫生纸、牙膏和垃圾袋等家居用品生产公司,这些都是主要必需品的出处。

不管经济状况如何,人们总要去这些商店购买这些产品,所以这些公司不需要像其它经济板块那样经历剧烈的需求波动。此外,由于它们的稳定性,这些公司经常定期向股东派发不断增长的股息。

两大优势加身,令消费必需品成为一个“规避风险”的板块,当市场其它板块看起来有风险的时候,投资者往往会将资金转移到这个板块。

最近股票市场风险不小,标准普尔500信息科技指数(最受欢迎的“风险投资”板块之一)在过去一个月里下跌了5%,这个板块内的很多个股跌得更惨。

但消费必需品的股价涨势可能会失去动力,至少在短期内是这样。

我们最喜欢用的、评估交易者情绪的方法之一是看多头百分比指数(BPI)。BPI追踪的是在一...

众所周知,消费必需品是人们在日常生活中离不开的商店和物品,比如杂货店、食品公司,以及卫生纸、牙膏和垃圾袋等家居用品生产公司,这些都是主要必需品的出处。

不管经济状况如何,人们总要去这些商店购买这些产品,所以这些公司不需要像其它经济板块那样经历剧烈的需求波动。此外,由于它们的稳定性,这些公司经常定期向股东派发不断增长的股息。

两大优势加身,令消费必需品成为一个“规避风险”的板块,当市场其它板块看起来有风险的时候,投资者往往会将资金转移到这个板块。

最近股票市场风险不小,标准普尔500信息科技指数(最受欢迎的“风险投资”板块之一)在过去一个月里下跌了5%,这个板块内的很多个股跌得更惨。

但消费必需品的股价涨势可能会失去动力,至少在短期内是这样。

我们最喜欢用的、评估交易者情绪的方法之一是看多头百分比指数(BPI)。BPI追踪的是在一...

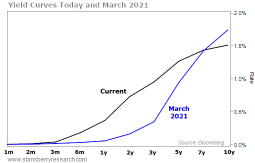

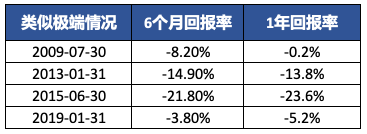

1、要做的不是预测,而是风险评估

对人类来说,世事难料,主要是因为未来是不可预测的。

我们生活在一个复杂、相互关联的世界里,没有人能够明确知道接下来会发生什么。

回顾近期市场上的重大事件,任何真实的评估都会认可,它们不可预测。

没有人特意预测COVID-19疫情暴发,不知道它从何而起,实际上回顾过去,我们甚至还没有完全明确它的起源。

随之而来的惊人牛市似乎也是不可预测的,全球封锁后股市出现了疯狂的牛市,这是史无前例的。

其它市场驱动因素并不是非人为的“黑天鹅”(像COVID-19这种),而是取决于一小群人的一个决定,这个决定可能会发挥任何的驱动作用。

虽然你不可能预测得到疫情,但当你认真评估风险,你会估计到这类情况出现的可能性,即使你不知道确切的出现时间或方式。

但是,这些都是对风险的评估,而不是预测。因为你清楚股票价格会受到波及面广和不可预测的事件影响,所以你要确保不增加杠杆,你也会知道可能会出现50%的跌幅。

如果你信任你对你的投资组合所做的预测(或者别人做的预测),那么你就在拿自己的资金去冒险。

因此,我们在做2022年的专栏内容计划的时候,我们转为做风险评...

对人类来说,世事难料,主要是因为未来是不可预测的。

我们生活在一个复杂、相互关联的世界里,没有人能够明确知道接下来会发生什么。

回顾近期市场上的重大事件,任何真实的评估都会认可,它们不可预测。

没有人特意预测COVID-19疫情暴发,不知道它从何而起,实际上回顾过去,我们甚至还没有完全明确它的起源。

随之而来的惊人牛市似乎也是不可预测的,全球封锁后股市出现了疯狂的牛市,这是史无前例的。

其它市场驱动因素并不是非人为的“黑天鹅”(像COVID-19这种),而是取决于一小群人的一个决定,这个决定可能会发挥任何的驱动作用。

虽然你不可能预测得到疫情,但当你认真评估风险,你会估计到这类情况出现的可能性,即使你不知道确切的出现时间或方式。

但是,这些都是对风险的评估,而不是预测。因为你清楚股票价格会受到波及面广和不可预测的事件影响,所以你要确保不增加杠杆,你也会知道可能会出现50%的跌幅。

如果你信任你对你的投资组合所做的预测(或者别人做的预测),那么你就在拿自己的资金去冒险。

因此,我们在做2022年的专栏内容计划的时候,我们转为做风险评...

+1

参加问答环节的奖励赠品:

问题1:美国陷入牛市已有多少年了?

答:13 年了 @71274309

第二季度:标准普尔500指数进入2021年时市盈率为30.7,市盈率为23.6。

为什么倍数会下降?

答:收益增长超过标准普尔500指数的涨幅 @71274309

问题3:2022年,少平最会避开哪个行业?

答:赌场 @102866915

奖励已发放。感谢你参加这个节目!

问题1:美国陷入牛市已有多少年了?

答:13 年了 @71274309

第二季度:标准普尔500指数进入2021年时市盈率为30.7,市盈率为23.6。

为什么倍数会下降?

答:收益增长超过标准普尔500指数的涨幅 @71274309

问题3:2022年,少平最会避开哪个行业?

答:赌场 @102866915

奖励已发放。感谢你参加这个节目!

已翻译

2

这是一个让很多投资者欲罢不能、很容易陷入的陷阱。

在市场大幅下跌的时候,他们会有买入股票的欲望,希望能抄底。

毕竟,正如老话所说,我们希望能“低买高卖”。但在股价仍在下跌时买入有时候是一种危险的玩法,通常会导致亏损。

今天我们来聊聊,有一个市场正处于它的低迷期,但投资者正在蜂拥而至,这释放了一个危险信号,2022年可能还会进一步亏损。

今年中丐让不少人亏损(我们一年前就说过,远离中概股,不知道多少朋友做到了)。尤其受回港热潮的影响,但跌到现在,很多朋友会好奇,到底该抄底吗?毕竟在底部买入具有很大的吸引力,潜在的收益最大,如果能做成一单大的,也够炫耀一阵子了。

因此许多投资者准备抄底。

ETF-iShares(FXI)持有一篮子在香港上市的中国龙头公司的股票,这是美国投资者投资中国股票最简单的方式之一。

重要的是,自去年2月份见顶以来,FXI一直在持续下跌,自那之后FXI下跌了约32%。

但投资者并未放弃这个市场,我们从FXI的流通份额总数量中可以看出这一点,原理很简单:

FXI独特的基金结构令它能够根据投资者的需求增发或清算份额。如果投资者看涨中国的蓝筹...

在市场大幅下跌的时候,他们会有买入股票的欲望,希望能抄底。

毕竟,正如老话所说,我们希望能“低买高卖”。但在股价仍在下跌时买入有时候是一种危险的玩法,通常会导致亏损。

今天我们来聊聊,有一个市场正处于它的低迷期,但投资者正在蜂拥而至,这释放了一个危险信号,2022年可能还会进一步亏损。

今年中丐让不少人亏损(我们一年前就说过,远离中概股,不知道多少朋友做到了)。尤其受回港热潮的影响,但跌到现在,很多朋友会好奇,到底该抄底吗?毕竟在底部买入具有很大的吸引力,潜在的收益最大,如果能做成一单大的,也够炫耀一阵子了。

因此许多投资者准备抄底。

ETF-iShares(FXI)持有一篮子在香港上市的中国龙头公司的股票,这是美国投资者投资中国股票最简单的方式之一。

重要的是,自去年2月份见顶以来,FXI一直在持续下跌,自那之后FXI下跌了约32%。

但投资者并未放弃这个市场,我们从FXI的流通份额总数量中可以看出这一点,原理很简单:

FXI独特的基金结构令它能够根据投资者的需求增发或清算份额。如果投资者看涨中国的蓝筹...

1

编者注:作为开年系列内容,我们再次来分析房地产市场。

1、 房地产市场长牛刚开始

l 黄金和房地产投资二选一,Steve无疑会选后者

诚然,美国房地产市场是2021年的焦点,创纪录的低利率和高需求导致了疯狂的房屋竞标战和房价飞涨。

这些都像是投机狂热,让人想起金融危机前的房地产泡沫。但是按照Steve Sjuggerud博士的观点,房地产牛市并不是一个泡沫,而是一个远没有结束的长期趋势的开始。

正如Steve在9月9日发布的研报中所称,他认为房地产是当今乃至未来10年的一项优秀投资,如果非选不可,他会选择放弃所有的黄金投资。老读者可能都知道Steve很看好美国房地产市场投资。

Steve将这次房地产牛市称为他对本世纪20年代最重要的预测。在下文中,Steve会分享把握这个巨大趋势的三个最佳方法。

如果非选不可,我(指Steve,下文同指)会选择永远放弃投资黄金,转而投资房地产市场。

在2000年左右,当时黄金也即将结束长达10年的熊市。

要说当时没有人关注黄金是过于保守了。

我记得我第一次去看金币展,展厅是半满状态,来看展的人都是60岁以上的。...

1、 房地产市场长牛刚开始

l 黄金和房地产投资二选一,Steve无疑会选后者

诚然,美国房地产市场是2021年的焦点,创纪录的低利率和高需求导致了疯狂的房屋竞标战和房价飞涨。

这些都像是投机狂热,让人想起金融危机前的房地产泡沫。但是按照Steve Sjuggerud博士的观点,房地产牛市并不是一个泡沫,而是一个远没有结束的长期趋势的开始。

正如Steve在9月9日发布的研报中所称,他认为房地产是当今乃至未来10年的一项优秀投资,如果非选不可,他会选择放弃所有的黄金投资。老读者可能都知道Steve很看好美国房地产市场投资。

Steve将这次房地产牛市称为他对本世纪20年代最重要的预测。在下文中,Steve会分享把握这个巨大趋势的三个最佳方法。

如果非选不可,我(指Steve,下文同指)会选择永远放弃投资黄金,转而投资房地产市场。

在2000年左右,当时黄金也即将结束长达10年的熊市。

要说当时没有人关注黄金是过于保守了。

我记得我第一次去看金币展,展厅是半满状态,来看展的人都是60岁以上的。...

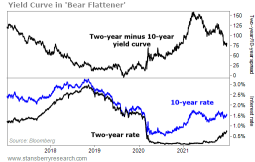

1

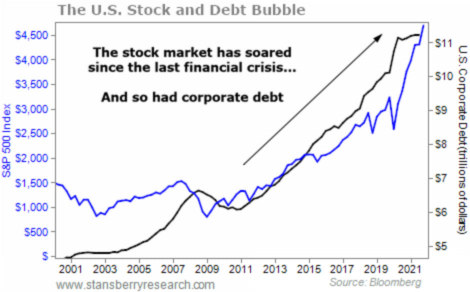

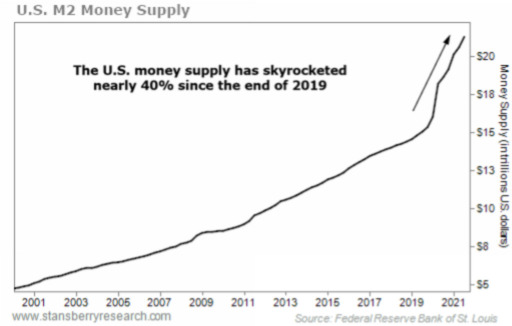

1、我个人认为2022年或会出现市场崩盘

这里的“市场”,是指股票市场和规模远超股市的公司债券市场。

我不是唯一一个这么认为的人。Michael Burry是少数几个能预见2008年出现金融危机的人之一。2007年,他通过他的对冲基金买入抵押贷款债券的信用违约互换,大举押注市场下跌。

这笔交易为Burry的投资者赚了7.5亿美元,他自己也赚了1亿美元。Michael Lewis写了一本关于他的书,后来被改编成电影《大空头》。

我们都应该关注Burry这个人。

他不经常分享他的想法,这些天他分享的时候,也通常是在推特上发言。

现在Burry预测“崩盘之母”正在出现,他表示,现在的市场就像在刀刃上跳舞,最近他在推特上发布了一则关于市场的消息:

比20世纪20年代更投机,比20世纪90年代的过高估值还要高,比20世纪70年代地缘政治和经济冲突更甚。

除了在推特上发帖,Burry还在抛售他的大部分股票。

在他的对冲基金赛恩资产管理公司(Scion Asset Management),他在第三季度末将投资组合从20多只股票削减至6只。

不是所有的同事都赞...

这里的“市场”,是指股票市场和规模远超股市的公司债券市场。

我不是唯一一个这么认为的人。Michael Burry是少数几个能预见2008年出现金融危机的人之一。2007年,他通过他的对冲基金买入抵押贷款债券的信用违约互换,大举押注市场下跌。

这笔交易为Burry的投资者赚了7.5亿美元,他自己也赚了1亿美元。Michael Lewis写了一本关于他的书,后来被改编成电影《大空头》。

我们都应该关注Burry这个人。

他不经常分享他的想法,这些天他分享的时候,也通常是在推特上发言。

现在Burry预测“崩盘之母”正在出现,他表示,现在的市场就像在刀刃上跳舞,最近他在推特上发布了一则关于市场的消息:

比20世纪20年代更投机,比20世纪90年代的过高估值还要高,比20世纪70年代地缘政治和经济冲突更甚。

除了在推特上发帖,Burry还在抛售他的大部分股票。

在他的对冲基金赛恩资产管理公司(Scion Asset Management),他在第三季度末将投资组合从20多只股票削减至6只。

不是所有的同事都赞...

+2

1

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)