VIX 週一上漲 180%,標誌著自金融危機以來罕見的走勢。對投資者來說意味著什麼

隨著一系列全球宏觀風險繼續破壞市場並引發鏈反應,美國股市週一在恐慌情緒下繼續顯著調整。 $標普500指數 (.SPX.US)$ 下跌了 3.0%,而 $道瓊斯指數 (.DJI.US)$ 下跌 2.6%,是約兩年來最大的單日下跌。 該 $標普500波動率指數 (.VIX.US)$,也被稱為華爾街的「恐懼指數」,週一市場開市前飆升 180%,錄得有史以來最大的增長, 但隨著市場情緒逐漸平靜,最終回落至低於 65%。

隨著 VIX 指數達到自金融危機最嚴重時期以來沒有看到的水平,一些投資者正在嘗試了解這一現象,並確定任何可能的交易機會或對市場趨勢的見解。

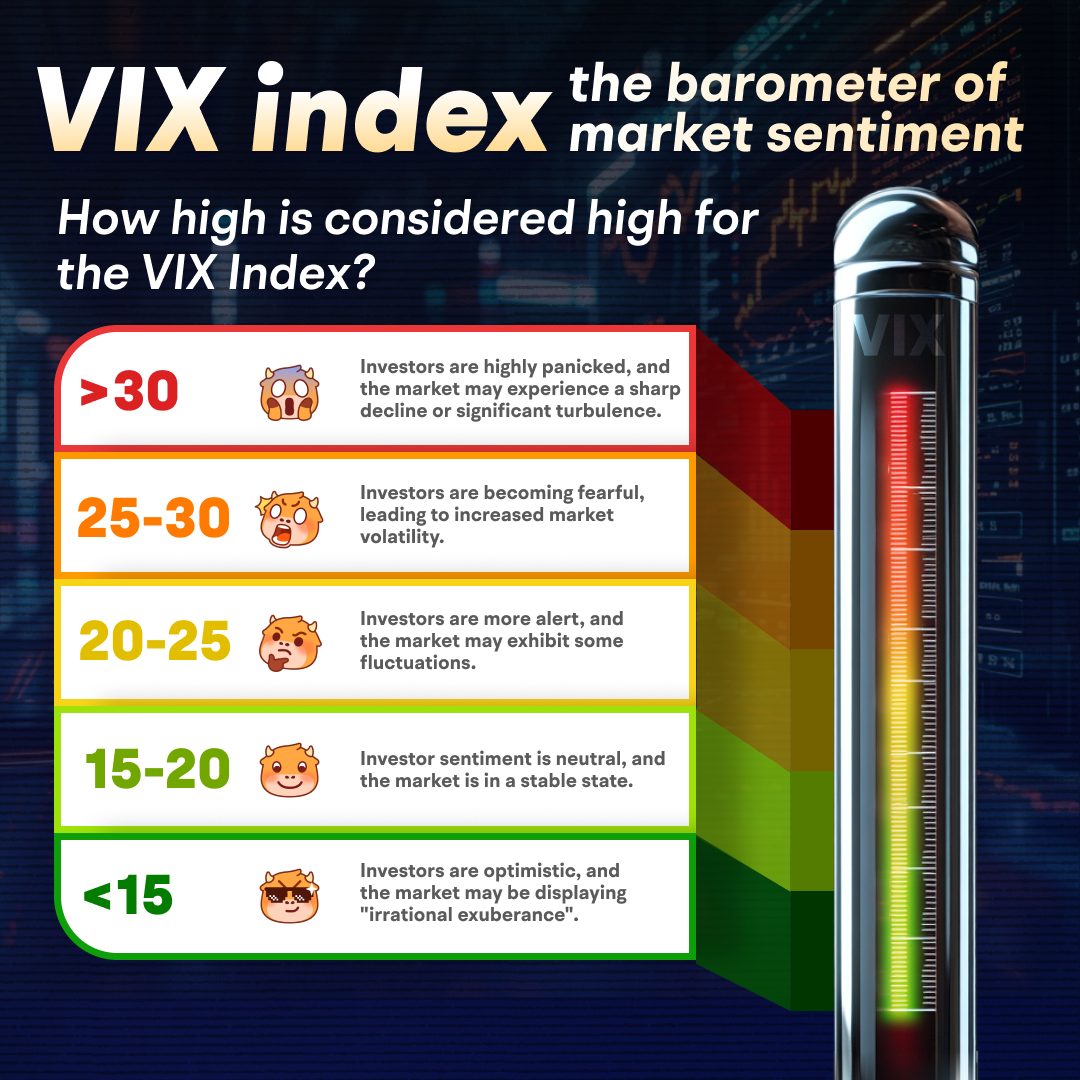

$標普500波動率指數 (.VIX.US)$ 衡量市場對標普 500 指數未來 30 天的波動期望。由芝加哥董事會期權交易所(CBOE)維護,VIX 是根據期權的隱含波動率計算 $標普500指數 (.SPX.US)$,反映了市場上的恐懼和壓力水平。隱含波動通常在市場動盪或經濟衰退期間上升。 根據標普全球的數據,VIX 水平在 30 以上被認為是極高,表明市場出現顯著動盪。

VIX 指數週一超過關鍵水平 65,這種情況在歷史上只發生了兩次:在 2008 年金融危機期間(達到 89.53)和 2020 年 3 月 COVID-19 大流行爆發時(達到 85.47)。 這次 VIX 的飆升受到一系列持續的全球宏觀事件影響,包括經濟和就業數據走弱,加劇了美國經濟衰退的擔憂,大量日元的持倉交易被緩解,導致拋售,令高價值科技股的失望或引導令人失望,以及中東地緣政治緊張局勢升級。

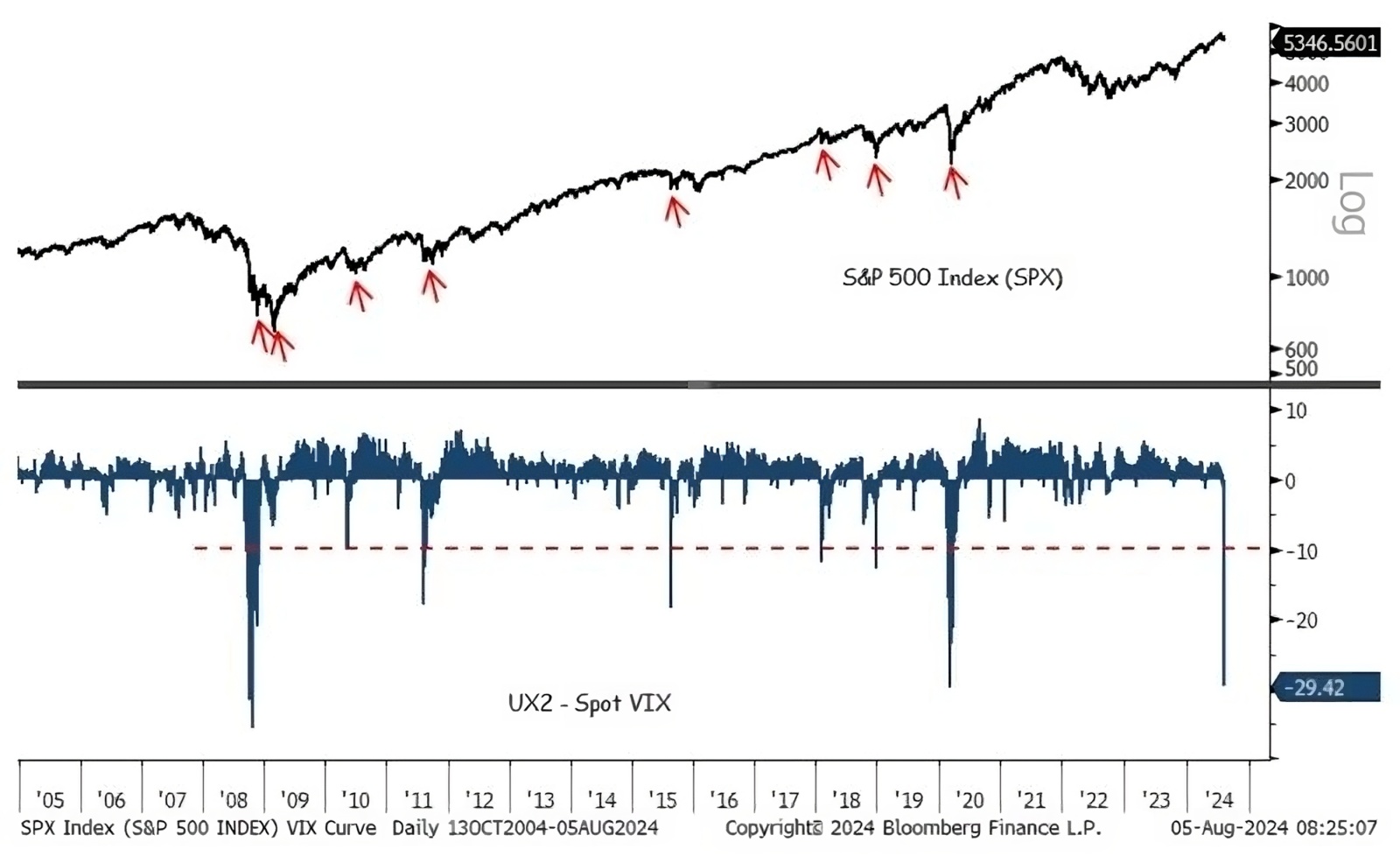

據 BTIG 首席市場技術人員喬納森·克林斯基(Jonathan Krinsky)稱,由於恐慌的投資者尋求立即保護,VIX 指數週一飆升。因此, VIX 現貨價格相對於第二個月 VIX 期貨價格飆升,導致現貨 VIX 和下個月期貨合約之間的點差短暫下降至近負 30 點。這甚至比由 COVID-19 大流行引起的拋售期高峰期最低水平低。 通常,當點差在收市基礎上反轉至少 10 個基點或更多時,這可能表明股市的修正已達到底部。

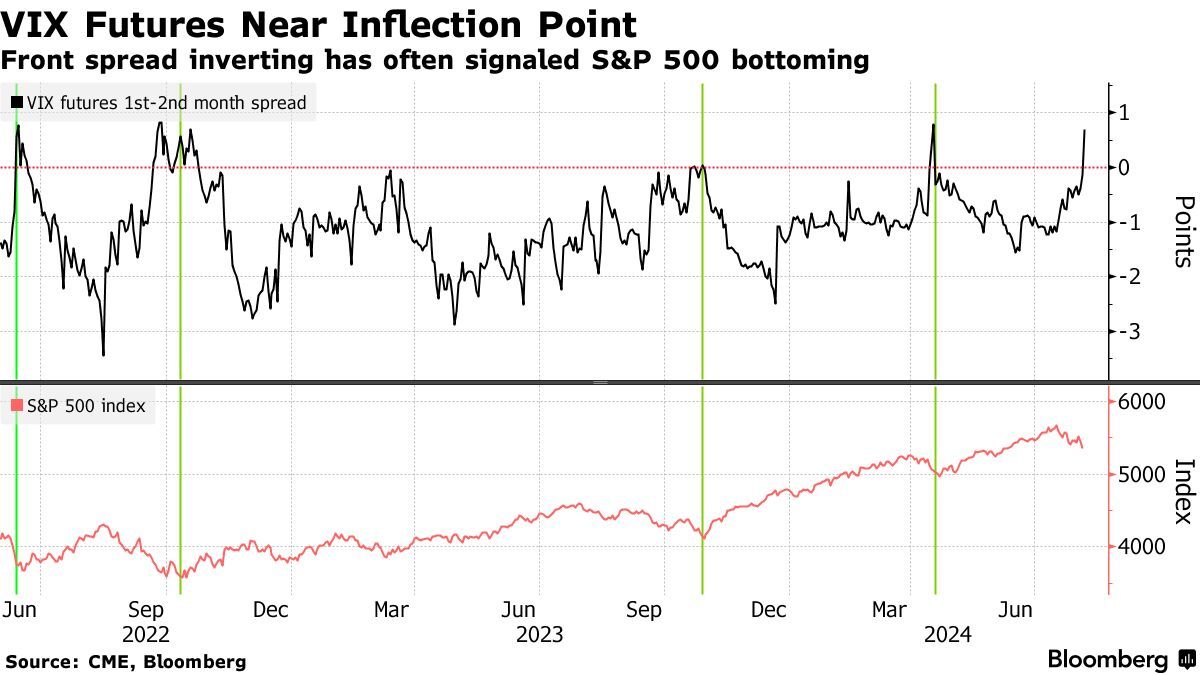

相似的現象也發生在不同到期期期的期貨合約中。根據彭博數據, 週一芝加哥板期權交易所波動指數期貨發生逆轉, 8 月前月合約收於 9 月份的下個月合約高。這也表明投資者認為短期不確定性高於未來的不確定性。 有趣的是,標普 500 指數在過去四次發生這種現象中接近其低點,包括 2022 年 6 月和 10 月、2023 年 10 月和 2024 年 4 月。

1.VIX 的急劇激增可能表明看漲反向信號:

由於 VIX 與股市回報之間存在強烈的負關係,波動指數下跌可能會穩定標普 500 指數。這就是為什麼有些人認為 VIX 可以預測 SPX 的轉折點的原因。換句話說, 儘管 VIX 指數的飆升通常與市場急劇下跌同時發生,但這個過程可能是暫時性的,VIX 指數的歷史高位通常在股市反彈之前。 在極端波動性飆升,然後高峰和下跌之後,這可能表明最痛苦的時期已經過去,股票將再次獲得吸引力。

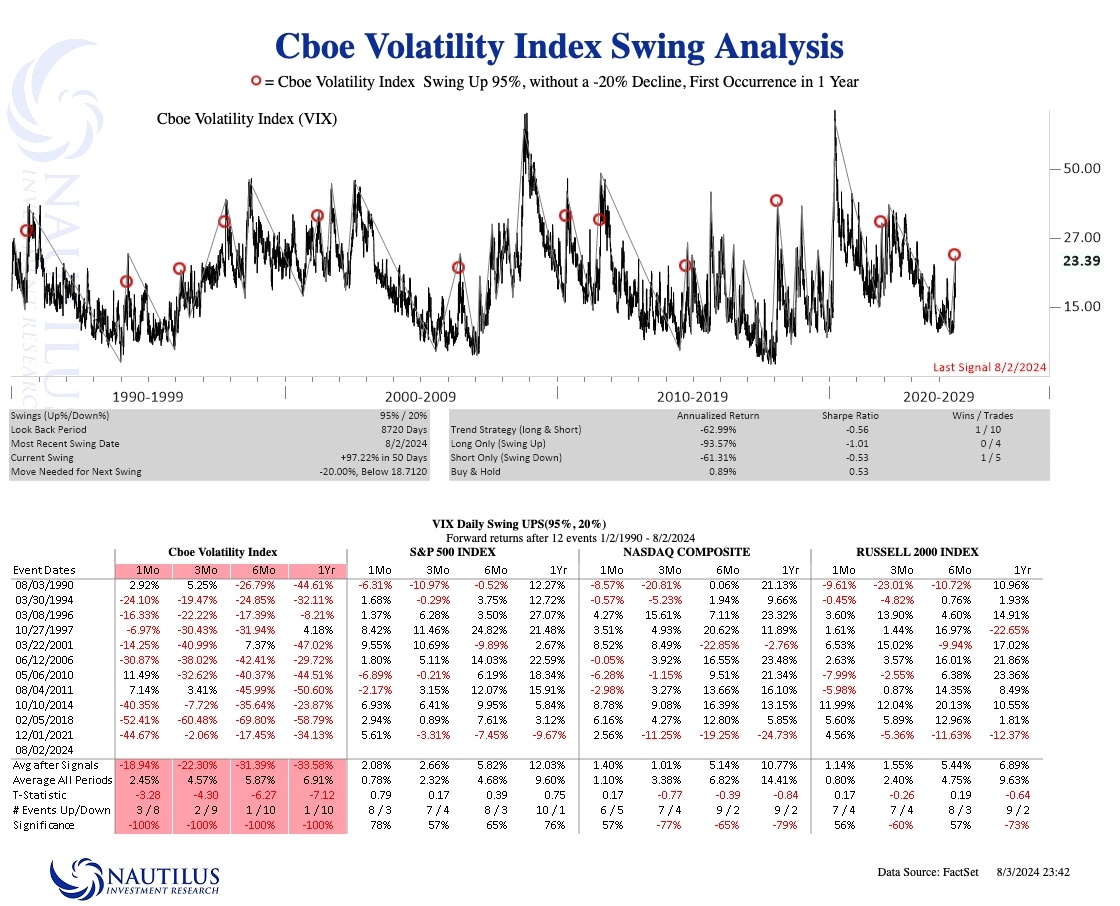

歷史上,當 VIX 指數經歷顯著增長(一年內從底部上升 95%,沒有 20% 的修正)時,它通常在接下一個月內經歷了約 19% 的下跌,並且在接下一年的平均下跌 34%。同時,在這些期間,標普 500 指數在接下個月內傾向回升約 2%,明年平均回升 12%。

「你必須觀看 VIX。當 VIX 指數高峰並開始翻轉下跌時,恢復可能會同樣快速,」Fundstrat 研究主管湯姆·李週一表示。

此外,從基本的角度來看,恐慌背後的一些擔憂可能是過度的。

一方面,週一發布的最新美國 7 月份非製造業 iSM 指數顯示為 51.4,比預期的 51 點好。 服務業已經從 6 月份錄得的四年來最嚴重的收縮,並重返擴張區。 標普全球市場情報首席商業經濟學家 Chris Williamson 指出,由於服務業佔美國經濟相對較大的部分,7 月份的 PMI 數據表明,美國經濟在第三季初繼續增長,增長率相當於年度的 GDP 增長率為 2.2%。 失業率數據激增後,這有點平靜了極為脆弱的市場情緒。

鑑於瑞銀全球財富管理公司美國股票負責人 David Lefkowitz 認為美國股市的風險回報前景看起來很好,反週期看起來看起來反週期看起來的看漲信號也開始出現。

哈里斯金融集團董事合夥人傑米·考克斯(Jamie Cox)表示,拋售看起來像是「狂怒」,並且對美國放緩的擔憂已被誤導。

另一方面, 這一輪波動可能是因為對經濟衰退和地緣政治問題的擔憂,以及流動性問題的擔憂,在市場過度擁擠且以前獲得過多利潤的情況下,加強了這一輪波動。 因此,如果市場在短期內能夠承受流動性衝擊的擴散,則可以預期反彈。此外, 美聯儲現在有足夠的政策空間來降低利率和促進經濟,並穩定金融市場, 由於美聯儲的政策利率仍處於 20 多年來的最高水平,從 5.25% 到 5.5% 之間,高於泰勒規則的默示利率水平 138 個基點。

特瑞斯顧問服務聯合首席投資官基思·萊納認為標普 500 指數進一步下跌風險僅在 5% 左右,也就是說指數將跌至 4,900 至 5,000 點左右的低點:

「模板往往是 VIX 上漲,每個人都被越位,而且恐懼和貪心之間存在一場戰鬥。」

二.由於平均反轉,極端 VIX 值不可能持續長時間:

VIX 指數顯示平均反轉特性,傾向於其平均值波動。 根據道瓊斯市場數據,截至 2023 年,VIX 指數的 10 年平均價值為 18.13。當 VIX 超過其在 10 到 30 之間的正常範圍時,平均反轉的力量會為交易波動提供機會。

雖然投資者無法直接投資 VIX,但他們可以通過跟踪 VIX 期貨合約和交易所交易基金(ETF)以及持有這些期貨合約的交易所交易債券(ETN)進行交易,包含 $iPATH 標普500 VIX短期期貨ETN (VXX.US)$, $恐慌中期做多ETF-iPath S&P (VXZ.US)$,以及 $Proshares VIX中期期貨ETF (VIXM.US)$.

如果投資者預計 VIX 指數的極大增長會導致市場回落,他們可以通過如下工具中賣空波動的獲利 $SIMPLIFY VOLATILITY PREMIUM ETF (SVOL.US)$, $做空波動率指數短期期貨ETF-ProShares (SVXY.US)$,以及 $-1X SHORT VIX FUTURES ETF (SVIX.US)$. 此外,選項是另一個主要工具。來自 CBOE 全球市場的數據顯示,上週五,期權交易者開了新投注,希望從 VIX 的下跌中獲利。與 VIX 相關的期權交易量達到近歷史新紀錄的 340 萬,售股合約上升最大。

此外,由於 VIX 期貨交易中通常存在正價差(contango),期貨價格高於現貨價格,投資者可以考慮在市場崩潰導致負價差(倒退)時,投資者可以考慮價格差價格平均回轉。

但是,如果投資者認為波動狀況將持續持續,並預期 VIX 指數上升趨勢可能會損害他們的頭寸,他們可以通過購買 VIX 期貨、期權或 ETF 來對沖其投資組合因股價下跌引起的潛在損失。隨著波動性的增加,這些產品的價值也會增加。

資料來源:市場觀察、投資媒體、彭博

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息

評論

登錄發表評論

KhaL™waWa : $YTLPOWR (6742.MY)$

Paul Bin Anthony : 保羅·安東尼·塞爾市場今天

Paul Bin Anthony : 保羅·安東尼

Paul Bin Anthony : $MUELLER(PAUL)CO (MUEL.US)$

Paul Bin Anthony : 沒什麼錢

101558313 : 可以分享什麼是意思回復以及如何使用它來保護?