當我踏入投資領域時,我正在勤奮地進行研究。一個來源建議未來5年有希望,而另一個則預測可能在2024年開始崩潰。如果市場崩盤,我想知道其他人是否已經在這樣的低迷時期開始投資。對於一個新手投資者來說,有哪些安全的公司或行業適合尋求謹慎的方法,以應對市場走向的各種猜測? $SPDR 標普500指數ETF (SPY.US)$

已翻譯

1

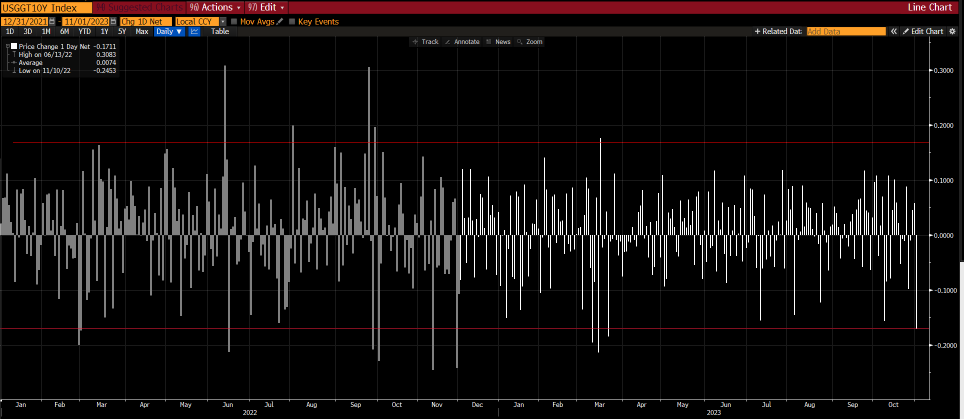

股票下跌,收益率飆升,因為30年期拍賣停止,創下最大尾數紀錄,外國需求暴跌。

$納指100ETF-Invesco QQQ Trust (QQQ.US)$ $SPDR 標普500指數ETF (SPY.US)$

$納指100ETF-Invesco QQQ Trust (QQQ.US)$ $SPDR 標普500指數ETF (SPY.US)$

已翻譯

1

一些背景:自鮑威爾記者會以來,10年實質收益率的下跌是一件重大事件,但並不是歷史性或例外。截至目前,在此上個年初的升息週期開始時,已有10次更大的日內跌幅,以基本點計算。

$道瓊斯指數 (.DJI.US)$ $納斯達克綜合指數 (.IXIC.US)$ $標普500指數 (.SPX.US)$ $納指100ETF-Invesco QQQ Trust (QQQ.US)$ $SPDR 標普500指數ETF (SPY.US)$

$道瓊斯指數 (.DJI.US)$ $納斯達克綜合指數 (.IXIC.US)$ $標普500指數 (.SPX.US)$ $納指100ETF-Invesco QQQ Trust (QQQ.US)$ $SPDR 標普500指數ETF (SPY.US)$

已翻譯

1

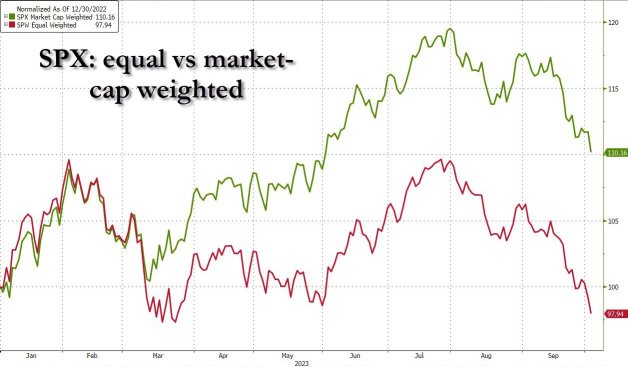

The $標普500指數 (.SPX.US)$ 等權重指數今年已下跌近3%。

僅僅3個月前,標普500等權重指數上漲了10%。

本月設定要突破三月區域型銀行危機的最低點。

與此同時,標普500指數今年上漲了8%,抹去了一半以上的收益。

當標普7,即最大的科技股,持續急劇下跌時。

科技股的崩潰意味著市場的崩潰。

科技股就是市場。

僅僅3個月前,標普500等權重指數上漲了10%。

本月設定要突破三月區域型銀行危機的最低點。

與此同時,標普500指數今年上漲了8%,抹去了一半以上的收益。

當標普7,即最大的科技股,持續急劇下跌時。

科技股的崩潰意味著市場的崩潰。

科技股就是市場。

已翻譯

大多數2022年的空頭們一路做空QQQ、SPY,尤其是NVDA從一月的低點到現在都已經破產了,或者最終變成了多頭。情況似乎還好… 雖然收益不差,而且大多數人都不認為市場會再跌。

多頭們杠杆交易,買回低點就是所有控制項的默認操作。

每個人都說十月總是市場的低點,十一月/十二月都是魔幻的反彈月份。

我不知道……

多頭們杠杆交易,買回低點就是所有控制項的默認操作。

每個人都說十月總是市場的低點,十一月/十二月都是魔幻的反彈月份。

我不知道……

已翻譯

2

「是的,市場看起來非常健康,你們!」

已翻譯

1

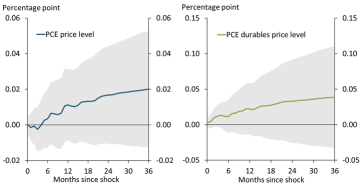

圖表顯示,在因停工而導致員工空閒比例發生變動後的36個月內,PCE和PCE耐久品價格指數的反應。該衝擊是源於2023年9月25000名UAW工人罷工的程度,反映出由於停工導致的員工空閒工作日比例的增加超出了通脹、工資增長、工業生產增長以及由於停工導致的工作日數的價格指數的最近12個月的預測。

已翻譯

1

1860年:9.59美元

1870年:3.86美元

1880年:0.94美元

1890年:0.77美元

1900年:1.19美元

1910年:0.61美元

1920年:3.07美元

1930年:1.19美元

1940年:1.02美元

1950年:2.51美元

1960: $2.88

1970: $3.18

1980: $21.59

1990: $20.03

2000: $26.72

2010: $74.71

2020: $36.86

2023: $88.59

$納斯達克綜合指數 (.IXIC.US)$ $道瓊斯指數 (.DJI.US)$ $標普500指數 (.SPX.US)$

1870年:3.86美元

1880年:0.94美元

1890年:0.77美元

1900年:1.19美元

1910年:0.61美元

1920年:3.07美元

1930年:1.19美元

1940年:1.02美元

1950年:2.51美元

1960: $2.88

1970: $3.18

1980: $21.59

1990: $20.03

2000: $26.72

2010: $74.71

2020: $36.86

2023: $88.59

$納斯達克綜合指數 (.IXIC.US)$ $道瓊斯指數 (.DJI.US)$ $標普500指數 (.SPX.US)$

已翻譯

美國周四的CPI通貨膨脹報告顯示11月可能暫停,但增加了稍後加息的機會。

截至周五上午,金融市場認為美聯儲在11月有九成一的機會維持目前利率水平。

至於12月,他們對暫停的機會持有更為分歧的觀點,有67%的機會暫停,33%的機會加息。

在通脹居高不下的情況下,美聯儲將採取何種行動? $納指100ETF-Invesco QQQ Trust (QQQ.US)$ $SPDR 標普500指數ETF (SPY.US)$

截至周五上午,金融市場認為美聯儲在11月有九成一的機會維持目前利率水平。

至於12月,他們對暫停的機會持有更為分歧的觀點,有67%的機會暫停,33%的機會加息。

在通脹居高不下的情況下,美聯儲將採取何種行動? $納指100ETF-Invesco QQQ Trust (QQQ.US)$ $SPDR 標普500指數ETF (SPY.US)$

已翻譯

1

您可能會從我之前關於債務上限增加的罕見帖子中記得我,這事實證實令人驚訝的準確性。

1.石油價格

石油上升壓力,但不像人們所說的那麼大。由於供應變化,石油已經有上漲-供需公告仍將控制石油價格,而不是這種衝突。

二.通貨膨脹

向上壓力...

1.石油價格

石油上升壓力,但不像人們所說的那麼大。由於供應變化,石油已經有上漲-供需公告仍將控制石油價格,而不是這種衝突。

二.通貨膨脹

向上壓力...

已翻譯

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)