米国連邦準備制度理事会の方向転換は壊滅的な結果につながり得ます。

米国連邦準備制度理事会が去年の12月に方向転換した以来、金融市場の条件は急激に緩和された。

S&P 500が新たな最高値を記録し、IPO活動が盛んになり、クレジット・スプレッドが縮小し、吸収合併が復活した。

消費者は資産価格の上昇に恩恵を受け、投資家は株式に殺到している。

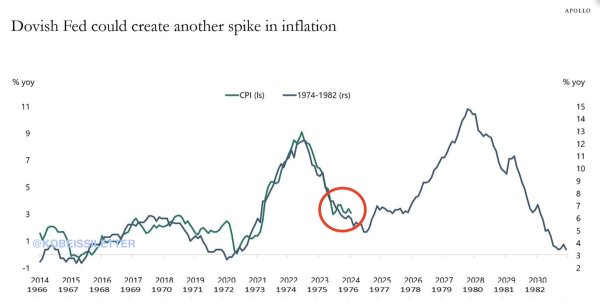

アポロは、インフレーションが10%を超えるように反転した1970年代に見られたのと同様のことが起こっていると指摘しています。

「ソフトランディング」に向かって本当に進んでいるのであれば、なぜ政策金利を下げる必要があるのでしょうか...

米国連邦準備制度理事会が去年の12月に方向転換した以来、金融市場の条件は急激に緩和された。

S&P 500が新たな最高値を記録し、IPO活動が盛んになり、クレジット・スプレッドが縮小し、吸収合併が復活した。

消費者は資産価格の上昇に恩恵を受け、投資家は株式に殺到している。

アポロは、インフレーションが10%を超えるように反転した1970年代に見られたのと同様のことが起こっていると指摘しています。

「ソフトランディング」に向かって本当に進んでいるのであれば、なぜ政策金利を下げる必要があるのでしょうか...

翻訳済み

2

1

アメリカのハイグレード債券発行者は、今週に270億ドルを発行し、年初来発行高は4660億ドルに達し、第1四半期の記録を塗り替えるペースである。現在のペースが続けば、1四半期の発行記録となる5100億ドルは達成される可能性がある。

債務者は、潜在的な経済不安が生じる前に市場に参入する動きがある中、高い国債利回りにもかかわらず、強い需要と有利な価格条件が支配し、市場に参入している。債務者は、小売販売から始まり、木曜日に重要な経済データがたくさん掲載されることから、金曜日の債券発行日の前に市場に参入することを目指している。

債務者は、潜在的な経済不安が生じる前に市場に参入する動きがある中、高い国債利回りにもかかわらず、強い需要と有利な価格条件が支配し、市場に参入している。債務者は、小売販売から始まり、木曜日に重要な経済データがたくさん掲載されることから、金曜日の債券発行日の前に市場に参入することを目指している。

翻訳済み

1

ニューヨークコミュニティーバンコープ(NYCB)は、元財務長官スティーブン・ムニューシンが率いる一連の企業グループによる10億ドルの株式投資を閉じたと、月曜日遅くに発表しました。リバティ・キャピタル。

同行は株主に1対3の株式分割を提案する意向を発表した。

ムニューシンと共同投資家のミルトン・バーリンスキー、アレン・プワルスキー、及び元通貨監督官ジョセフ・オッティングは、厳しい貸し手の10人の取締役会に加わりました。

同行は株主に1対3の株式分割を提案する意向を発表した。

ムニューシンと共同投資家のミルトン・バーリンスキー、アレン・プワルスキー、及び元通貨監督官ジョセフ・オッティングは、厳しい貸し手の10人の取締役会に加わりました。

翻訳済み

3

no_totti_no_party

がいいねしました

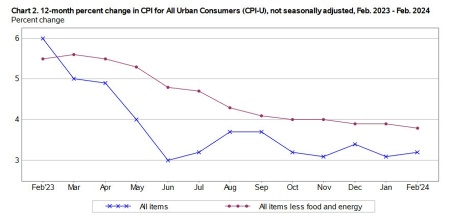

2024年2月の消費者物価指数データ(index)

概要:

CPI年率は3.2%で、予想は3.1%でした。

前年同月比は3.1%でした。

CPI月次は、予想の+0.4%に対して+0.4%でした。

前月比0.3%増

コア指標:

コア消費者物価指数(前月比)+0.4% 予想:+0.3%。前月は0.4%

非調整コア:+0.358%

コア消費者物価指数(年率):3.8% 予想:3.7%。前月は3.9%

住居:前月比+0.4% 前月比:+0.6%

住居年率:+5.7% 予想:+6.0%前月

シェルターの賃料を除くサービス+0.6%m/m vs +0.6%pri...

概要:

CPI年率は3.2%で、予想は3.1%でした。

前年同月比は3.1%でした。

CPI月次は、予想の+0.4%に対して+0.4%でした。

前月比0.3%増

コア指標:

コア消費者物価指数(前月比)+0.4% 予想:+0.3%。前月は0.4%

非調整コア:+0.358%

コア消費者物価指数(年率):3.8% 予想:3.7%。前月は3.9%

住居:前月比+0.4% 前月比:+0.6%

住居年率:+5.7% 予想:+6.0%前月

シェルターの賃料を除くサービス+0.6%m/m vs +0.6%pri...

翻訳済み

5

no_totti_no_party

がいいねしました

ウォールストリートの影響力が低下している

トライバライトリサーチによると、ウォール街の銀行からのセルサイドレーティングは、投資の指南としてはますます「無益」視されるようになっています。過去25年間、コントラリアン戦略(特にテクノロジーセクター)は、セルサイドの意見に逆行することで投資家に報酬を与えてきました。トライバイトリサーチのアダム・パーカー氏は、アナリストの推奨が低下していることを強調し、特定のセクターでの価格目標の引き上げが、後続の収益率の低下につながっていることに注目しています。この変化は、テクノロジーなど急速に進化する産業の中で、特に従来の金融アドバイスに対する広く見られる懐疑的な見方を示しています。

トライバライトリサーチによると、ウォール街の銀行からのセルサイドレーティングは、投資の指南としてはますます「無益」視されるようになっています。過去25年間、コントラリアン戦略(特にテクノロジーセクター)は、セルサイドの意見に逆行することで投資家に報酬を与えてきました。トライバイトリサーチのアダム・パーカー氏は、アナリストの推奨が低下していることを強調し、特定のセクターでの価格目標の引き上げが、後続の収益率の低下につながっていることに注目しています。この変化は、テクノロジーなど急速に進化する産業の中で、特に従来の金融アドバイスに対する広く見られる懐疑的な見方を示しています。

翻訳済み

3

💡3/12

$SPDR S&P 500 ETF (SPY.US)$

スパイが開店近くに509/510の要求を拒否した後、スパイは完璧に508の需要ゾーンに触れてここで跳ね返ったが、511.66の下に閉じた。今、新しい供給の中にアフターアワーズにいます。

📈514.18以上➡️528c 3/22が機能する可能性があります。

📉509.82以下➡️506p 3/13が機能する可能性があります。

$SPDR S&P 500 ETF (SPY.US)$

スパイが開店近くに509/510の要求を拒否した後、スパイは完璧に508の需要ゾーンに触れてここで跳ね返ったが、511.66の下に閉じた。今、新しい供給の中にアフターアワーズにいます。

📈514.18以上➡️528c 3/22が機能する可能性があります。

📉509.82以下➡️506p 3/13が機能する可能性があります。

翻訳済み

1

no_totti_no_party

がいいねしました

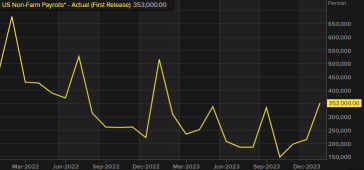

非農業部門の雇用の報告による2024年2月の米国の雇用データ

+353K(229Kに修正)の前回より

2ヶ月の総改訂数は、前回の+126Kに対し-167Kです。

3.7%の予想に対し、失業率は3.9%でした。

前回の失業率は3.7%でした。

参加率は、前回の62.5%と同じ62.5%でした。

U6のアンダーエンプロイメント率は、前回の7.2%に対し7.3%でした。

予想の+0.3%に対し、平均時給は+0.1%増加しました。

先月の平均時給の伸び率は+0.5%(前回予測は+0.6%)です。

+4.4%の予想に対し、平均時給は+4.3%増加しました...

+353K(229Kに修正)の前回より

2ヶ月の総改訂数は、前回の+126Kに対し-167Kです。

3.7%の予想に対し、失業率は3.9%でした。

前回の失業率は3.7%でした。

参加率は、前回の62.5%と同じ62.5%でした。

U6のアンダーエンプロイメント率は、前回の7.2%に対し7.3%でした。

予想の+0.3%に対し、平均時給は+0.1%増加しました。

先月の平均時給の伸び率は+0.5%(前回予測は+0.6%)です。

+4.4%の予想に対し、平均時給は+4.3%増加しました...

翻訳済み

4

no_totti_no_party

がいいねしました

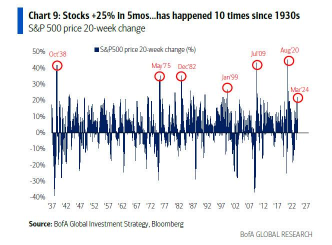

2023年10月の安値以来、S&P500は公式に25%上昇して1,000ポイント追加しました。

1930年以来、これが10回しか起こらなかったことをバンク・オブ・アメリカは伝えています。

このようなことが起こったのは過去3回ですか?

2020年8月、2009年7月、1999年1月です。

ただし、マグニフィセント7は、2022年12月の実行以来、現在149%しか上昇していません。

この利益率は、1930年以来のすべての「バブル」の中で、1つを除いて低いです。

歴史は、マグニフィセント7がまだ終わっていないと言っています。

$S&P 500 Index (.SPX.US)$ $Nasdaq Composite Index (.IXIC.US)$ $NYダウ (.DJI.US)$ $SPDR S&P 500 ETF (SPY.US)$ $インベスコQQQ 信託シリーズ1 (QQQ.US)$

1930年以来、これが10回しか起こらなかったことをバンク・オブ・アメリカは伝えています。

このようなことが起こったのは過去3回ですか?

2020年8月、2009年7月、1999年1月です。

ただし、マグニフィセント7は、2022年12月の実行以来、現在149%しか上昇していません。

この利益率は、1930年以来のすべての「バブル」の中で、1つを除いて低いです。

歴史は、マグニフィセント7がまだ終わっていないと言っています。

$S&P 500 Index (.SPX.US)$ $Nasdaq Composite Index (.IXIC.US)$ $NYダウ (.DJI.US)$ $SPDR S&P 500 ETF (SPY.US)$ $インベスコQQQ 信託シリーズ1 (QQQ.US)$

翻訳済み

2

no_totti_no_party

がいいねしました

主要なポイント

CPIデータは債券利回りと株式高にとって極めて重要。

日本円は、日本銀行の政策変更への期待感から強化しています。

利下げ期待によりジャンクボンド市場が盛り上がる一方、リスクも潜んでいる。

市場心理の要となるCPIデータ

全セクター注目のCPIデータが控え、米国株は新記録更新の瀬戸際に。債券利回りの急騰は、CPIデータが再びディスインフレへ回帰することが前提となっている。しかし、ISM指数や平均時給の鈍化など、1月のCPI大幅上昇は例外的なものであって、トレンドセッターというわけではない。このような状況は、CPIデータが引き続き強気相場を支持するかどうかに極めて重要な意味を持っている。ディスインフレに対する信仰心がさらに強まった場合、株式高が促進されることになる。市場心理の主導権を握る価格動向が再び注目されることになる。

CPIデータは債券利回りと株式高にとって極めて重要。

日本円は、日本銀行の政策変更への期待感から強化しています。

利下げ期待によりジャンクボンド市場が盛り上がる一方、リスクも潜んでいる。

市場心理の要となるCPIデータ

全セクター注目のCPIデータが控え、米国株は新記録更新の瀬戸際に。債券利回りの急騰は、CPIデータが再びディスインフレへ回帰することが前提となっている。しかし、ISM指数や平均時給の鈍化など、1月のCPI大幅上昇は例外的なものであって、トレンドセッターというわけではない。このような状況は、CPIデータが引き続き強気相場を支持するかどうかに極めて重要な意味を持っている。ディスインフレに対する信仰心がさらに強まった場合、株式高が促進されることになる。市場心理の主導権を握る価格動向が再び注目されることになる。

翻訳済み

4

no_totti_no_party

がいいねしました

主要なポイント

nyダウは物価上昇に注目し、ナスダックとS&P500も低く推移し、市場の慎重なセンチメントを示しています。

素材セクターは0.6%上昇し、情報技術株は0.9%下落しました。

エルテックは1株あたりの利益が31セントの見通しに対して22セントで、テクノロジーセクターに関する懸念が浮上する結果となりました。

物価上昇の予想に伴い市場が下落しました。

米国株は...下落を経験しました。

nyダウは物価上昇に注目し、ナスダックとS&P500も低く推移し、市場の慎重なセンチメントを示しています。

素材セクターは0.6%上昇し、情報技術株は0.9%下落しました。

エルテックは1株あたりの利益が31セントの見通しに対して22セントで、テクノロジーセクターに関する懸念が浮上する結果となりました。

物価上昇の予想に伴い市場が下落しました。

米国株は...下落を経験しました。

翻訳済み

6

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)