Sadie007

がいいねしました

Fed Taperに懸念がある人は、まず、Fedが前回縮小したときには収益率が下がったことを知るべきです。債券市場はこのイベントを完全に予期しており、Powellが10ヶ月間の縮小を発表しても誰も驚かないでしょう。そして、今回は財務省が債券発行を減らしています。それにより、Fedからの債券の需要は減少するでしょうが、同時に財務省は供給を減らしています。縮小の引き締め効果は相殺されるでしょう。

債券市場はすでに2022年の2回の利上げを織り込んでいる。2022年の成長は鈍化すると予想されており、その鈍化率が予想以上であれば、これらの利上げは2023年までプッシュされる可能性がある。バリューセクターにおける成長の鈍化と2023年の利上げの組み合わせは、テクノロジーにとって強気である。

$アドバンスト・マイクロ・デバイシズ (AMD.US)$ $アップル (AAPL.US)$ $テスラ (TSLA.US)$ $マイクロソフト (MSFT.US)$

債券市場はすでに2022年の2回の利上げを織り込んでいる。2022年の成長は鈍化すると予想されており、その鈍化率が予想以上であれば、これらの利上げは2023年までプッシュされる可能性がある。バリューセクターにおける成長の鈍化と2023年の利上げの組み合わせは、テクノロジーにとって強気である。

$アドバンスト・マイクロ・デバイシズ (AMD.US)$ $アップル (AAPL.US)$ $テスラ (TSLA.US)$ $マイクロソフト (MSFT.US)$

翻訳済み

1

1

Sadie007

リアクションしました

$アドバンスト・マイクロ・デバイシズ (AMD.US)$これまでで最大のテアラウンドストーリーの1つであり、投資家は過去6年間でこのカウンターで信じられないほどのリターンを出しています。AMDは、Dr. Lisa Suのリーダーシップの下で、優れたビジネス実行力を発揮し、火曜日には驚異的な四半期を発表しました。

私は「bull」として知られる人ですが、最近の記事のコメント欄で示唆されているように、「AMD bear」ではありません。今日は、半導体セクターでの私のポジショニングについて詳しく説明します。まず、Intelを配当成長ポートフォリオの一部として所有しており、同様のポートフォリオには「その他の企業名」も含まれています。AMDは配当を提供していないため、BTMのDGIポートフォリオには適していません。一方、AMDのリスク/リワードは、株式を私たちのGoldilocks Zone(高成長)ポートフォリオから遠ざけています。このポートフォリオ内で、「その他の企業名」を非常に低いコストベースで所有していますが、現在の評価では追加していません。 $インテル (INTC.US)$私は「bull」として知られる人ですが、最近の記事のコメント欄で示唆されているように、「AMD bear」ではありません。 $ブロードコム (AVGO.US)$その他の企業名 $エヌビディア (NVDA.US)$高い成長のための私たちのGoldilocks Zoneポートフォリオから遠ざけている株式。とはいえ、非常に低いコストベースから「その他の企業名を保有していますが、現在の評価では買い増ししていません。

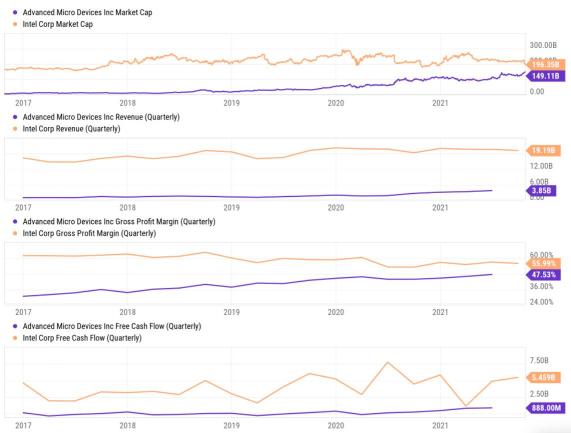

現在、AMDの時価総額は約150億ドルであり、速やかに近づいているインテルの時価総額はわずか約195億ドルです。現在、インテルがAMDの売上高の約5倍、より高いグロスマージン、AMDのフリーキャッシュフローの約6倍を持っていることを考慮すると、AMDは高いと思われます。しかし、優れた製品、製品ロードマップ、ビジネス実行力により、成長はAMD側にあります。

私は「bull」として知られる人ですが、最近の記事のコメント欄で示唆されているように、「AMD bear」ではありません。今日は、半導体セクターでの私のポジショニングについて詳しく説明します。まず、Intelを配当成長ポートフォリオの一部として所有しており、同様のポートフォリオには「その他の企業名」も含まれています。AMDは配当を提供していないため、BTMのDGIポートフォリオには適していません。一方、AMDのリスク/リワードは、株式を私たちのGoldilocks Zone(高成長)ポートフォリオから遠ざけています。このポートフォリオ内で、「その他の企業名」を非常に低いコストベースで所有していますが、現在の評価では追加していません。 $インテル (INTC.US)$私は「bull」として知られる人ですが、最近の記事のコメント欄で示唆されているように、「AMD bear」ではありません。 $ブロードコム (AVGO.US)$その他の企業名 $エヌビディア (NVDA.US)$高い成長のための私たちのGoldilocks Zoneポートフォリオから遠ざけている株式。とはいえ、非常に低いコストベースから「その他の企業名を保有していますが、現在の評価では買い増ししていません。

現在、AMDの時価総額は約150億ドルであり、速やかに近づいているインテルの時価総額はわずか約195億ドルです。現在、インテルがAMDの売上高の約5倍、より高いグロスマージン、AMDのフリーキャッシュフローの約6倍を持っていることを考慮すると、AMDは高いと思われます。しかし、優れた製品、製品ロードマップ、ビジネス実行力により、成長はAMD側にあります。

翻訳済み

14

1

Sadie007

リアクションしました

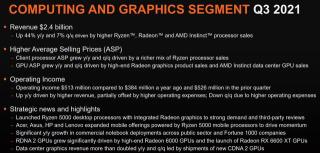

$アドバンスト・マイクロ・デバイシズ (AMD.US)$ Q3では、AMDの売上高がアナリストの予想を大幅に上回り、430億ドル(前年比54%増)に達し、四半期の売上トレンドを見ると、AMDのビジネスは勢いを増しています。成長率は昨年のPCブームからの厳しい比較により減速していますが、AMDのデータセンタービジネスは盛況であり、2022年以降にはより大きな数値を提供する予定です。

AMDの各ビジネスセグメントのハイライトは次のとおりです:

- AMDのコンピューティングおよびグラフィックスセグメント

- AMDエンタープライズ、エンベデッドおよびセミカスタムセグメント

Ryzen、Radeon、EPYCを展開するAMDは、CPU、GPU、サーバー(データセンター)市場でシェアを獲得しています。数年間にわたり、AMDの製品はインテルの製品よりもはるかに優れており、強力な製品ロードマップがあることから、拡大する半導体産業の大きなシェアを確保することになります。

業界が引き続き供給不足に苦しんでいる中、AMDは高付加価値のチップにリソースを集中しました。当然のことながら、AMDの粗利益率は過去数四半期で大幅に拡大しています。Q3では、AMDの粗利益率は前年同期比で約450ベーシスポイント改善し、48%に達しました。急激な利益率の上昇により、AMDは大規模な営業レバレッジを提供しており、営業利益は前年同期比で約111%増加しました。以下に示すように、AMDの営業利益率は、16%(Q3 2020)から22%(Q3 2021)に上昇しています。全セクターで急速な売上高成長、大幅な利益率拡大、利益大幅増加により、AMDのビジネスは順調な展開を見せています。

キャッシュプリンティングマシンに変身するにつれ、AMDのバランスシートは要塞のようになっています。Q3の終わりに、AMDは現金残高が約36億ドル、純負債がわずか3億ドルでした。2010年代初頭には破産寸前まで追い詰められていたAMDですが、飛躍的に成長したと言っても過言ではありません。現時点では、AMDは資金面および技術面で非常に有利な立場にあり、成長が持続する半導体産業でより大きなシェアを獲得することができます。AMDはバランスシートに十分なキャッシュを有しており、Q3には自己株式の約7.5億ドル相当を買い戻しました。今後も、このような買い戻しが定期的に行われることが期待されます。

Q4では、AMDは売上高445億〜465億円、それぞれの粗利益率および営業利益率が49.5%および25%に向けて注力しました。したがって、AMDのビジネスの勢いは次の四半期でも続くでしょう。

アナリストからの質問に答える中で、AMDのCEOであるDr. Lisa Suは、半導体の供給不足は2022年に解消される可能性があり、競争圧力が高まっている一方で、AMDの製品ロードマップに自信を持っていると述べました。さらに、彼女は、データセンターの需要が高まりつつあり、PC市場は平坦なままであるとの見通しを示しました。

AMDの経営陣は2022年のガイダンスを発表するまでには至りませんでしたが、私の推定では来年も急成長することになるでしょう(厳しい比較基準により年間約25%の伸び)。強力なリーダーシップチームが舵取りをしている中、AMDは急速に主要な半導体企業に変わっています。競争の激化による価格戦争(およびより競争力のある製品)が期待されるため、AMDが利益率を維持できるかどうかには疑問が残りますが、私はAMDを将来の成長ストックとして見ており、大きな可能性があると考えています。これらの情報を踏まえて、AMDの公正価値と予想リターンを見つけて、その価値がある投資インパクトを持つかどうかを確認しましょう。

AMDの各ビジネスセグメントのハイライトは次のとおりです:

- AMDのコンピューティングおよびグラフィックスセグメント

- AMDエンタープライズ、エンベデッドおよびセミカスタムセグメント

Ryzen、Radeon、EPYCを展開するAMDは、CPU、GPU、サーバー(データセンター)市場でシェアを獲得しています。数年間にわたり、AMDの製品はインテルの製品よりもはるかに優れており、強力な製品ロードマップがあることから、拡大する半導体産業の大きなシェアを確保することになります。

業界が引き続き供給不足に苦しんでいる中、AMDは高付加価値のチップにリソースを集中しました。当然のことながら、AMDの粗利益率は過去数四半期で大幅に拡大しています。Q3では、AMDの粗利益率は前年同期比で約450ベーシスポイント改善し、48%に達しました。急激な利益率の上昇により、AMDは大規模な営業レバレッジを提供しており、営業利益は前年同期比で約111%増加しました。以下に示すように、AMDの営業利益率は、16%(Q3 2020)から22%(Q3 2021)に上昇しています。全セクターで急速な売上高成長、大幅な利益率拡大、利益大幅増加により、AMDのビジネスは順調な展開を見せています。

キャッシュプリンティングマシンに変身するにつれ、AMDのバランスシートは要塞のようになっています。Q3の終わりに、AMDは現金残高が約36億ドル、純負債がわずか3億ドルでした。2010年代初頭には破産寸前まで追い詰められていたAMDですが、飛躍的に成長したと言っても過言ではありません。現時点では、AMDは資金面および技術面で非常に有利な立場にあり、成長が持続する半導体産業でより大きなシェアを獲得することができます。AMDはバランスシートに十分なキャッシュを有しており、Q3には自己株式の約7.5億ドル相当を買い戻しました。今後も、このような買い戻しが定期的に行われることが期待されます。

Q4では、AMDは売上高445億〜465億円、それぞれの粗利益率および営業利益率が49.5%および25%に向けて注力しました。したがって、AMDのビジネスの勢いは次の四半期でも続くでしょう。

アナリストからの質問に答える中で、AMDのCEOであるDr. Lisa Suは、半導体の供給不足は2022年に解消される可能性があり、競争圧力が高まっている一方で、AMDの製品ロードマップに自信を持っていると述べました。さらに、彼女は、データセンターの需要が高まりつつあり、PC市場は平坦なままであるとの見通しを示しました。

AMDの経営陣は2022年のガイダンスを発表するまでには至りませんでしたが、私の推定では来年も急成長することになるでしょう(厳しい比較基準により年間約25%の伸び)。強力なリーダーシップチームが舵取りをしている中、AMDは急速に主要な半導体企業に変わっています。競争の激化による価格戦争(およびより競争力のある製品)が期待されるため、AMDが利益率を維持できるかどうかには疑問が残りますが、私はAMDを将来の成長ストックとして見ており、大きな可能性があると考えています。これらの情報を踏まえて、AMDの公正価値と予想リターンを見つけて、その価値がある投資インパクトを持つかどうかを確認しましょう。

翻訳済み

+3

5

2

1

Sadie007

がいいねしました

$アドバンスト・マイクロ・デバイシズ (AMD.US)$残念ながら、ノースランド・キャピタルはAmdに関する不適切な判断のためにガスを解雇せざるを得ませんでした。幸いなことに、彼は有望な未来を持つ面接を受けています。

翻訳済み

2

Sadie007

リアクションしました

$AMCエンターテインメント クラスA (AMC.US)$

ベイビー・ケニー・Gとボタック・ゲーリー・Gが木の上に座っています

ベイビー・ケニー・Gとボタック・ゲーリー・Gが木の上に座っています

翻訳済み

3

Sadie007

リアクションしました

$AMCエンターテインメント クラスA (AMC.US)$ジャンプして買い時を見つけようとしていますが、誰もが私が電話で話したいと思っているようです!

翻訳済み

8

Sadie007

がいいねしました

翻訳済み

19

$アップル (AAPL.US)$このグループにはまだ新しいです。☺️今、買うべきでしょうか?いつかはAAPLの一員になりたいと思っています。今は少しのお金があり、このタイミングかもしれませんか?💅🏻誰かが水晶玉を持っていますか?😬もう飛び込むべきです!💪🏼

翻訳済み

4

1

Sadie007

コメントしました

$アドバンスト・マイクロ・デバイシズ (AMD.US)$パティオの拡張はほぼ完了...焚き火台が移動しました(そして少し大きくなりました!)。火積み場を向かうブロックを切る必要があり、パティオのブロックを野菜園の周りに敷く必要があります。

翻訳済み

1

-ただ準備中です

-ただ準備中です

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)