今回は朗報です!

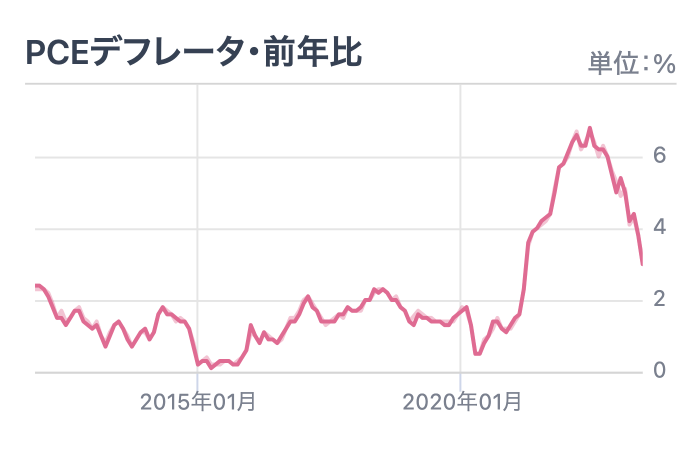

先週発表された、アメリカの6月のPCEデフレーター(個人消費支出物価指数)は

1年前から3%上昇したものの、2カ月連続で伸びが縮小しました。

簡単にいうと、「物価が下がりつつある!」ということです。

※PCEデフレーター:物価の高さを示す指標

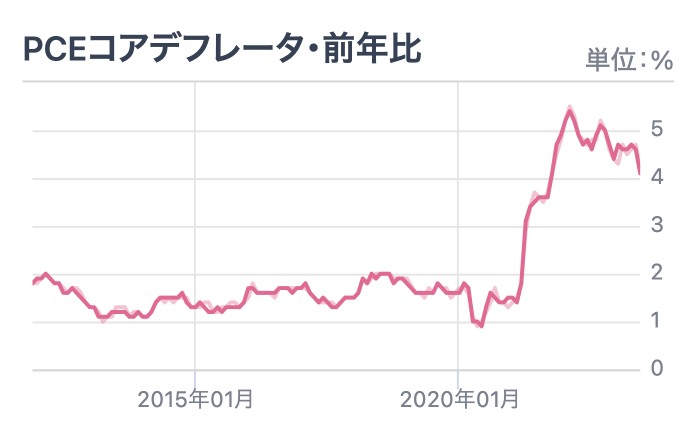

また、食品とエネルギーを除くコア指数は1年前から4.1%上昇しました。

これもまた、2021年9月以来の水準に縮小しています。

高いインフレ率が落ち着きつつあることが示されました。

こんな感じで、米国で続いていたインフレ(=物価高騰)はついに収束しそうです。

そして、アナリストの予測を見ていくと、今後利下げをすることで、

不況に陥らずに経済が上向きになる可能性(ソフトランディング)も狙えるとのこと。

こうなると、次に期待できるのは「株価上昇」。

インフレを押さえつけるために、無理やり上げていた金利を今後下げることで

金融引き締めが終わりを迎えて、金融緩和となるからですね。

利下げタイミングは、2023/07/31時点では

"2024年5月"となっています...

先週発表された、アメリカの6月のPCEデフレーター(個人消費支出物価指数)は

1年前から3%上昇したものの、2カ月連続で伸びが縮小しました。

簡単にいうと、「物価が下がりつつある!」ということです。

※PCEデフレーター:物価の高さを示す指標

また、食品とエネルギーを除くコア指数は1年前から4.1%上昇しました。

これもまた、2021年9月以来の水準に縮小しています。

高いインフレ率が落ち着きつつあることが示されました。

こんな感じで、米国で続いていたインフレ(=物価高騰)はついに収束しそうです。

そして、アナリストの予測を見ていくと、今後利下げをすることで、

不況に陥らずに経済が上向きになる可能性(ソフトランディング)も狙えるとのこと。

こうなると、次に期待できるのは「株価上昇」。

インフレを押さえつけるために、無理やり上げていた金利を今後下げることで

金融引き締めが終わりを迎えて、金融緩和となるからですね。

利下げタイミングは、2023/07/31時点では

"2024年5月"となっています...

+1

10

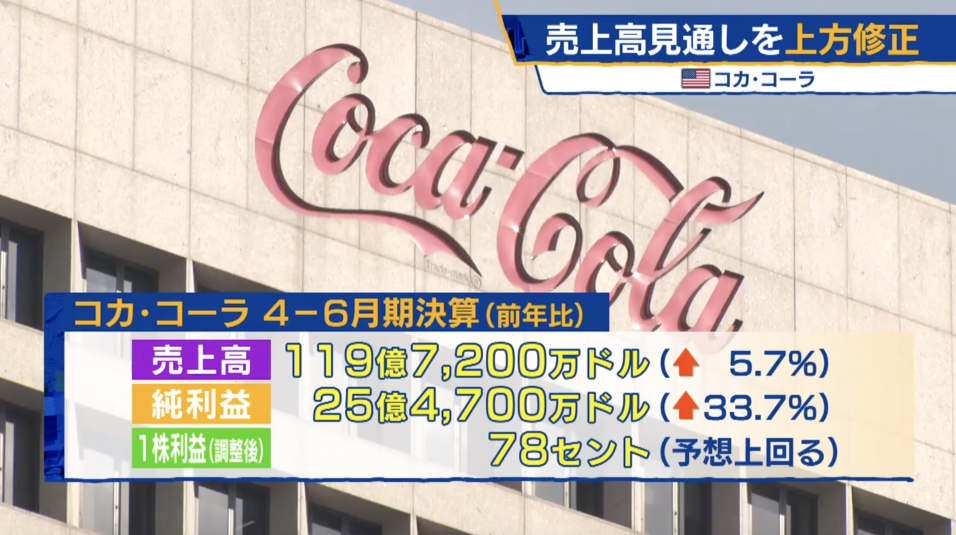

コカコーラの決算は、売上・純利益共に予想以上になりました!

利益は前年比で+33%増加と、大きく飛躍しました。

とは言っても、コカコーラの販売数は去年から横ばいです。

「例年よりもたくさん売れた!」と言うわけではないということです。

では何が良かったのかと言うと、販売価格を上げたことです。

単純に、値上げをしたということですね。

値上げしても需要は堅調だったことで、利益は大きく伸びました。

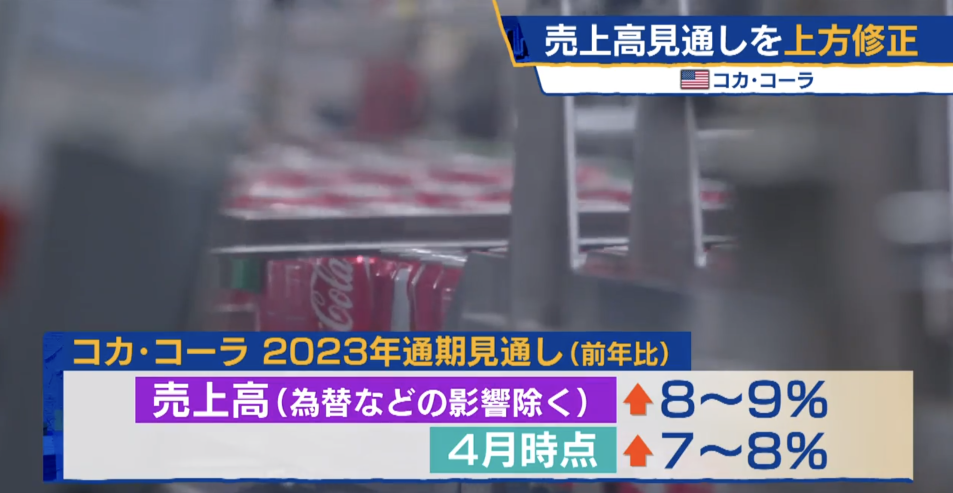

好調な結果を受けて、コカコーラは今後の売上見通しを上方修正しました。

2023年は、去年と比較して売上は+8〜9%増えると見ています。

コカコーラの株価は、過去5年間で+33%。

バフェットも買っている高配当株です。今後にも期待ですね。

利益は前年比で+33%増加と、大きく飛躍しました。

とは言っても、コカコーラの販売数は去年から横ばいです。

「例年よりもたくさん売れた!」と言うわけではないということです。

では何が良かったのかと言うと、販売価格を上げたことです。

単純に、値上げをしたということですね。

値上げしても需要は堅調だったことで、利益は大きく伸びました。

好調な結果を受けて、コカコーラは今後の売上見通しを上方修正しました。

2023年は、去年と比較して売上は+8〜9%増えると見ています。

コカコーラの株価は、過去5年間で+33%。

バフェットも買っている高配当株です。今後にも期待ですね。

+1

9

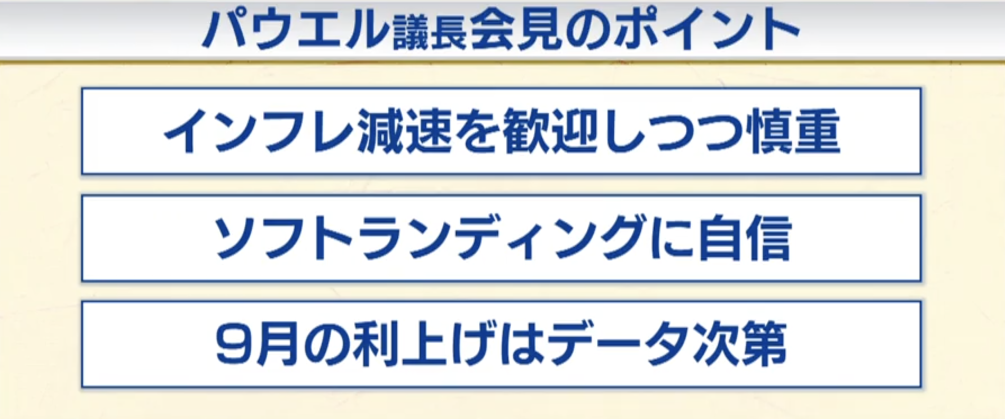

7月のFOMCが終わりました。以下にポイントをまとめます!

<ざっくり言うと>

✅予想通り0.25%の利上げ

✅市場の予想通りのため、株価も大きな動きは無し

→事前の予想通りだったので、大きな動きはありませんでした。問題なく通過できて安心ですね。

また、現在の経済状況についても概ねポジティブな見解となりました。

<パウエル議長の声明>

✅物価、労働市場の動向は、予想通りの推移

✅インフレは減速してきている(が引き続き注視したい)

✅不況にならず、ソフトランディングできる可能性あり

✅利下げは、適切と判断したタイミングで行う。年内は考えていない。

✅インフレ率が2%(適切な値)に戻るのは2025年頃までかかると見ている

→基本的に、前回会合の内容をそのまま踏襲

こんな感じで、「予想通りの結果」「インフレは改善している」ということで、安心感のある内容でした。

株価は↓のような感じで、小刻みに動いた程度でした。

今後の気になるポイントとしては、次回利上げがあるのか、無いのかということですね。

これについては「データ次第」と述べています。...

<ざっくり言うと>

✅予想通り0.25%の利上げ

✅市場の予想通りのため、株価も大きな動きは無し

→事前の予想通りだったので、大きな動きはありませんでした。問題なく通過できて安心ですね。

また、現在の経済状況についても概ねポジティブな見解となりました。

<パウエル議長の声明>

✅物価、労働市場の動向は、予想通りの推移

✅インフレは減速してきている(が引き続き注視したい)

✅不況にならず、ソフトランディングできる可能性あり

✅利下げは、適切と判断したタイミングで行う。年内は考えていない。

✅インフレ率が2%(適切な値)に戻るのは2025年頃までかかると見ている

→基本的に、前回会合の内容をそのまま踏襲

こんな感じで、「予想通りの結果」「インフレは改善している」ということで、安心感のある内容でした。

株価は↓のような感じで、小刻みに動いた程度でした。

今後の気になるポイントとしては、次回利上げがあるのか、無いのかということですね。

これについては「データ次第」と述べています。...

+2

6

今回は、僕が5年半ほど投資してきた中で、

やってしまった大失敗を5つ紹介します。

ついついやってしまうNG行動なので、

当てはまってないかチェックしてみてください。

■NG行動1. 一括購入する

同じタイミングで一気に買うのはNG。

買った後に暴落する可能性もあります。

投資は、少額で時間分散することが重要。

■NG行動2. 一銘柄に集中投資

企業は、不祥事・経営難・競争激化などで

衰退するリスクもあります。

だからこそ、複数企業に分散投資することが大事です。

■NG行動3. 少し利益が出たらすぐ売る

人間よくある心理↓

「損失は確定したくない」

「利益はすぐ確定したい」

これによって、損失の塩漬けが発生したり、

少ない利益しか得られない状況となります。

■NG行動4. 底値を狙って取引できない

どこが最安値(底値)かは、誰にも予想できません。

「どこが最安値か?」など探っていると、なかなか行動に移せなくなってしまいます。

■NG行動5. 減ったら困るお金で投資する

投資は余剰資金でやるべき!

生活費半年〜1年分くらいは確保してか...

やってしまった大失敗を5つ紹介します。

ついついやってしまうNG行動なので、

当てはまってないかチェックしてみてください。

■NG行動1. 一括購入する

同じタイミングで一気に買うのはNG。

買った後に暴落する可能性もあります。

投資は、少額で時間分散することが重要。

■NG行動2. 一銘柄に集中投資

企業は、不祥事・経営難・競争激化などで

衰退するリスクもあります。

だからこそ、複数企業に分散投資することが大事です。

■NG行動3. 少し利益が出たらすぐ売る

人間よくある心理↓

「損失は確定したくない」

「利益はすぐ確定したい」

これによって、損失の塩漬けが発生したり、

少ない利益しか得られない状況となります。

■NG行動4. 底値を狙って取引できない

どこが最安値(底値)かは、誰にも予想できません。

「どこが最安値か?」など探っていると、なかなか行動に移せなくなってしまいます。

■NG行動5. 減ったら困るお金で投資する

投資は余剰資金でやるべき!

生活費半年〜1年分くらいは確保してか...

+2

44

3

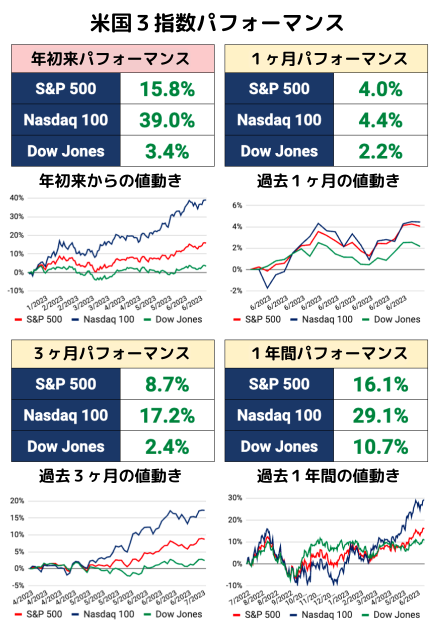

米国市場は引き続き好調です😊

🌟米国市場では、ナスダック100がついに年初来39%上昇

金利下落を見越して、上昇継続です。

AIブームも下支えしてます😌

どの期間、指数も全て上昇となっているのは嬉しいですね。

今月もエヌビディアとQQQを買い増ししました!

🌟人気ETFトップ5

投資するなら絶対に知っておきたいETFを5つ紹介します。

今週もお疲れ様でした😊

🌟米国市場では、ナスダック100がついに年初来39%上昇

金利下落を見越して、上昇継続です。

AIブームも下支えしてます😌

どの期間、指数も全て上昇となっているのは嬉しいですね。

今月もエヌビディアとQQQを買い増ししました!

🌟人気ETFトップ5

投資するなら絶対に知っておきたいETFを5つ紹介します。

今週もお疲れ様でした😊

13

いよいよ月末ですね。

30日(金)に、個人消費支出物価指数が発表されます。

FRBが、今後の金利を検討する上で、判断の基準にしている超重要指標です。

物価が落ちてきているか、要注目です。

それまでは大きな指標はなく、米国市場は堅調に推移する見込みです。

仕事も投資も、最終週がんばっていきたく思います。

30日(金)に、個人消費支出物価指数が発表されます。

FRBが、今後の金利を検討する上で、判断の基準にしている超重要指標です。

物価が落ちてきているか、要注目です。

それまでは大きな指標はなく、米国市場は堅調に推移する見込みです。

仕事も投資も、最終週がんばっていきたく思います。

3

投資信託って色々ありすぎて、どれが良いのか分からない…

人気でオススメなものある?

こんな疑問に答えます。

ということで、今回は

✅人気投資信託5選

というテーマで解説します!

投資信託は、銀行や証券会社の窓口では買わず、オンラインで自分で買った方が良いかと思います。

窓口だと、手数料の高いボッタクリ商品を紹介される可能性が高いです。

今回紹介の5つは、信託報酬(手数料)が最安値レベルであり

アプリで簡単に買えるものです。

ぜひ参考にしていただけたらと思います!

※実際の投資はご自身の判断にてお願いいたします。

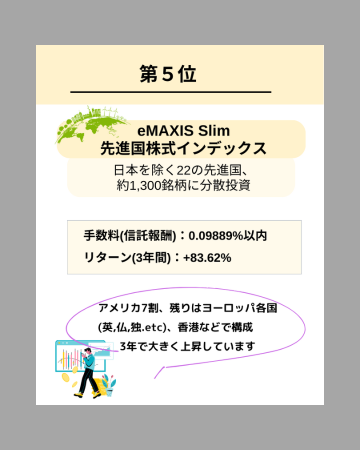

■No5. eMAXIS Slim 先進国株式インデックス

■No4. SBI・V・全米株式 インデックスファンド

■No3. eMAXIS Slim 全世界株式(オールカントリー)

■No2. eMAXIS Slim米国株式(S&P500)

■No1. SBI・V・S&P500インデックスファンド

ランキングはこんな感じでした!改めてまとめると、以下です。

銀行や証券会社の窓口に行かなくても、優良な投資信託はネットから...

人気でオススメなものある?

こんな疑問に答えます。

ということで、今回は

✅人気投資信託5選

というテーマで解説します!

投資信託は、銀行や証券会社の窓口では買わず、オンラインで自分で買った方が良いかと思います。

窓口だと、手数料の高いボッタクリ商品を紹介される可能性が高いです。

今回紹介の5つは、信託報酬(手数料)が最安値レベルであり

アプリで簡単に買えるものです。

ぜひ参考にしていただけたらと思います!

※実際の投資はご自身の判断にてお願いいたします。

■No5. eMAXIS Slim 先進国株式インデックス

■No4. SBI・V・全米株式 インデックスファンド

■No3. eMAXIS Slim 全世界株式(オールカントリー)

■No2. eMAXIS Slim米国株式(S&P500)

■No1. SBI・V・S&P500インデックスファンド

ランキングはこんな感じでした!改めてまとめると、以下です。

銀行や証券会社の窓口に行かなくても、優良な投資信託はネットから...

+4

18

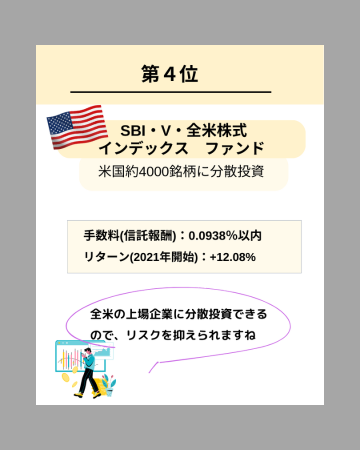

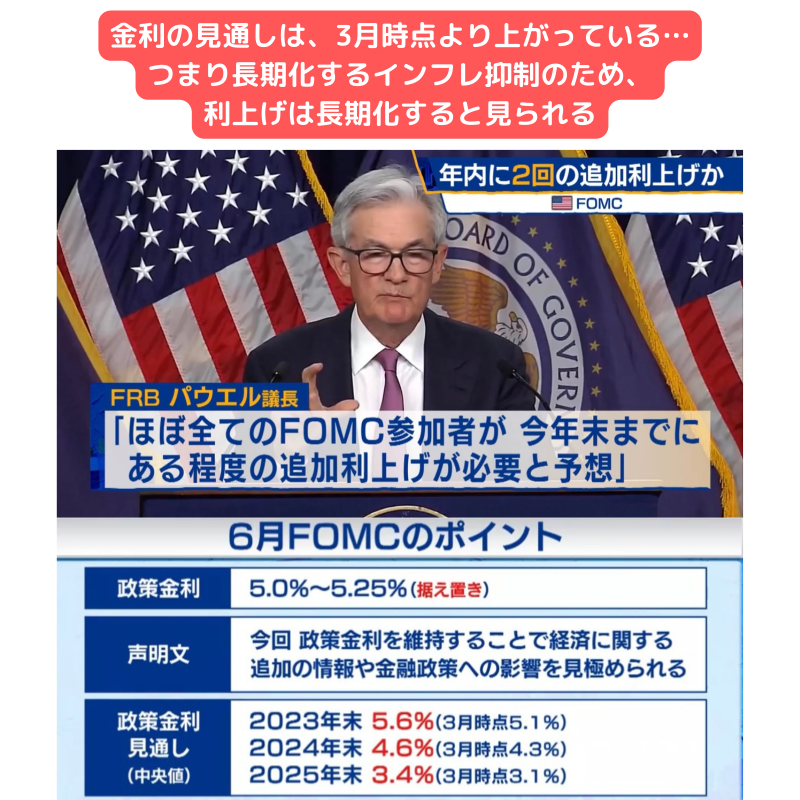

昨晩、株式市場で最も注目すべきイベントである、FOMCが終わりました。

結果は画像の通り、金利は据え置きでした😌

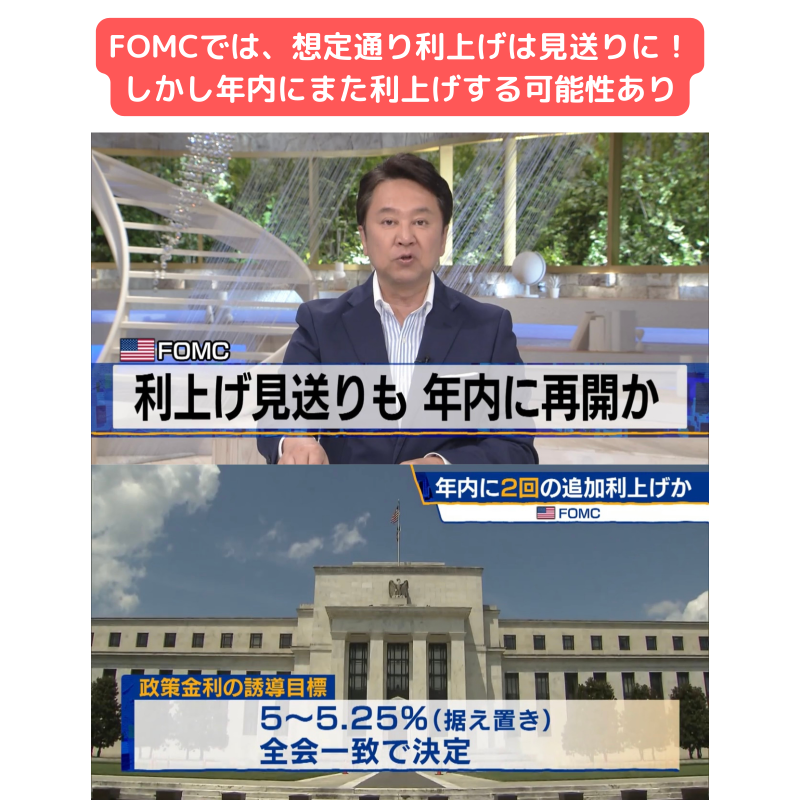

金利上昇=銀行利子の上昇なので、企業は融資を受けづらくなります。

すると経営難で株価下落になるリスクが高まります。

今回は、その金利が上昇見送りということで、ひとまず安心感があるものでした😁

※金利と株価の関係は以下のようにシーソーの関係になっています。

ただし、気になる発表もありました。「インフレ長期化のため、利上げは予想以上に長期化」というものです。

以下画像の通り、政策金利見通しは以前より上がっています。

今年、あと2回の追加利上げとなる可能性があるということでそうなると、

企業が圧迫されてまた下落相場となるかもしれません。

この辺りは、完全に経済指標の結果次第だと思うので

引き続き毎月の指標をチェックしていきたいと思います!

ーーーーーーーーーー

併せてチェック:下落相場に強い株とは?↓NISAで買いたい年金型配当王

記事:

【限定公開】NISAで買いたい年金型米国株3銘柄【10年後も持ちたい】

結果は画像の通り、金利は据え置きでした😌

金利上昇=銀行利子の上昇なので、企業は融資を受けづらくなります。

すると経営難で株価下落になるリスクが高まります。

今回は、その金利が上昇見送りということで、ひとまず安心感があるものでした😁

※金利と株価の関係は以下のようにシーソーの関係になっています。

ただし、気になる発表もありました。「インフレ長期化のため、利上げは予想以上に長期化」というものです。

以下画像の通り、政策金利見通しは以前より上がっています。

今年、あと2回の追加利上げとなる可能性があるということでそうなると、

企業が圧迫されてまた下落相場となるかもしれません。

この辺りは、完全に経済指標の結果次第だと思うので

引き続き毎月の指標をチェックしていきたいと思います!

ーーーーーーーーーー

併せてチェック:下落相場に強い株とは?↓NISAで買いたい年金型配当王

記事:

【限定公開】NISAで買いたい年金型米国株3銘柄【10年後も持ちたい】

+2

4

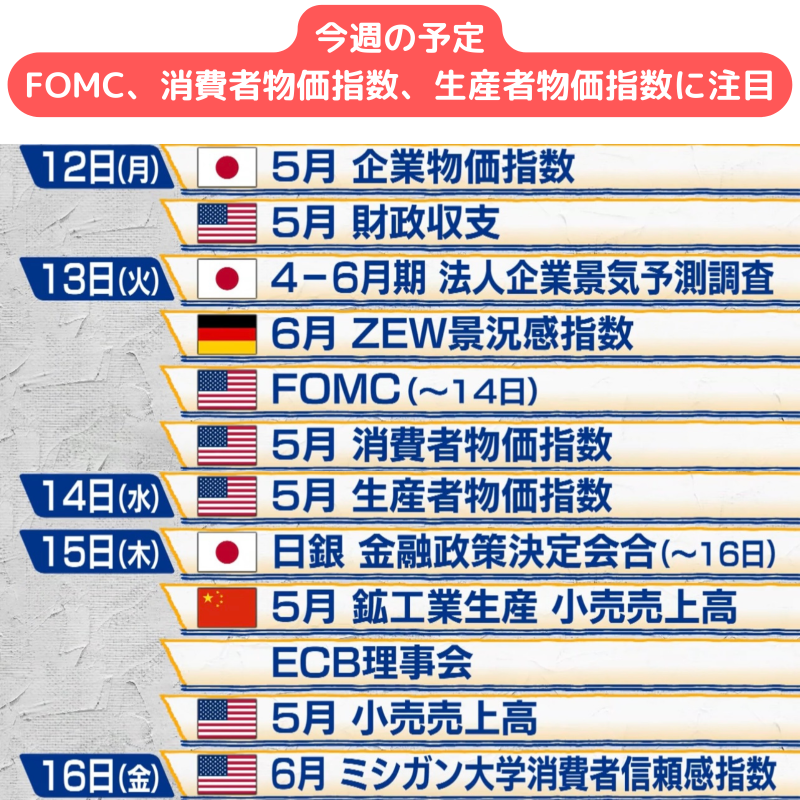

今週は重要予定がどっさりです。

株も為替も動きそうなので、余計なトレードは控えたいと思います!

・🇺🇸FOMC

・🇺🇸消費者物価指数(CPI)

・🇺🇸生産者物価指数(PPI)

これが特に注目です。

今回のFOMCでは、金利は据え置き(利上げなし)と予想されています。

以前に比べて、インフレがだいぶ落ち着いたからですね。株式市場にとっては嬉しいニュースです😌

しかし油断はできません。

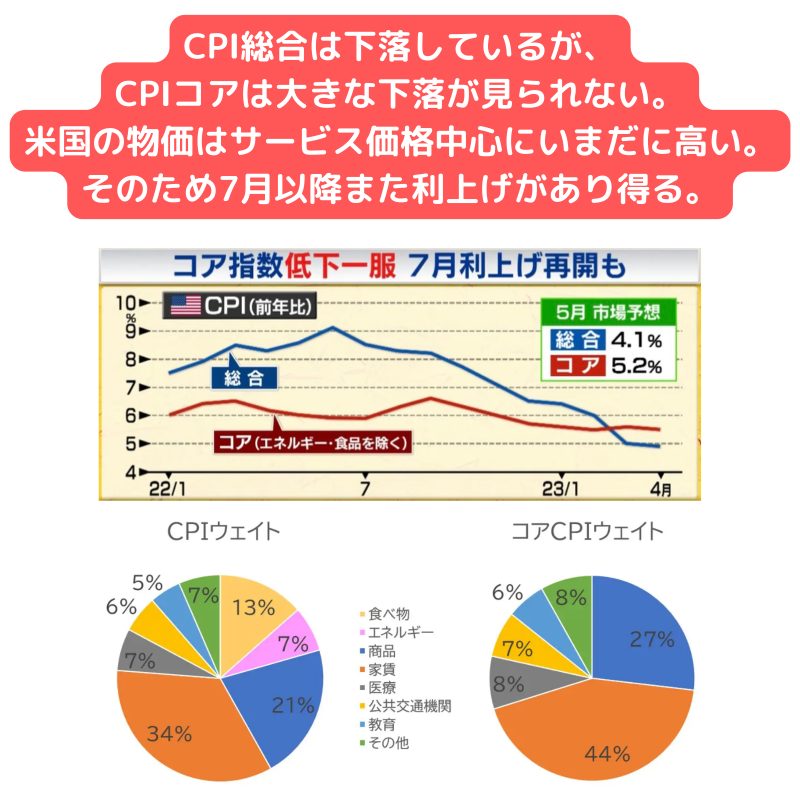

以下の画像なのですが、CPI(消費者物価指数)の「総合」は下落しているものの「コア」はいまだに横ばいの状況です。

つまり、「物価は全体的に下がってきているが、一部いまだに高い」ということです。

「一部」とは何かというと、主にサービス価格です。

CPI総合と、CPIコアの構成については、円グラフを見てみてください。(23年2月時点の構成比)

食べ物やエネルギー価格は下がってきているようですが、

住宅・医療・交通・人件費などは高止まりが続いています。

つまり、この価格を無理やりにでも下げていくために

FRBは7月以降、またまた利上げをする可能性があると...

株も為替も動きそうなので、余計なトレードは控えたいと思います!

・🇺🇸FOMC

・🇺🇸消費者物価指数(CPI)

・🇺🇸生産者物価指数(PPI)

これが特に注目です。

今回のFOMCでは、金利は据え置き(利上げなし)と予想されています。

以前に比べて、インフレがだいぶ落ち着いたからですね。株式市場にとっては嬉しいニュースです😌

しかし油断はできません。

以下の画像なのですが、CPI(消費者物価指数)の「総合」は下落しているものの「コア」はいまだに横ばいの状況です。

つまり、「物価は全体的に下がってきているが、一部いまだに高い」ということです。

「一部」とは何かというと、主にサービス価格です。

CPI総合と、CPIコアの構成については、円グラフを見てみてください。(23年2月時点の構成比)

食べ物やエネルギー価格は下がってきているようですが、

住宅・医療・交通・人件費などは高止まりが続いています。

つまり、この価格を無理やりにでも下げていくために

FRBは7月以降、またまた利上げをする可能性があると...

3

今回は良いニュースです!

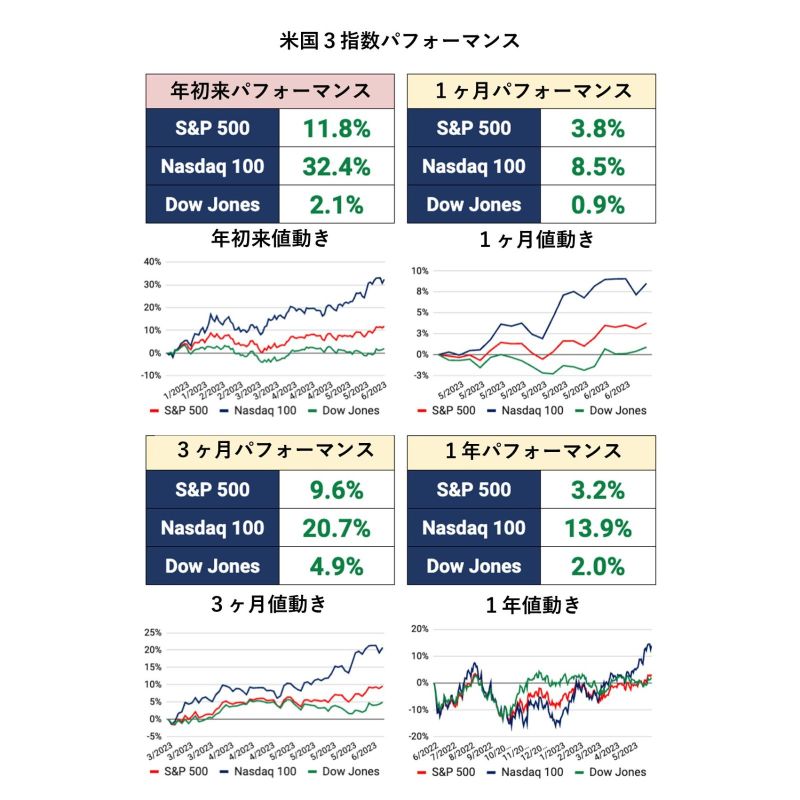

米国市場は3指数揃って、年初来・1ヶ月・3ヶ月・1年全てでプラス圏に入りました😌

さらに、S&P500は去年10月の安値から、20%上昇と強気相場入りのラインを突破したとのニュースも。

去年の下落はかなりキツかったですが、コツコツ買い増しをしていくとだいぶプラスになったのではと思います。

金利が下がるとさらに上昇が狙えそうですが、

最新情報によると、利下げは早くて2024/01/31です。

以前は今年秋頃には利下げ見込みでしたが、インフレ懸念もあってちょっと後ろ倒しになっています。

ーーーーーーーーーー

以下はチェック済みですか?😁

週末にチェックしたい投資情報:

↓【米国株トップ25一挙公開】1万銘柄から選ばれた上位企業

【最高ランク】米国株トップ25銘柄とは?【早期FIREを狙える】

米国市場は3指数揃って、年初来・1ヶ月・3ヶ月・1年全てでプラス圏に入りました😌

さらに、S&P500は去年10月の安値から、20%上昇と強気相場入りのラインを突破したとのニュースも。

去年の下落はかなりキツかったですが、コツコツ買い増しをしていくとだいぶプラスになったのではと思います。

金利が下がるとさらに上昇が狙えそうですが、

最新情報によると、利下げは早くて2024/01/31です。

以前は今年秋頃には利下げ見込みでしたが、インフレ懸念もあってちょっと後ろ倒しになっています。

ーーーーーーーーーー

以下はチェック済みですか?😁

週末にチェックしたい投資情報:

↓【米国株トップ25一挙公開】1万銘柄から選ばれた上位企業

【最高ランク】米国株トップ25銘柄とは?【早期FIREを狙える】

7

![[empty]](https://static.moomoo.com/node_futunn_nnq/assets/images/folder.5c37692712.png)

![[error]](https://static.moomoo.com/node_futunn_nnq/assets/images/no-network.991ae8055c.png)