顧問支持中型股票,因為它們在 2024 年表現優於標普 500 指數

過去幾個月,華爾街一直受到「宏偉七股」股票的主導地位,但風險願望顯然正在重返更廣泛的市場。這使一些財務顧問為他們的客戶注意中型股票,尋求被忽略的投資機會。

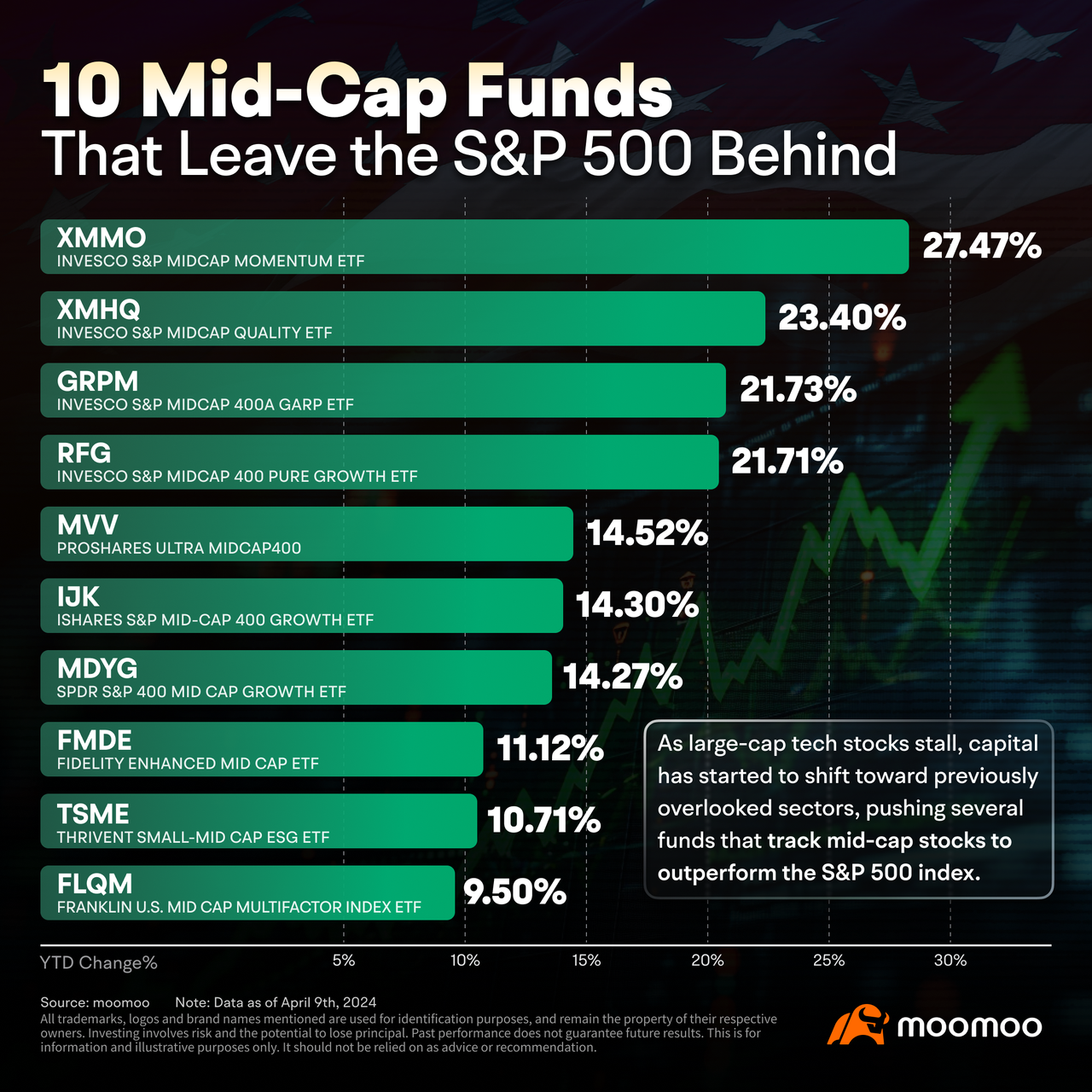

一些財務顧問顯然認識到市場寬度的價值以及通過多元化對沖對沖的好處,因為他們轉向中型股票 ETF。這種轉變的證據在第一季顯而易見,因為基金像 $INVESCO EXCHANGE TRADED FD TR S&P MIDCAP QUALITY ETF (XMHQ.US)$ 和 $INVESCO S&P MIDCAP 400A GARP ETF (GRPM.US)$ 據 ETF.com 的傑夫本傑夫·本傑姆(Jeff Benjamin)表示,總共吸引了超過 10 億美元的新投資。

顧問通過將其重點擴展到歷史上受歡迎的高性能大型股票之外,致力於降低風險並提高客戶投資組合的彈性。採用中型交易所買賣基金的證明了顧問對多元化投資風險並充分利用這些經常被忽視的公司的增長潛力的承諾。

亞特蘭大投資有限公司因素和核心股票 ETF 策略主管 Nick Kalivas 表示,這是中型股市的重要特性,因素篩選結合了較低的市值範圍的估值和預期改善潛在投資機會,因素篩選結合了較低的價值評估和預測的改善潛在投資機會。」

便宜的估值

儘管目前的興趣日益增長,但中型交易所買賣基金的激增仍然受到由最大公司推動的主導牛市,尤其是「Magnificent Seven」股票在推動主要指數表現方面的關鍵在推動主要指數表現方面的影響。 $標普500指數 (.SPX.US)$。普遍通常導致大股和中型股票之間的估值差異。

根據謝爾登的說法,標普 400 指數在一九九七年一月至 2023 年 10 月的平均盈利比率高於標準普爾 500 指數的 1.04 倍,但目前這個比率僅是標普 500 指數的 0.68 倍。

景順的分析師 Kalivas 指出,未來兩年的盈利預測對較小型公司似乎更有利。在 2024 年,雖然大型股市股票預計將按年收益增長 12.5%,而中型股市股票預計將增長 20.5%,小型股市領先為 29.8%。在 2025 年,大型股市的收益預計將增長 13.9%,中型股市的收益增長 17.2%,小型公司的收益將持續增長 18.6%,表明小型公司的收益持續發展。

阿拉巴馬州伯明翰 RFG 顧問首席投資官 Rick Wedell 表示:「肯定有一種情況,小型和中型股比較大型股價格便宜。」

明星也認為小型股價被低估。該投資研究公司所涵蓋的 350 個中型股票的交易價格低於其公平價值估計的綜合價值的 6%。

性能平均回轉

在過去 35 年中小型股票表現比大型股票表現更好,這吸引了投資者參與。

然而,標準普爾 500 指數在過去五年表現大幅優於標準普爾 400 指數,標普 500 指數的年度為 15.69%,標準普爾 400 指數的 12.62% 和 9.97%。 $羅素2000指數 (.RUT.US)$據 Morningstar 表示,一些專業人士表示中型股市可能已經準備好超過大型股市的表現,現在是建立職位的好時機。

總部位於康涅狄格州伍德布里奇的 Heritage Capital 總裁 Paul Schatz 承認,不同市值不同的股票之間的表現比較是一個持續的敘述。然而,他指出,由於中型股和小型股票表現顯著和長時間不足,目前的情況脫穎而出。他指出,對大型股投注對許多投資者來說是一項災難性的舉動。Schatz 認為,市場現在可能預期美聯儲利率下降,這可能會激發對這些表現不佳的市場細分的投資振興起來。

為大型和小型股票組合增加行業多樣性是中型股的另一個好處。信息技術、金融和醫療保健分別佔標準普爾 500 指數的三大行業權重,分別佔 28.9%、13% 和 12.6%。羅素 2000 年的三大行業權重為工業,佔 18.3%,金融為 16.1%,醫療保健為 15.2%。工業公司佔標準普爾 400 指數的 21.2%,其次是金融指數為 16.2%,消費者自行決定為 15.8%。

資料來源:WSJ、ETF.com、市場觀察

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息

評論

登錄發表評論