聯邦公開市場委員會預覽:通脹冷卻會促使美聯儲討論降息細節嗎?

美聯儲將於美國東部時間 1 月 31 日下午 2 時公布今年第一個利率決定。儘管經濟學家廣泛預測中央銀行將在本月保持利率不變, 市場參與者期待鮑威爾主席有關 2024 年首次降息的任何跡象,以及有關美聯儲資產負債表減少(QT)潛在放緩的任何進一步信息。

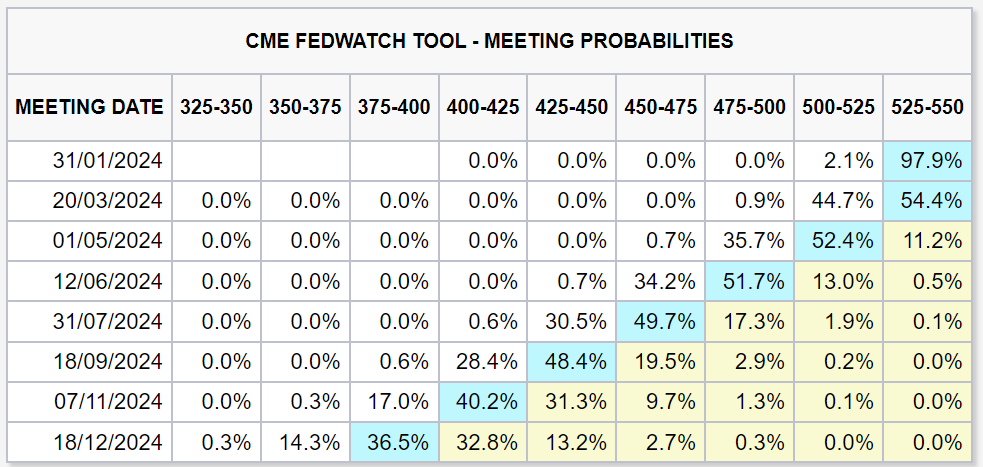

市場普遍預期美聯儲將不會在 1 月首次降息。根據 CME FedWatch 工具,市場預期首次降息時間在 3 月至 5 月期間波動。期貨交易者的最新估計顯示,3 月份降息的可能性略低於 50%,而 5 月下降的概率為 88.8%。

儘管政策利率可能在 1 月份維持不變,但美聯儲可能會利用此討論來為未來貨幣放寬做準備。 鮑威爾對通脹、經濟增長和今年的降息走勢的評論受到密切關注。

1. 最新經濟數據:它們向市場和美聯儲傳達什麼信息?

● 通脹繼續向前邁向 2% 目標

自 12 月聯邦公開市場委員會會議以來,通脹數據繼續溫和。儘管 12 月份總消費物價指數從按月 0.1% 回升至 0.3%,超過預期,但核心消費物價指數維持不變,按月 0.3% 保持不變,與預期相符。

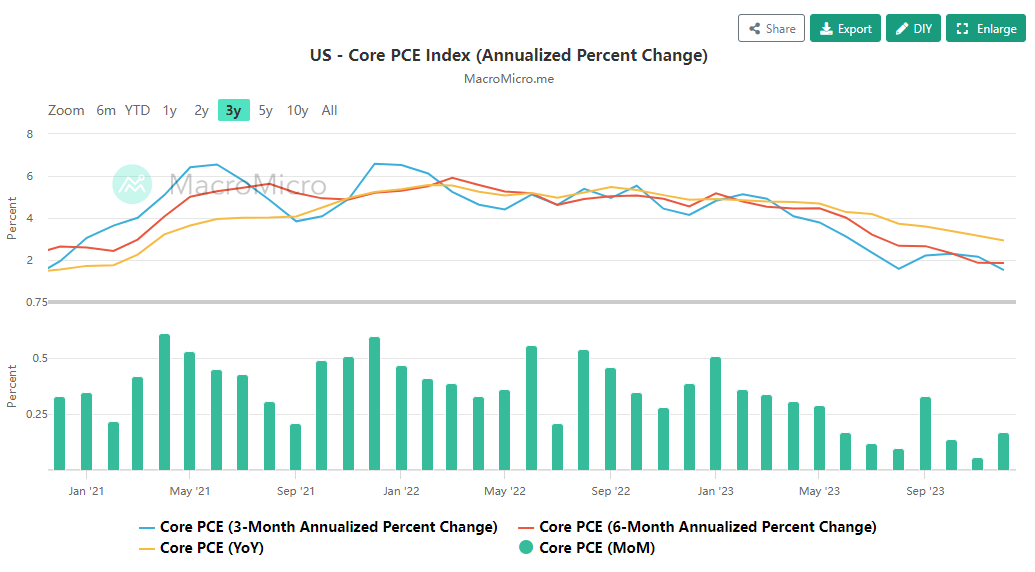

核心個人消費支出價格指數(Core PCE)是美聯儲首選通脹指數,12 月份按年增長 2.9%。這個數字低於預期的 3.0% 和 11 月的 3.2%,使其成為自 2021 年 3 月以來最慢的同比增長。 值得注意的是,以六個月和三個月年度計算,核心 PCE 分別僅為 1.9% 和 1.5%,均低於美聯儲的 2% 目標利率。

此外,紐約聯儲和密歇根大學消費者調查所證明,通脹預期大幅減輕。此前,市場擔心穩定的通脹可能會對美聯儲的降息過程產生影響。但是, 似乎通脹放緩已通過目前的數據驗證,聯邦公開市場委員會可能有理由信心通脹正逐漸向可持續回報 2% 目標的趨勢。

● 美國經濟持續穩步增長,增強軟登陸的信心

最近的消費和國內生產總值數據表明,美國經濟仍在強勁增長。具體而言,由於服裝(按月上升 1.9%)、非店舖零售商(按月升 1.64%)和汽車(按月升 1.11%)的銷售增長,12 月份零售銷售額按月上升 0.6%,超過市場預期 0.4% 和 11 月 0.3%,創下三個月來最強的增長率。

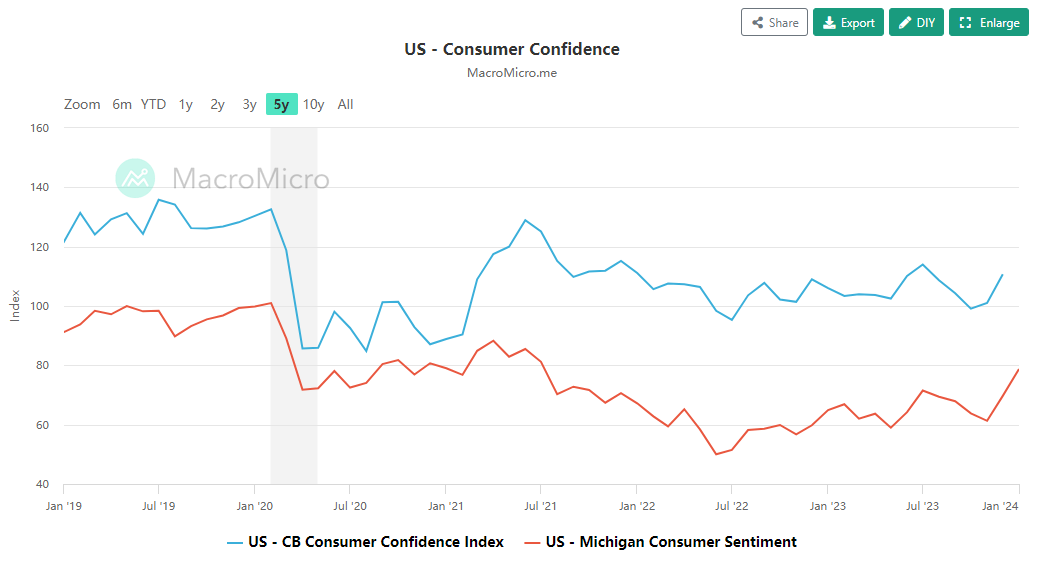

同時,隨著工資增長超過通脹,密歇根大學的消費者信心指數在 1 月上升 9.1 至 78.8,達到自 2021 年 7 月以來的最高水平。自 2021 年 11 月以來,該指數已飆升 29%,是自一九九一年以來最大的兩個月上漲。 進一步表明消費者情緒正在改善。

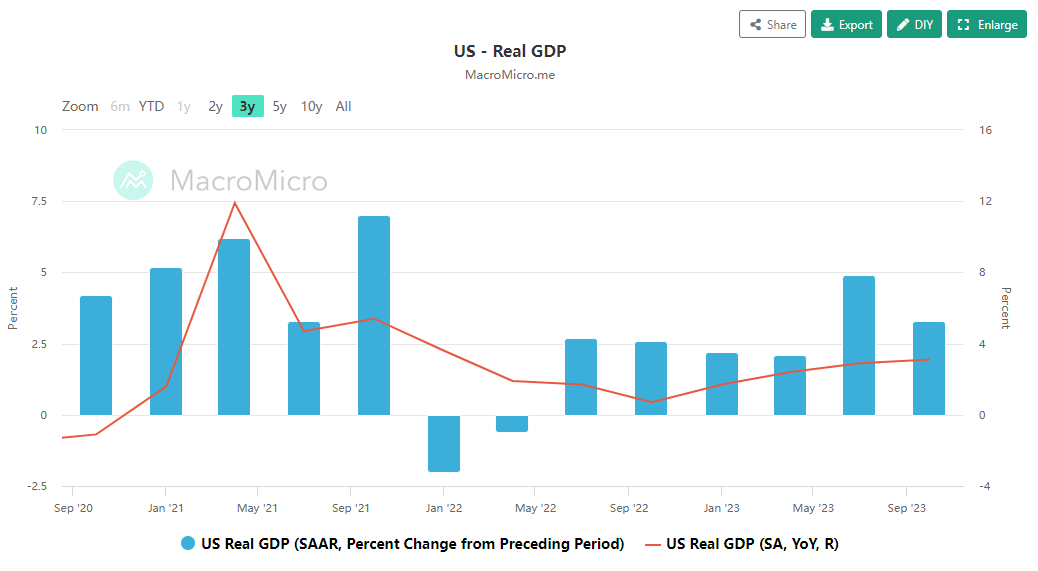

強勁的消費支出數據也促進了美國第四季經濟增長比預期更好。 根據美國經濟分析局的數據,美國的實質國內生產總值按年增長為 3.3% 2023 年第四季度遠超過市場的 預期 2%。2023 年全年經濟增長為 2.5%,是過去兩年來最快的年度增長。

● 勞動力市場仍然有彈性

美國經濟 12 月增加了 216.000 個非農業職位,較預期的 170,000 人顯著增加,失業率維持在 3.7% 不變。平均每小時收入每月平均增長 0.4%,按年增長 4.1%。

然而,過去十一份非農業就業報告中,有十份報告顯著向下調整,而十月及十一月分別下降 45,000 份和 26,000 份。JOLTS 數據還顯示,2023 年 11 月的職位空缺跌至 2021 年 4 月以來的最低水平,表明勞動力需求下降。此外,供應管理研究所(ISM)報告,其服務業指數的就業子指數在十二月大幅下跌至 43.3,創 2020 年 7 月以來的最低點。這個數字似乎與其他調查數據顯示穩定招聘不一致。

這些數據表明,儘管美國勞動力市場仍然具有彈性,但它並不一定會過熱。 《華爾街日報》的首席經濟記者尼克·蒂米拉奧斯通常被稱為「美聯儲小說話者」指出:

「12 月份就業報告並沒有為美聯儲提出「改變你的政策立場」。」

● 財務狀況繼續緩解

高盛金融狀況指數和芝加哥聯儲的國家金融條件指數(NFCI)均表明,美國的財務狀況在近幾週繼續緩解。 具體來說,截至 1 月 19 日的一周,NFCI 跌至 -0.57。這個 可能會導致鮑威爾在新聞發布會上有關降息的聲明中有點模糊,並持續強調選擇性和數據。

NFCI 的正值表示財務狀況低於平均水平,負值則表示財務狀況較平均水平鬆。

二.美聯儲會在本次會議上討論降息的時間和規模嗎?

12 月會議上的政策制定者提到了 2024 年降息的可能性,但沒有深入研究這些降息的時間和速度。 市場期待在本週的會議中有關此主題的進一步討論。

在發布持續冷卻的 PCE 數據之前,野村分析師相信 美聯儲可能會在這次會議上放棄其鷹派態度,並保持未來政策放寬的選擇。然而,會議不太可能承諾達到特定時間表或任何即將降息的信號。 這與沃勒最近的聲明一致,強調美聯儲的動作需要「仔細校準,而不要急於」。

「美聯儲並不落後,只要增長和勞動力數據保持正面,也不會覺得快速削減。」

但是根據 PCE 數據,尼克·蒂米拉奧斯(也被稱為「美聯儲小說話者」)寫道 美國 12 月份微弱的通脹壓力可能使美聯儲能夠考慮何時和多少降息。 Timiraos 進一步指出,美聯儲官員預計在會議期間將利率維持在當前水平,並可能會消除以前的鷹派氣氛。這部分是因為 官員擔心,在通脹下降的同時維持利率可能會導致通脹調整實際利率上升至不必要抑制經濟活動的水平。

彭博情報分享了類似的觀點,並建議,他們的基本案例是美聯儲在 3 月會議上降息:

「最近通脹降低速度比預期更快給了政策制定者空間支持其任務中最高就業方面。由於美聯儲地區的調查數據顯示的惡化速度比硬數據顯示更快,聯邦公開市場委員會官員可能對軟登陸並不像市場那麼信心。」

自 12 月份聯邦公開市場委員會會議紀要指出,幾位參與者建議在考慮決定性技術因素後,就何時減緩定量收緊(QT)的討論,美聯儲官員最近經常發出信號,減緩資產負債表減少速度。華爾街很渴望確定這種定量收緊(QT)何時結束。

根據彭博情報, 資產負債表政策與利率變動無關。 鑑於銀行儲備的適當水平有何不確定性, 美聯儲將在五月減少 QT,特別是在年中之前。

「我們預計在 3 月會議上發布更詳細的公告,並且 QT 的縮減將於五月開始。」

瑞銀還在最近的一份報告中表示,美聯儲將逐步 從第二季度開始放緩 QT 今年,並將在年中結束 QT。

野村認為,聯邦公開市場委員會可能會在本次會議上討論調整資產負債表減少速度。它表明,美聯儲可能會透露,今年晚些時候定量收緊(QT)放緩是合理的,但 鑑於儲備的豐富,聯邦公開市場委員會在目前對潛在的調整可能需要耐心等待。

資料來源:彭博、野村、華爾街日報、宏微

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息

評論

登錄發表評論

Short it Amyi : 會有怎麼樣的嚴重發

RAF Trader 108 : 感謝您對即將到來的聯邦調查報告的出色概述。