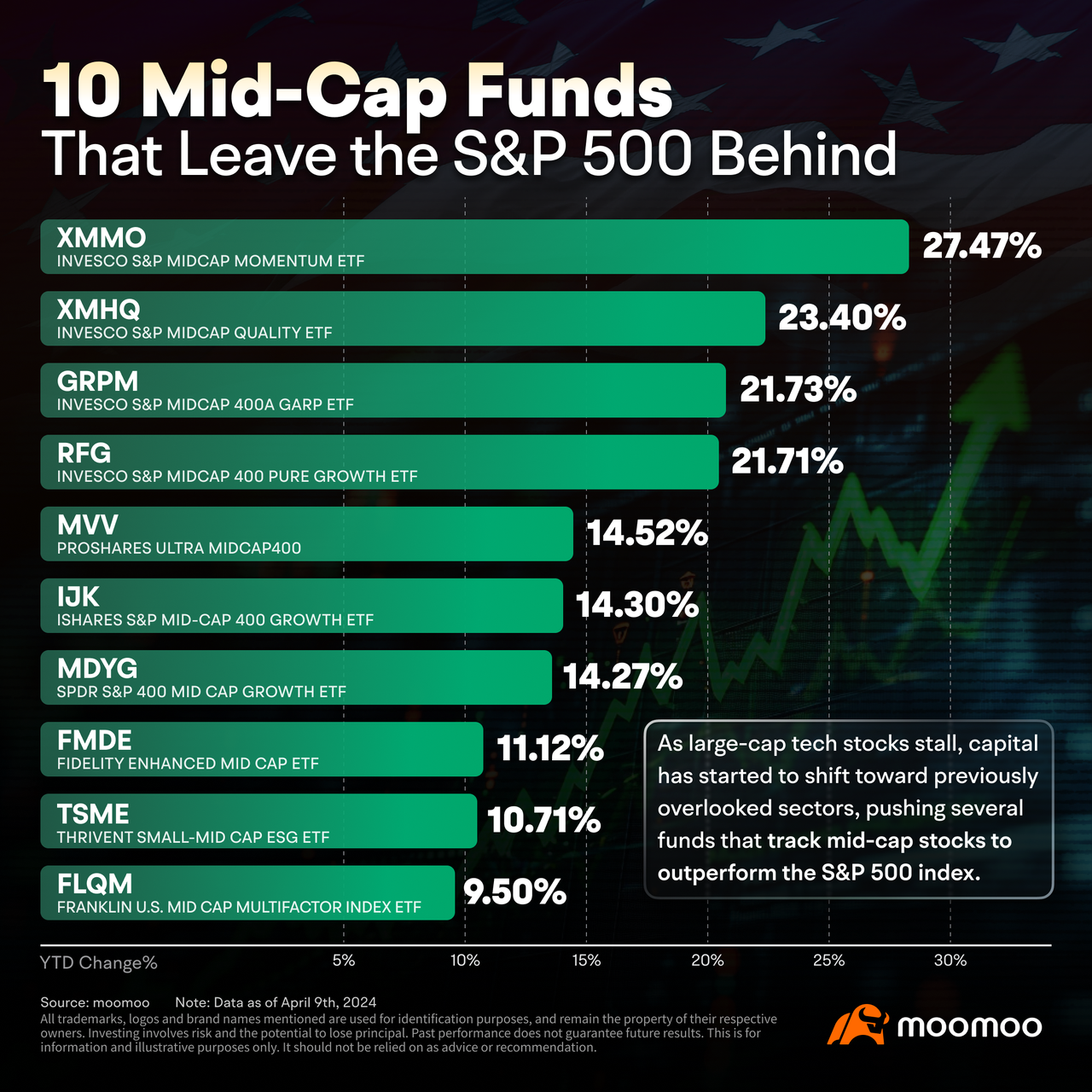

アドバイザーは中型株を支持しており、2024年にS&P500よりも優れたパフォーマンスを見せています

過去数ヶ月間、ウォール街は「華大地産セブン」と呼ばれる株式によって支配されていましたが、リスク選好度が広い市場に戻っているようです。これにより一部のファイナンシャルアドバイザーはクライアントのために見落とされた投資機会を求めて中型株を注目しています。

中型株ETFに切り替えることで、歴史的に優れた大型株に焦点を当てることを拡大することで、アドバイザーはリスクを緩和し、クライアントポートフォリオの強靭性を高めることを目指しています。中型株ETFを受け入れることは、アドバイザーが投資の露出を多角化し、見過ごされがちなこれらの企業の成長ポテンシャルにアクセスすることに注力していることを示していると言えます。 $Invesco S&P Midcap Quality Etf (XMHQ.US)$etf $INVESCO S&P MIDCAP 400A GARP ETF (GRPM.US)$インベスコ

過去数年間、ウォール街は「華大地産セブン」と呼ばれる株式によって支配されていましたが、リスク選好の広がりが見られるようになっています。これにより、アドバイザーの一部はクライアントのために中型株を注目しており、見落とされがちな投資機会を探しています。アドバイザーが歴史的に優れた大型株に焦点を合わせることを拡大することで、リスクを緩和し、クライアントポートフォリオの強靭性を高めることを目指しています。中型株ETFを受け入れることは、アドバイザーが投資の露出を多角化し、これらの頻繁に見落とされる企業の成長ポテンシャルにアクセスすることに注力することを示しています。

インベスコ·リセアーチのヘッド、ニック·カリバスは、「大型株の連続的な上昇相場は、メガキャップグロースの名前を超える多様性を提供できるETFを探している投資家を押し上げている」と述べています。「ここで中型株の特徴であるファクタースクリーニングでは、市場価値スペクトルを下げてより安価な評価を結合し、潜在的な投資機会の見通しが改善される傾向があります。」

安価な評価

最近数か月のウォール街は「華大地産セブン」という株式で支配されていますが、リスク選好が広がっているようです。これによりアドバイザーの中には、クライアント向けに見落とされた投資機会を求めて中型株に注目している者もいます。 $S&P 500 Index (.SPX.US)$人気のため、一般的に大型株と中型株の株価にはバリエーションがあります。

ステルンによると、S&P 400の平均P/E比率は1997年1月から2023年10月までの平均よりもS&P 500の1.04倍高いといわれています。ただし、現在はS&P 500の0.68倍であるとのこと。

インベスコのアナリスト、カリバスは、次の2年間の利益見通しは、規模の小さい企業に対してより有利であると指摘しています。 2024年には、大型株が前年比12.5%の増加を見込んでいるのに対し、中型株は20.5%で、小型株が最大の29.8%。2025年には、大型株の利益は13.9%、中型株の利益は17.2%、小型株の利益は18.6%増加すると予想されており、小規模企業の収益において持続的な勢いが生まれています。

「小規模企業や中規模企業は、大規模企業に比べて安い可能性がある」と、アラバマ州バーミングハムのRFGアドバイザーのCIOであるリックウェデルは言います。

Morningstarは、小型株株式を割安とみなしています。同社がカバーする350社の中型株株式は、同社の株式の公正価値の概算に対して6%下回っています。

過去35年間、小型株および中型株株式のパフォーマンスは大型株株式よりも優れており、これにより投資家がこれらの株式に魅了されています。

ただし、過去5年間、S&P 500がS&P 400を大きく上回っているため(S&P 500は年14.63%、S&P 400は年12.62%、S&P 600が年9.97%となっています)、中型株ETFに関する関心はまだ主流ではありません。

「大規模株式の上昇相場の影響で、投資家はMega-cap Growth Namesを超えた多様性を提供できるetfを探している」と、インベスコ·リセアーチのファクターおよびコアエクイティETFストラテジーの責任者であるNick Kalivasは述べています。 「ここで中型株の特徴であるファクタースクリーニングでは、市場価値スペクトルを下げてより安価な評価を結合し、潜在的な投資機会の見通しが改善される傾向があります。」 $Russell 2000 Index (.RUT.US)$モーニングスターによると、一部の専門家は、中型株が大型株を上回る可能性があり、現在はポジションを構築するのに良いタイミングであると述べています。

Heritage Capitalの社長であるPaul Schatzは、コネチカット州ウッドブリッジに拠点を置いており、様々な時期における株式の市場キャップによるパフォーマンス比較は継続的な話題であると認めています。しかし、彼は中型、小型株の長期間にわたる大幅な未達成に注目し、大型株に逆らうことは多くの投資家にとって惨敗であったことを指摘しています。Schatz氏は、市場が現在、連邦準備制度理事会による利率引き下げを予想している可能性があり、これが未達成の市場セグメントへの投資を活性化する可能性があると示唆しています。

大型株、小型株のポートフォリオに業種の多様性を加えることが中型株の別の利点です。情報技術、金融、医療がS&P 500の上位3つのセクターウェイトを占めており、それぞれ28.9%、13%、12.6%です。Russell 2000の上位3つのセクターウェイトは、18.3%の産業、16.1%の金融、15.2%の医療です。S&P 400の産業セクターは21.2%、金融は16.2%、消費関連は15.8%で、上位3つのセクターになっています。

出典:WSJ、ETF.com、MarketWatch

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする