米国の株式や投資適格企業債は、国債市場の変動の中で投資家の懸念に逆らい続けることができるのでしょうか?

先週、小売販売データの予期せぬ急増は、金利の上昇や弱い経済への懸念にも関わらず、米国の消費者の顕著な回復力を示しています。データは、利上げに対するFedの「高い長期間」アプローチを維持することを市場が予想していることを補強し、様々な満期において米国国債利回りが10ベーシスポイント以上上昇し、その基準 $米国債10年 (US10Y.BD)$一時的に5%を上回るなど、米国国債利回りの急激な上昇は、リスク資産の投資に対する投資家の懸念を引き起こしました。

バンク・オブ・アメリカのストラテジスト、ユーリ・セリガーによると、米国株式や投資適格企業債の最近の動きは、国債市場の変動に比べて比較的安定しています。セリガーは、企業債や株式は、国債市場の変動と独立して動いていることが相対的に強気の信号であり、経済成長がリスク選好を支え、歴史的な大波が世界で最も重要な債券市場に影響を与える中でも続いていることを示しています。

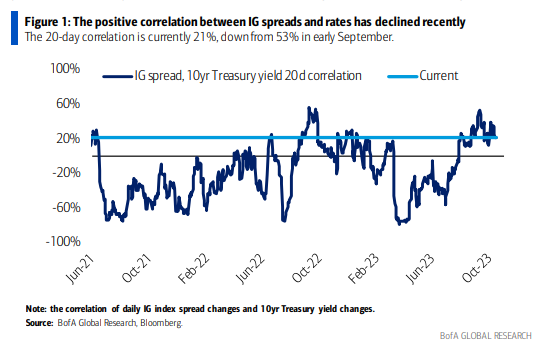

BofAの分析によると、8月初旬には85%だった株価とレートの相関関係が10月には24%に低下し、米国投資適格スプレッドと10年国債利回りの20日間の正相関は9月初旬には53%から10月には21%に低下しました。

"それはバランスです。"セリガーは電話インタビューで言いました。"そして、バランスがわずかに負の相関からずれる方向に移行したように見えます。"彼は、株式と債券の相関が低下したことが、リスク資産が債券市場での売り逃げの圧力に徐々に耐えていることを示していると指摘しました。

モルガン・スタンレー・アセット・マネジメントのデータによれば、現在マネーマーケットファンドが5%を超える収益を上げているとしても、60/40ポートフォリオは現金よりも大幅にアウトパフォームし、次の10年間で年率4.1%以上のリターンを達成します。具体的には、60/40モデルポートフォリオの100ドルに対して、10年後には197ドルに成長しますが、同じ金額の現金は10年後に133ドルしか価値がありません。

しかしながら、ディズニーの投資家は、Disney +の米国ストリーミング市場シェアの減少にも注意する必要があります。これは、Q2 23に13%まで低下する予定です。バンク・オブ・アメリカが特定したトレンドが続くかどうかはまだ分かりません。米国国債市場全体の混乱は、株式と債券の同時売却をさらに引き起こし、投資家が安全な資産を求めることになるかもしれません。

"米国国債の売却に対する株式市場の反応が緩和されたことは好ましい兆候ですが、米国国債の売却が加速する場合、状況は変わる可能性があり、米国国債利回りの方向についてはまだ多くの不確定要素があります。"

出典:Bank of America、Bloomberg

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする