FOMCプレビュー:冷えたインフレは連邦をレートカットの詳細を議論するよう促すでしょうか?

1月31日午後2時(東部標準時)に、連邦準備制度理事会は今年の最初の金利決定を発表します。経済学者はこの月、中央銀行が金利を据え置くと広く予想していますが、 市場参加者は、2024年の最初の利下げに関するパウエル議長からの示唆、および連邦のバランスシート削減(QT)の潜在的な減速に関する情報を熱望しています。

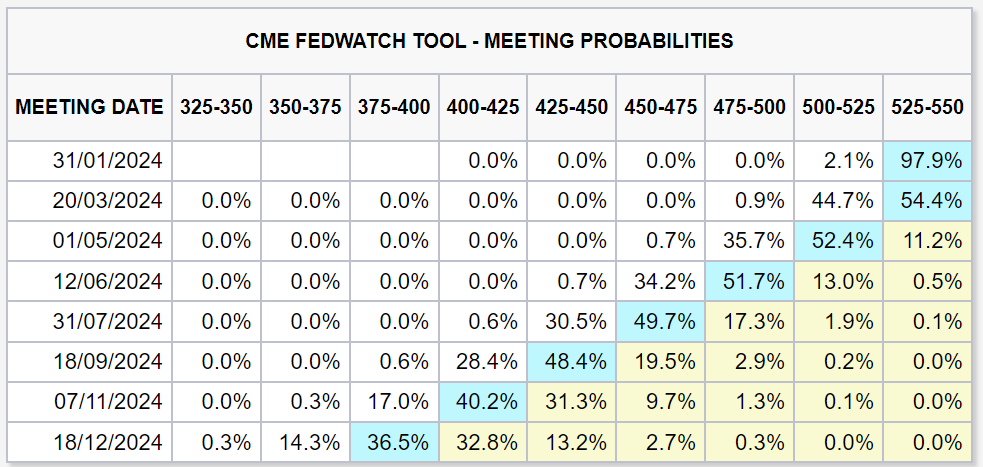

市場は連邦準備制度が1月に金利を初めて引き下げることはないと広く予想しています。CME FedWatchツールによれば、市場は最初の利下げの予想タイミングが3月から5月の間で変動しています。先物トレーダーの最新の見積もりによると、3月の利下げの可能性はわずか50%未満であり、5月の利下げの確率は88.8%です。

1月に政策金利が据え置かれる可能性が高いですが、連邦準備制度理事会は今回の議論を将来の金融緩和に備えるために利用するかもしれません。 パウエルのインフレ、経済成長、そして今年の金利引き下げの方針に関するコメントは注目されています。

1.最新の経済データ:市場と連邦準備制度理事会への伝えるメッセージは何ですか?

● インフレは2%目標に向けて引き続き進行中です。

12月のFOMC会合以降、インフレデータは緩和傾向が続いています。12月にはヘッドラインCPIが0.1%から0.3%に回復し、予想を上回りましたが、コアCPIは0.3%で横ばいで、予想通りでした。

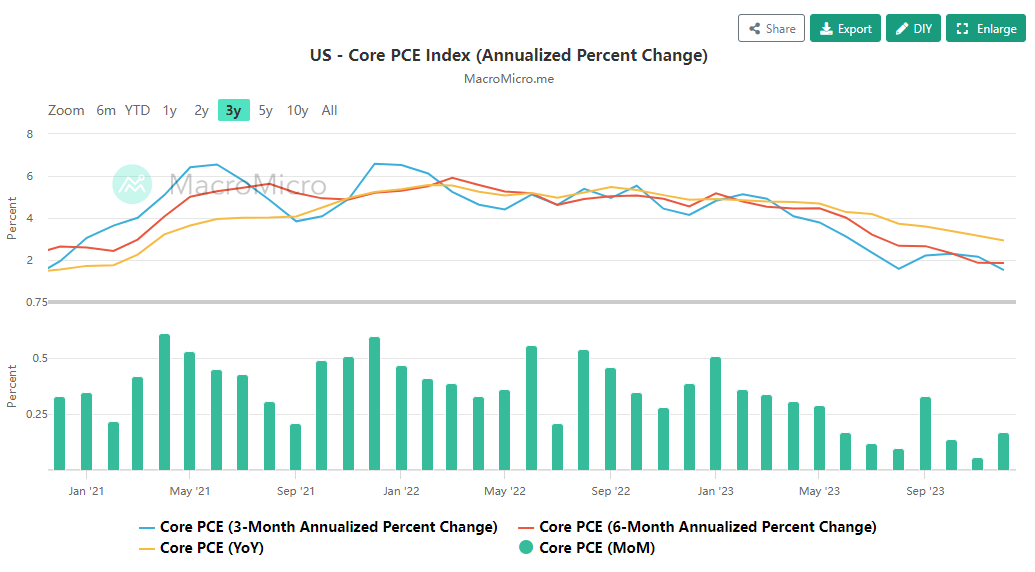

コア個人消費支出物価指数(Core PCE)は、12月に前年比2.9%成長しました。この数字は予想の3.0%や11月の3.2%よりも低く、2021年3月以来の最も緩やかな前年比増加となりました。 特に、6か月および3か月の年換算ベースにおいて、コアPCEはそれぞれ1.9%と1.5%であり、いずれも連邦準備制度の目標レートである2%を下回っています。

さらに、インフレ予想は著しく緩和されており、NY連邦銀行とミシガン大学の消費者調査によって示されています。以前、市場は粘性インフレが連邦準備制度の利下げプロセスに影響を与える可能性があると懸念していました。しかし、 現在のデータによってインフレの減速が確認されているようであり、FOMCはインフレが持続可能な2%の目標に向けて徐々に傾いているという信念を持つ理由があるかもしれません。

● 米国経済は着実に成長を続け、ソフトランディングへの信憑性が高まっています

消費やGDPに関する最近のデータは、米国経済が依然として力強く成長していることを示しています。具体的には、アパレル(+1.9% MoM)、非店舗小売業者(+1.64% MoM)、自動車(+1.11% MoM)などいくつかのサブセクターでの売上成長に牽引され、12月の小売売上高は前月比0.6%増加し、市場予想の0.4%および11月の0.3%を上回り、3か月ぶりの最高成長率を記録しました。

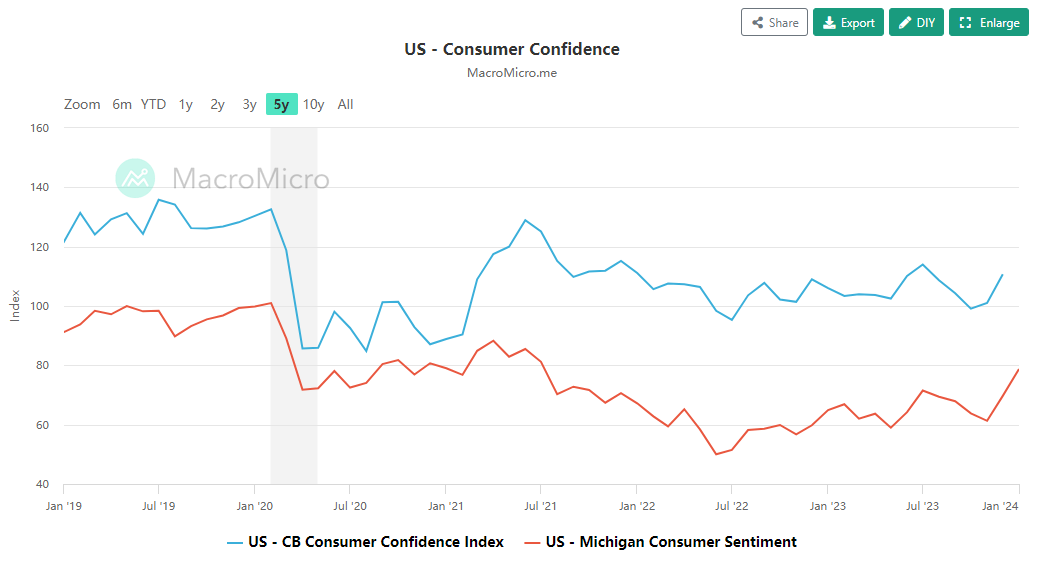

一方、賃金の伸びがインフレを上回る中、ミシガン大学の消費者信頼指数は1月に9.1上昇し、78.8となり、2021年7月以来の最高水準に達しました。この指数は2021年11月以来29%上昇し、1991年以来最大の2か月間の増加率となっています。 その他の消費者感情が改善していることをさらに示しています。

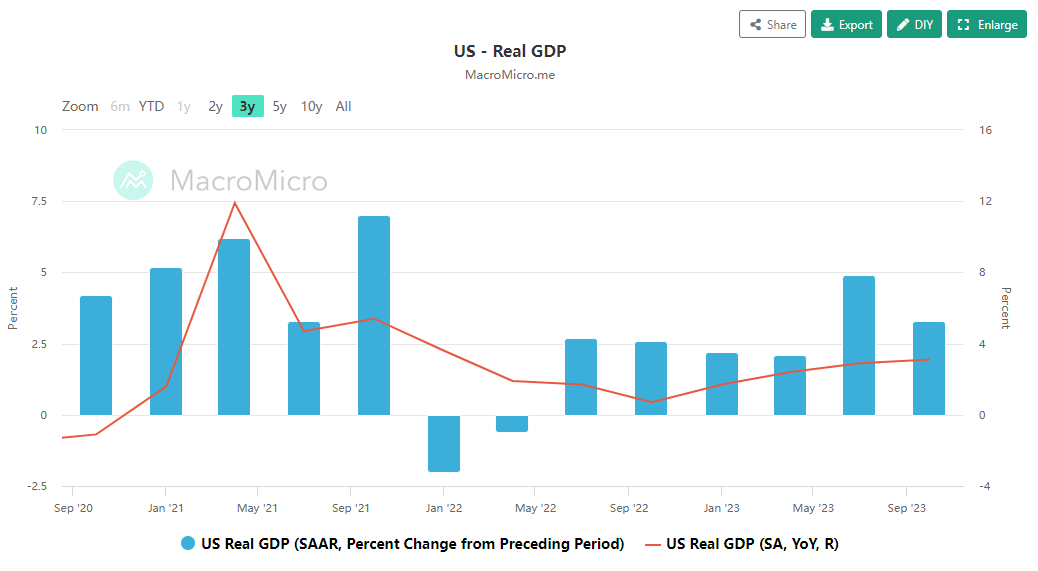

強い消費関連支出データも、予想を上回る2023年第4四半期の経済成長を後押ししました。 米国経済分析局のデータによると、2023年第4四半期に米国実質GDPは年率で上昇しました。 3.3% 2023年第4四半期には、市場予想の2%を大幅に上回る 予想を上回る2%2023年の年間経済成長は2.5%で、過去2年間で最も速い年間成長を記録しています。

● 労働市場は頑健なままです

12月にアメリカの経済は非農業部門で21.6万人の雇用を増やし、170,000人と予想された数字から大幅に増加し、失業率は3.7%で横ばいとなりました。平均時給は月間で0.4%、年間で4.1%の着実な増加を見ました。

ただし、過去11ヵ月のうち10ヵ月の非農業雇用レポートが著しい下方修正を受け、それぞれ10月と11月がそれぞれ4.5万人と2.6万人下方修正されました。また、JOLTSデータによれば、2023年11月の求人空きは2021年4月以来の最低水準となり、労働需要の冷却を示しています。さらに、供給管理協会(ISM)は、サービスセクターの雇用サブインデックスが12月に43.3となり、2020年7月以来の最低水準に低下したことを報告しました。この数字は、着実な雇用の伸びを示す他の調査データとは異なるようです。

これらのデータポイントから、アメリカの労働市場は頑健である一方で、必ずしも過熱しているわけではないと考えられます。 ニック・ティミラオス氏、ウォールストリートジャーナルの主要経済特派員は通常「フォーグ・ウィスパラー」と呼ばれています。こう述べています:

12月の雇用レポートは、連邦準備制度の政策姿勢を変更するほど重要なものではありません。

● 金融状況は引き続き緩和傾向にある

ゴールドマンサックスの金融状況指数とシカゴ連銀の全国金融状況指数(NFCI)は、最近の数週間でアメリカの金融状況が緩和傾向にあることを示しています。 具体的には、NFCIは1月19日までの週に-0.57に下落しました。これは パウエル氏が記者会見中に利下げに関する発言をやや曖昧にする可能性があり、引き続き選択とデータに重点を置くことになるかもしれません。

NFCIの正の値は平均よりも緊縮的な金融状況を示し、負の値は平均よりも緩和的な金融状況を示します。

Fedは今回の会合で利下げのタイミングや幅について話すのでしょうか?

12月の会合で、政策立案者は2024年に利下げがありそうだと述べましたが、それがいつどれくらい速く起こるかには触れませんでした。 今週の会議中にこのトピックに関するさらなる議論を熱望している市場。

持続的に後退するPCEデータが公開される前、野村証券のアナリストは、 連邦準備制度理事会はこの会議中にその強硬な立場を放棄し、将来の政策緩和のオプションを開放する可能性が高いと信じていました。ただし、会議では特定のスケジュールや即時の利下げのシグナルには踏み込まないでしょう。 これはウォーラーが最近強調した発言と一致しており、連邦準備制度は慎重に段階を踏んで急ぐことなく動く必要があると述べています。

「連邦準備制度は遅れておらず、成長と雇用データがポジティブな限り、急速な利下げを緊急に行う必要はないでしょう。」

しかし、PCEデータに続いて、通称『Fedウィスパラー』のニック・ティミラオスは、 12月の控えめな米国のインフレ圧力は、連邦準備制度に、いつ、どれだけ利上げを切り下げるかを考慮させる可能性があると述べています。 ティミラオスはさらに、連邦準備制度の関係者が会議中に利上げ金利を現行水準で維持し、以前の強硬なトーンを排除することが予想されていると指摘しています。これは部分的に 役人は、インフレ率が低下する中、利子を維持することで、インフレ率に調整された実質利子率が経済活動を不必要に抑制する水準まで上昇する可能性があることを懸念しています。

ブルームバーグインテリジェンスは同様の見解を共有し、また、Fedが3月の会議で利子を引き下げるという彼らのベースケースシナリオを示唆しています。

「最近の予想よりも速いディスインフレーションのペースは、政策立案者に、彼らの任務の最大雇用側を支援する余地を与えています。Fedの地区からの調査データが、実データが示すよりも速い悪化を示している中、FOMCの役人たちはおそらく市場が期待しているほどソフトランディングに自信を持っていないでしょう。

12月のFOMC議事録が、いくつかの参加者が断定的な技術的要因を考慮した後、量的緩和(QT)をどのタイミングで緩和すべきかを議論を開始することを提案したことを示した以来、連邦準備制度の役人たちは最近、バランスシートの縮小ペースを緩めるための信号を頻繁に発信しています。ウォールストリートは、この量的緩和(QT)がいつ終了するかを決定するのを待ち望んでいます。

ブルームバーグインテリジェンスによると、 バランスシート政策は、金利動向とは独立しています。 適切な銀行準備金水準を構成するものについての不確実性があることを考慮すると、銀行は熱望しています。 the Fed will reduce Qt in May, specifically before mid-year.

"We expect a more detailed announcement to be issued at the March meeting, and for the tapering of Qt to commence in May."

UBS also stated in a recent report that the Fed will gradually slow down Qt from the second quarter of this year and will end Qt by mid-year.

Nomura believes that the FOMC is likely to discuss adjusting the pace of balance sheet reduction at this meeting. It suggests that the Federal Reserve may reveal that a slowdown in quantitative tightening (QT) is reasonable later this year, but given the abundance of reserves, the FOMC can afford to be patient about a potential adjustment at this time.

Source: Bloomberg, Nomura, Wall Street Journal, MacroMicro

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

Short it Amyi : どのような深刻な発展があるのでしょうか

RAF Trader 108 : 今後の連邦政府報告についてのこの優れた概要に感謝します。