エヌビディア株は記録を更新し続けています。次の章は?

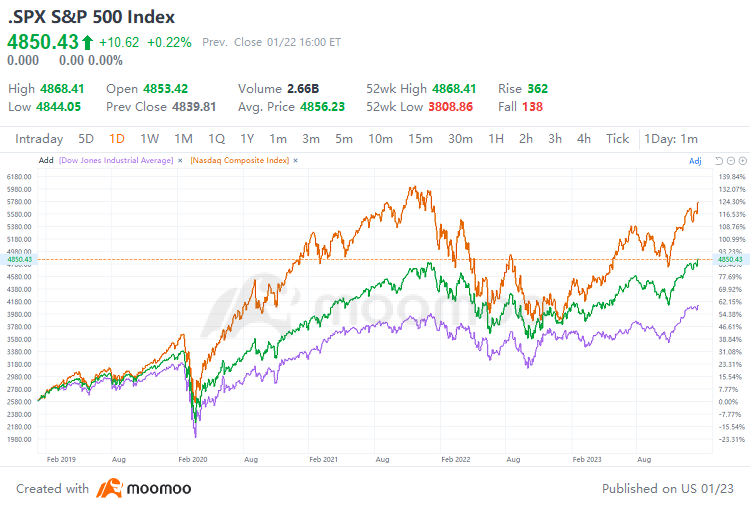

ウォール街は先週の金曜日に過去最高を記録した後、月曜日も上昇傾向を続けました。最後に、 $S&P 500 Index (.SPX.US)$ と $NYダウ (.DJI.US)$ 2022年1月に設定された過去最高値を突破した後、それぞれ 0.22% と 0.36% 上昇して上昇を続けました。その $NASDAQ 100 Index (.NDX.US)$ また、3日連続で新高値を更新しました。 複数の兆候は、年初に修正を経験した後、人工知能テーマがテクノロジー株を中心に市場のセンチメントに再び火をつけたことを示しています $エヌビディア (NVDA.US)$、米国株式市場を新しい章に導きます。

しかし、楽観的な見方が押し寄せる中、慎重なアナリストの中には、潜在的な隠れたリスクについて警告している人もいます。投資家にとっては、機会をつかみながらリスクを合理的に管理することも同様に重要です。

1。過度に楽観的な利下げ予想は修正されつつあります

連邦準備制度理事会による金融政策の転換への強い期待により、米国株式市場は2023年末までに力強い回復を遂げました。しかし、2024年には、 連邦準備制度理事会のタカ派的な発言と予想を上回る経済データにより、積極的な利下げ予想が修正されました。これにより、米国株式市場は一時的に後退しました、と $Nasdaq Composite Index (.IXIC.US)$ 3.25% 急落し、 $S&P 500 Index (.SPX.US)$ 最初の週に 1.52% 減少しました。

その後、市場は新たな支持を得て勢いを取り戻しましたが、データによると、利下げ予想は引き続き冷え込んでいます。 最新の更新時点で、トレーダーらは早ければ3月のFRBによる利下げの予想を断念し、今年の最初の利下げの予定時期を5月に延期しています。 さらに、5月に少なくとも25bpの利下げが行われる確率も84.48%に低下し、1か月前の97.47%を大幅に下回りました。

2。2023年の時点で、人工知能ブームが連邦準備制度理事会に再び勝利しました

最近の米国株式市場の目覚ましいパフォーマンスを振り返ると、テーマ投資への熱意が、利下げ予想の大幅な調整を覆い隠しているようです。2024年のキックオフの引き戻しは1週間しか続かず、市場はテクノロジー株、特に半導体セクターに牽引されて新たな上昇サポートを見出しました。 人工知能ブームによる強気の勢いが2024年まで続き、中流モデルから上流の計算能力や下流のアプリケーションにまで及ぶにつれて、テクノロジー株の新たなラウンドが始まりました。 その中で、エヌビディアやAMDなど、収益の確実性が強い上流のコンピューティングパワー部門は、年初からそれぞれ20.46%と14.09%の増加を見せています。

バンク・オブ・アメリカチーフ・インベストメント・ストラテジスト、マイケル・ハートネットによると、2023年の米国株式市場の上昇のリーダーは、再びトレーダーのトップピックになっています。投資家は今、成長株、テクノロジー株、人工知能コンセプト株、優良テクノロジー株、いわゆるマグニフィセント・セブンの3株で自らを再配置しています。

3。堅調な経済成長期待は、市場回復のもう一つの重要な推進力です

早期の金利引き下げの見通しは薄いものの、堅調な経済データが「ソフトランディング」のコンセンサスを後押ししています。具体的に:

1)先週の金曜日に発表された12月の米国小売売上高は、0.6%と大幅に増加し、推定0.4%を上回りました。ミシガン大学の消費者信頼感指数も、12月の69.7から1月の78.8に急上昇し、2005年以来最大の月次上昇を記録し、市場の予想を上回りました。 米国の消費者支出の回復力を示しています。 一方、消費者は、来年のインフレ率が以前の予想を下回る2.9%上昇し、今後5〜10年で2.8%のインフレ率が4か月ぶりの低水準に達すると予測しています。

2)雇用面では、米国の新規失業保険申請件数は先週、2022年9月以来の最低水準である187,000件に減少しました。 1月の雇用の伸びは安定しているかもしれません.

アカデミー証券のマクロ戦略責任者であるPeter Tchirは次のように述べています。

「良いニュースは良いニュース」は今うまくいっています。不況の恐れが少し解消されます。

バンク・オブ・アメリカの月次調査によると、機関投資家の 79% が現在、2024年には世界経済が「ソフトランディング」または「ノーランディング」になると予想しており、9か月ぶりの高値を記録しています。さらに、機関投資家の 41% が、今後12か月以内に米国で景気後退は起こらないと考えています。これは昨年末よりも高い数値です。 市場が経済成長と企業収益の好調に注目し始めたため、米国株式市場は大きな支持を受けています。

市場が急上昇し続ける中、アナリストはこの傾向がどれくらい続くかを評価しています。 安定した金融流動性、回復力のある経済、人工知能開発に対する楽観的な見方、利下げへの前向きな期待が相まって、2023年の株式市場の上昇を後押ししたとすれば、これらのプラス要因が2024年も続くことは朗報のようです。 AIという話題は今年も欠かさず、経済と緩やかな金融政策への期待は依然として揺らいでいます。 ここで問題となるのは、人工知能のトレンドが米国株式市場をずっと長くリードできるかどうか、そして米国株の高いバリュエーションを高収益の伸びによって相殺できるかどうかです。

バリュエーションの面では、シティグループのストラテジスト、スコット・クロナートは、米国株式は見かけほど高価ではなく、S&P 500指数の株価収益率は誤解を招く可能性があると考えています。 一方で、米国株式市場に対する7つのハイテク巨人の過度の影響を除くと、S&P 500イコールウェイト指数の先物株価収益率は約16で、ベンチマークの標準評価額より17%低くなっています。一方、S&P 500指数の構成銘柄のうち、株価収益率で測定されるのは約60%だけで、40%は他の指標で測定されています。現在、S&P 500の評価額は、20をはるかに上回るよりも、19の株価収益率に近いです。

マグセブンやその他の新技術企業が市場をリードする傾向がどれくらい続くかは、収益の実現、市場のセンチメントなど、さまざまな要因に左右されます。 昨年200%以上上昇したエヌビディアを例にとると、評価額は高いように見えますが、収益予想を繰り返し上回っていることは、その評価の妥当性を繰り返し証明しています。市場は現在、テスラを除いて、テクノロジーの「7大企業」のうち6社が引き続きS&P 500の収益成長を牽引すると一般的に考えています。 今週、テスラやインテルなどの米国のハイテク株が次々と財務報告を発表します。説得力のあるパフォーマンスを発揮できるかどうかは、このラウンドの市場動向がどこまで進むことができるかを大きく左右します。 さらに、昨年の状況からすると、FOMO(逃すことへの恐れ)センチメントも米国株式の上昇の勢いの重要な理由かもしれません。

UBSグローバル・ウェルスのソリータ・マルチェッリ氏は、大規模なハイテク株のプレミアム評価は正当であると指摘しました。世界の半導体株は現在、5年間の平均と比較して約25%のプレミアムで取引されており、このプレミアムは「多くのメガトレンドと強力な価格決定力にさらされた過去5年間の半導体の大幅な進化」によって支えられています。

これまでの好調な業績にもかかわらず、人工知能および関連企業、特に半導体業界の企業の投資事例は2024年も続き、今後も強化されると考えています。

オプション市場も強気のシグナルを出しています。 SpotGammaのデータによると、コールウォールのベンチマークは4,800から5,000に上昇しました。これは、オプショントレーダーが米国株式市場がさらに上昇する準備ができていると考えていることを示しています。これは、S&P 500指数が5,100に達する可能性があると予想しているシティグループとゴールドマンサックスの最新の予測と一致しています。

しかし、連邦準備制度理事会の金融政策の不確実性、テクノロジーの「七大企業」の取引の混雑、潜在的なインフレ再開、景気後退のリスク、そして複雑化する地政学的緊張を考慮して、まだ慎重なアナリストがリスク警告を発しています。 したがって、投資家は依然として警戒を怠らない必要があります。

一部のアナリストは、比較的リスクの高いハイテク株と低リスクのマネーマーケットファンドに同時に配分する、比較的バランスの取れた配分戦略を提案しています。 このアプローチにより、投資家はハイテクスター株の高い成長ポテンシャルを享受し、高いリターンを逃さないようにするだけでなく、低リスクの投資を利用して投資ポートフォリオに安定性と安全性をもたらし、リスクとリターンのバランスをとることができます。

出典:ブルームバーグ、ダウ・ジョーンズ、ゴールドマン・サックス、JPモルガン

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする