加拿大利率下调带来的机会:关于高股息etf的投资指南

在前文介绍信托时,我们分析了加拿大降息预期,并推荐了一系列信托和相关etf作为降低利率时的良好投资目标:加拿大利率下调带来的机会:关于信托的投资指南

本文中,我们将介绍另一种对冲工具: 高股息etf产品。

在利率降低周期中,高股息资产往往备受追捧,因为它们具有独特的收入特性。这是为什么呢?

在央行的控制和指导下,当前市场的利率下调预期主要集中在“软着陆”上,通常涉及使用适度的利率政策来维持稳定的经济增长。这种软着陆通常伴随着宽松的货币政策、市场流动性的增加和投资者风险偏好的提高,导致他们追求更高的潜在回报。在这种情况下,股市的整体估值水平往往上升。高股息股票凭借其固有的防御性和稳定的现金流生成变得更具吸引力,随着无风险利率的下降,导致贴现率的降低和股票现值的增加,它们的估值甚至可能进一步提高,成为资本流入的目标。

同时,在利率下降周期中,无风险利率的下降不仅直观地降低了像银行存款和政府债券这样的安全资产的收益,而且显著扩大了高股息股票与这些低风险投资之间的利率差距。这种利率差距的增加,就像一个引力场,引导着追求稳定收益的投资者转向高股息股票,寻求超越低收益资产的更好回报,从而推动了这类股票的需求和估值的提升。

简而言之,在降息周期内,高股息产品的吸引力和市场表现可以随着估值的增加而提升,成为投资者首选的投资选项。

那么,我们应该如何选择高股息产品呢?

高股息的核心在于股息的可持续性,这实质上是该公司稳定的盈利能力和现金流,需要一个优秀的商业模式。具体来说,符合以下条件的公司将是更好的选择:

- 它们所属的行业相对传统,其生产和管理方法相对成熟。 在2023年,煤炭、银行、石油与天然气、家电股和运输是上市公司分红率最高的五个行业。

- 它们具有稳定的运营、较小的业绩波动,最好还有一些增长。 这些公司具有相对充足的现金流,相对成熟的生产和管理方法,对于分配给股东的留存利润的比例要求较低,因为它们不需要投资于新的流程和技术,所以具有实施高股息派息比率的能力和动力。

- 他们有稳定的股息历史。判断公司是否愿意回馈股东的最好方法是审查其历史数据。 一般来说,公司的经营风格具有连续性,能够每年都保持稳定股息的公司更加可靠。

- 利润增长是关键。 在选择公司时,投资者不仅应该被高股息收益率所吸引,还应该检查公司的利润指标(每股收益)是否逐年增长或至少保持稳定。如果一家公司股息收益率很高,但利润下降,未来的股息可能难以维持。

以上是高股息个股的整体筛选标准,但投资者还应该综合分析具体问题,并根据财务报表表现和历史数据等多个维度做出投资决策,而不是泛泛而谈。

提示:MOOMOO已推出多个高股息筛选工具

1. 点击APP主页右上角的问号,然后点击“筛选器”以独立选择股票。

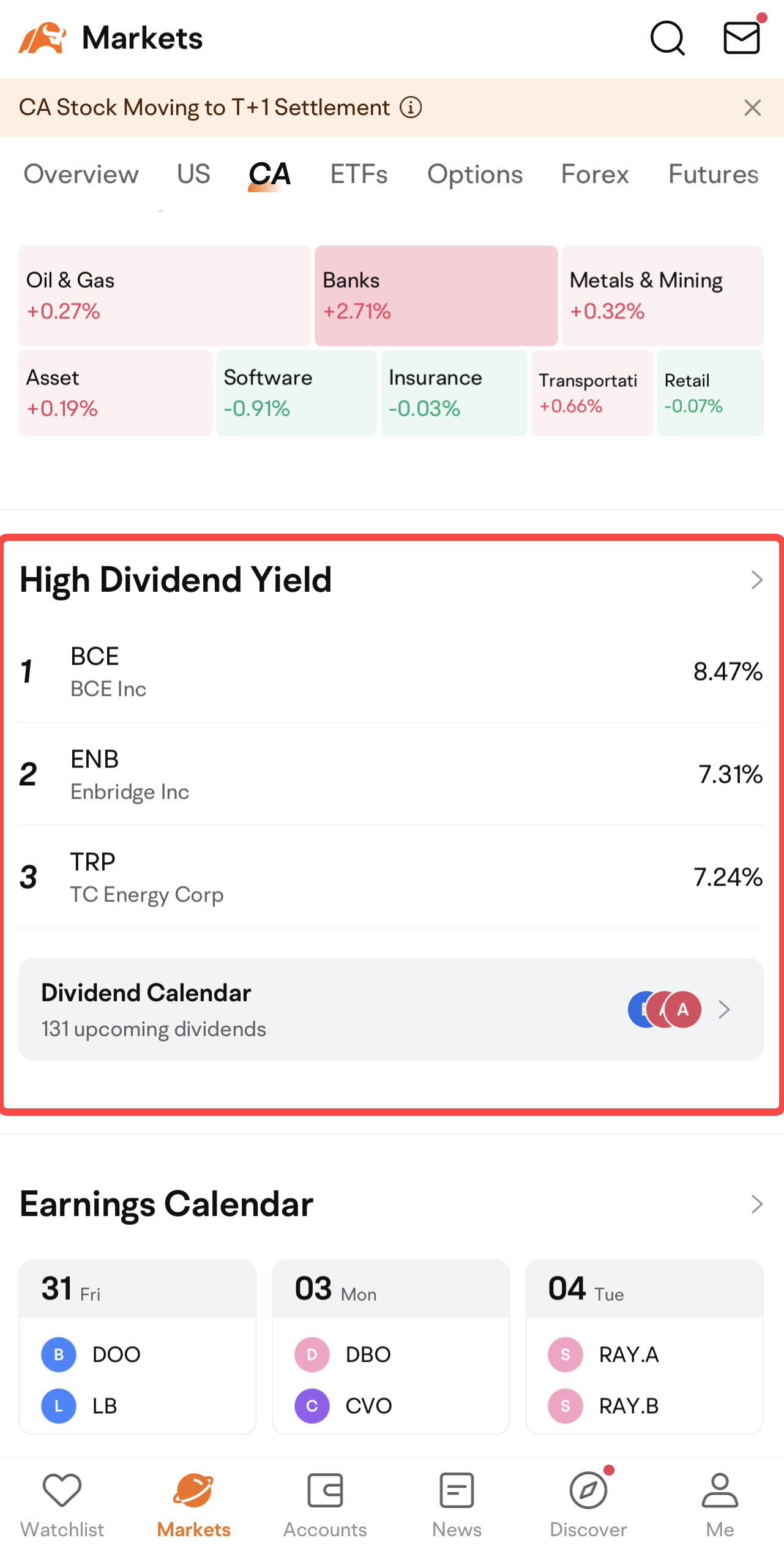

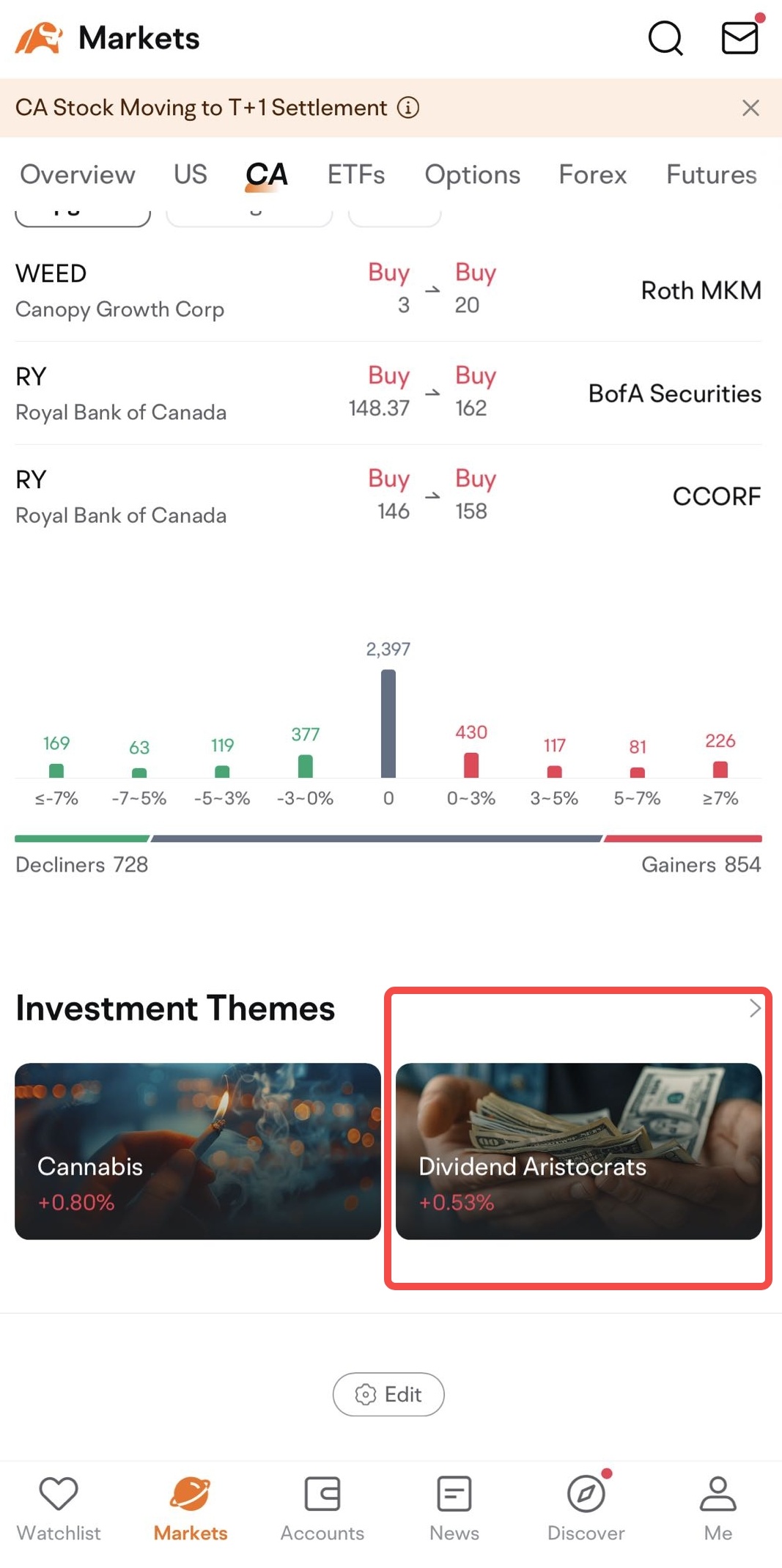

2. 在主页底部点击“市场”进入CA板块,您可以查看高股息排行榜和“股息贵族”概念板块。

除了个别股票外,投资于高股息etf也是一个很好的选择

虽然市场上有很多愿意回报股东的高股息公司,但对于不擅长选股的投资者来说,投资于高股息etf是更稳定和安全的投资股票的方式。

高股息etf主要是利用“现金股息分派情况”来确定成分股的选择和持仓的权重。 不同产品追踪的不同基础股可以实现风险的分散,使其成为追求稳定和增长的保守型投资者的好产品。

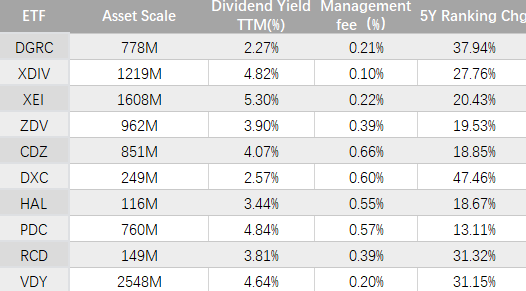

下面,我们基于各种因子筛选出了加拿大市场上最主流的高股息etf,并列出了它们的核心指标进行比较:

根据上表中列出的数据,我们从加权指数市场中挑选出四只etf进行详细介绍,考虑到市值、股息率、管理费用和股价增长这四个重要指标。它们在过去一段时间表现良好,并且在降息时具有很高的投资价值。

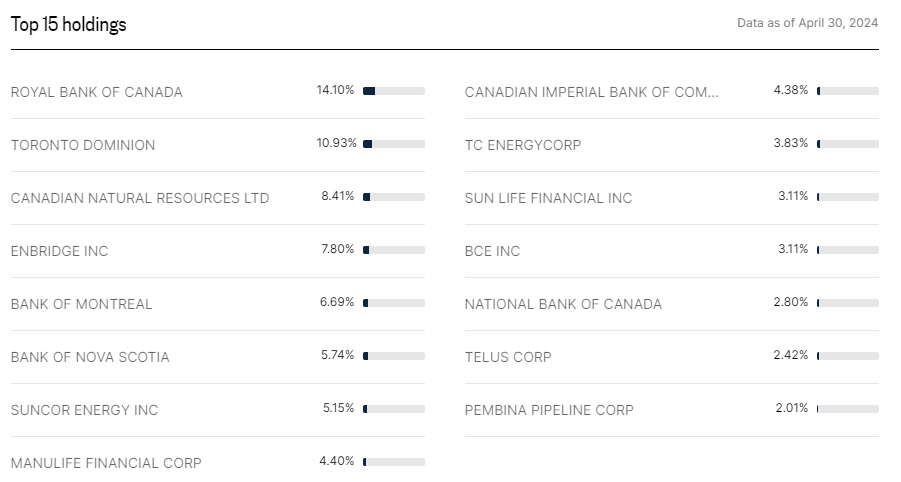

此etf跟踪富时加拿大高股息率指数,在我们调研的十种产品中市值最大。目前,其投资组合中总计拥有来自全球市场的56只高股息股票,主要集中在金融(以银行为重点)和能源行业,这两类公司占总持仓的80%以上。前三大持仓为加拿大皇家银行、加拿大多伦多道明银行、加拿大自然资源,这三只股票占该etf总持仓的32%,直接影响其整体表现。

降息对银行业的最直接影响是存款利息支出的减少,这对整体产生正面效果。能源公司则受宏观经济状况影响较小,由于所属行业的特性,具有稳定的经营状况,并愿意回报股东。因此,预计VDY将受益于央行的降息策略。截至5月31日,在过去五年中,该etf上涨了31.15%,目前的股息率为4.64%,这两项数据在类似产品中处于相对较高水平。

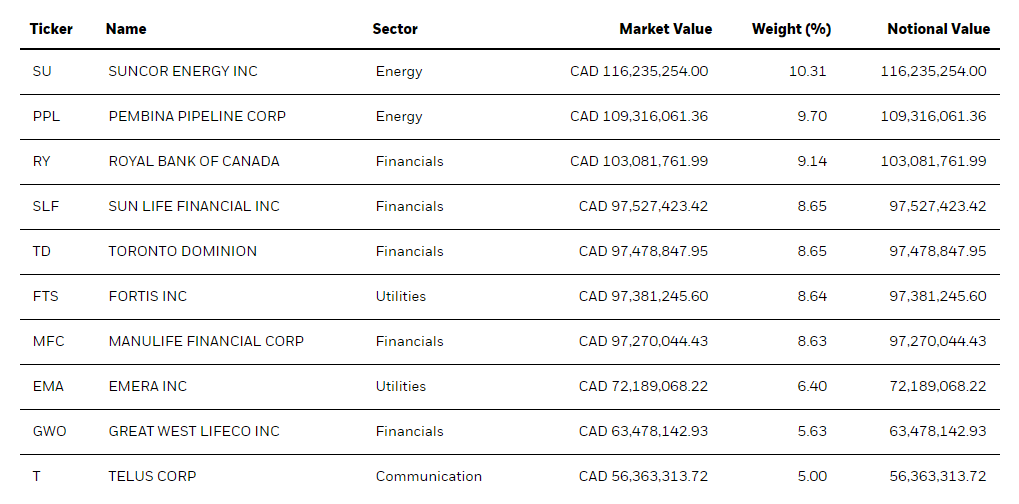

与VDY类似,XDIV也具有较大的市值,是将品质、股息率和增长相结合的高品质产品。它在加拿大市场上包含约30只高股息股票,管理团队不断调整投资组合。它是一个低成本的加拿大高股息股票投资组合,管理费仅为0.10%,是十种产品中最低的,也是寻求性价比投资者的最佳选择。XDIV主要选择整体财务状况较强的股票,包括财务状况稳定的公司和收入波动较小的股票。以下是该etf持仓中的前十大股票,也主要集中在金融和能源行业:

截至5月31日,在过去五年中,该etf上涨了27.76%,股息率为4.82%。其表现优秀。

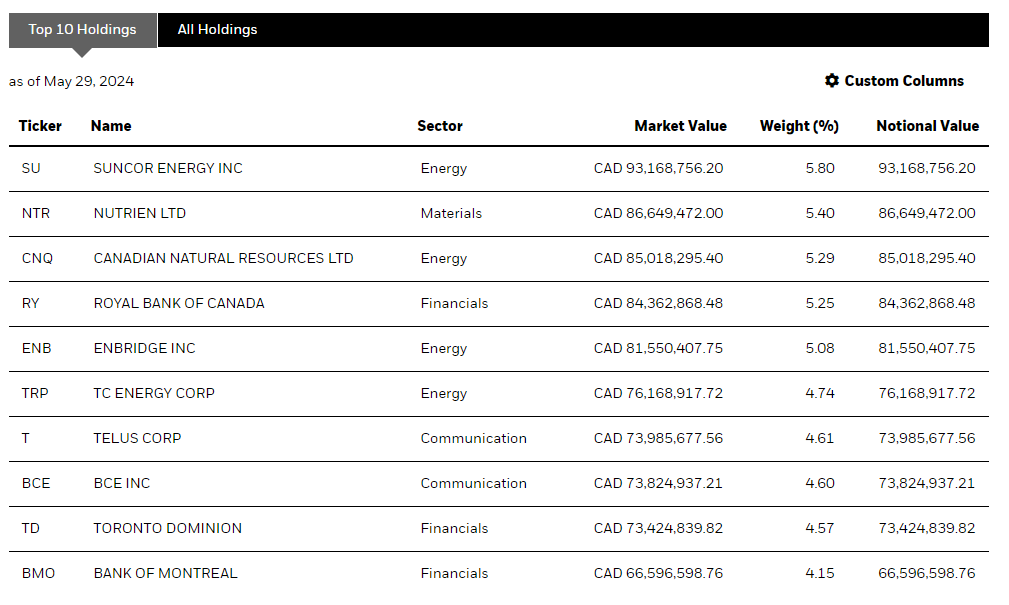

该etf跟踪标普/tsx综合高股息指数,目前持有75只股票,主要集中在能源领域。其前十大持仓约为5%,这意味着与前两个产品相比,XEI具有更为多样化的投资组合,个别股票的影响较小,这意味着风险分散能力更高。

XEI股息率为5.30%,在十个产品中最高。然而,截至5月31日,在过去五年中,该etf的涨幅仅为20.43%,相对较低。主要原因是追求稳定的多元化投资组合也削弱了大公司股票价格的直接上涨压力。然而,当利率下降和市场波动时,预计该etf将能够在周期内实现长期稳定的盈利能力。

风险提示

虽然上述美国高股息etf为投资者提供了一个理想的工具,以在追求稳定收入和潜在资本增值的同时实现风险多样化和获得被动收入,但投资者仍需注意以下风险:

虽然高股息etf可以分散个别股票的风险,但仍面临整体市场风险。

ETF管理团队的决策和行为可能无法完全与投资者利益一致,可能存在管理质量差、跟踪误差和不透明度不足导致潜在的损失或表现不佳等问题。投资者需要注意这些因素,选择合适的etf,并有效管理风险。

免责声明:此内容由Moomoo Technologies Inc.提供,仅用于信息交流和教育目的。

更多信息

评论

登录发表评论