為什麼財務狀況指數在加息後變得更加舒適?

野村研究所首席經濟學家郭理查(Richard Coo)在最新的報告中指出目前令聯儲困擾的一個問題:美聯儲曾經通過調整政策利率和銀行儲備供應來有效地調節經濟;然而,儘管連續大幅加息,但財政狀況仍相對寬鬆。

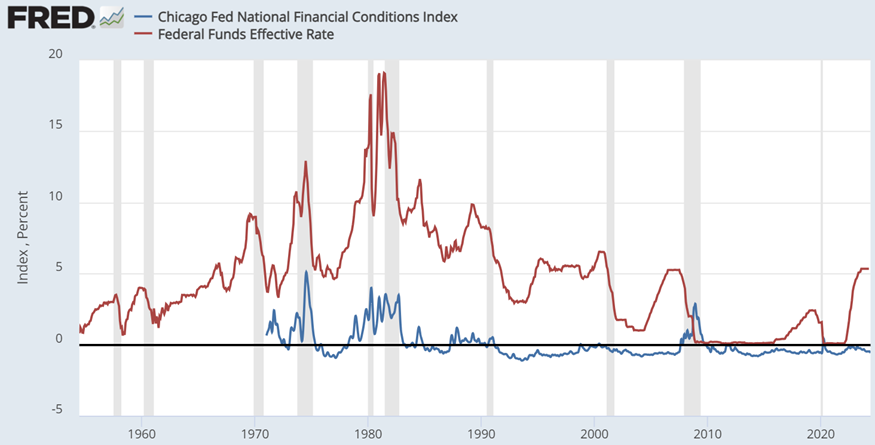

事實上,正如圖表所示,自 2008 年以來,FCI 和政策利率之間的長期關聯性已明顯消失。背後的原因是什麼?

1.拜登政府的財政週期導致經濟中的再融資動力

SIFMA 有關美國社會融資的數據顯示,在過去兩年中,美國私營部門的股票、債券和信貸融資的規模已顯著收縮。然而,政府部門對社會融資的支持而抵消了這一點。

一方面,基於雙黨對「降低風險」的共識,拜登政府領導的 IIJA、CHIPS 和 IRA 行動,受歷史上龐大的財政赤字支持,通過直接補貼、稅收優惠和其他工業政策促進戰略行業的大規模國內投資和工廠建設。他們還推進「友誼支持」外包策略,以減少對中國供應鏈的依賴,並鞏固美國在關鍵領域的領導地位。

由於政府赤字等於私營部門的盈餘,因此形成一個螺旋線:隨著企業利潤上升,資產價格上漲,抵押品價值上升;因此,違約風險和風險保費減少;最後,融資能力提高,流動性上升。

芝加哥聯儲 NFCI 是反映流動性的關鍵指標。關於對 NFCI 的貢獻,芝加哥聯儲將 105 個指標分為風險,信貸和槓桿。在高利息限制下,槓桿在過去一年比較穩定,而風險和信貸變得顯著更加容易。

看看這些具體指標,我們可以看到信用和風險與資產價格有高關係。這反映了資產價格與財務狀況之間的相互關係。自強效果非常重要。

事實上,自 2020 年以來,FCI 已經與比特幣,美國股票,銅和黃金等主要資產顯著的關係。

總體而言,目前的金融體系已從美聯儲的融資制度轉移到經濟自身的再融資制度,該系統更依賴於資產負債表能力,並具有更強大的循環性特徵。

二.自伯南克時代以來,美聯儲一直傾向於過度保護

市場傾向於相信美聯儲將始終確保系統性金融風險不會發生,這一概念稱為美聯儲 Put。

2008 年金融危機後,美聯儲連續 10 次降低利率,將政策利率底部從 5.25% 降低至零。為了解決傳統貨幣政策在零利息環境中的失效,Bernanke 啟動了定量放寬,這類似於美聯儲作為最後一種方法的貸款人,為金融機構提供幾乎無限的流動性支持。這筆資金足夠足以匹配任何潛在的銀行業務,以恢復市場信心並重建對銀行系統的信任。

同樣地,鮑威爾似乎準備隨時添加一個新的帳戶項目(例如 BTFP 2.0),通過臨時無限的資產負債表擴展,以及時阻止任何異常的市場流動性變動,尤其是在選舉前。

QE 確實改變/培養了一代投資者的風險偏好。當投資者期望美聯儲投資的隱含保護時,他們自然傾向於承擔更高的風險,甚至影響資本市場估值。

值得一提的是,截至上週五,BTFP 的規模仍然超過一億美元。許多銀行從美聯儲折扣窗口獲得更低成本的流動性,然後通過以 5.5% 的隔夜利率將其存入美聯儲,以 5.5% 的隔夜利率作為儲備,進行無風險套利。

美聯儲的利息支出遠超過其收入。2023 年,美聯儲向金融機構支付了 281.1 億美元,而其持有債券的總利息為 163.8 億美元。這導致美聯儲去年有史以來最高的 114.3 億美元虧損。

在彈性的私營部門資產負債表背後,仍然是公營部門推動經濟前進。

正如德魯肯米勒在五月採訪中所說的那樣:「...去年年底,美聯儲顯然犯了一個「錯誤」:他們在 12 月的聯邦公開市場委員會會議上太早開始討論降息,這重新激發了財務狀況。在某種程度上,他們被自己的前瞻指導陷入困境,無法逃脫,就像他們整年都堅持「通貨膨脹是暫時的」。—— 我記得當時告訴我們的合作夥伴,我們應該在 3 月(下一次聯邦公開市場委員會會議上)聽到這個故事,而不是現在,當通貨膨脹實際可能降到他們需要的水平。「在這段期間,比特幣從約三萬美元上漲至 70,000 美元,納斯達克市場,銅,黃金和美國債券市場也發生了重大變化。

■ 投資者應如何回應?

在選舉年期間,美國貨幣和財政政策更加敏感。如果拜登政府能夠減少赤字並進行積極外交談,以將關鍵通脹和就業數據保持在穩定範圍內,系統風險可能不一定在選舉之前爆發。巴黎奧運會周圍的地緣政治風險可能會下降,加上充足的流動性,這意味著自今年初以來的增長可能還沒有結束。然而,如前所述,如何實現長期財政平衡是一個更嚴重的挑戰。如果不正確處理,它可能會觸發第二個通脹螺旋。

投資者需要辨別在哪些領域的生產力實際上升。儘管資產價格上漲可能是由於貨幣跌價所致,但也可能是由於產量大幅躍升所引起的。在創新領域,即使由貨幣折舊引起的資產價格狂潮結束,那些股收益快速增長的公司仍會帶來超額回報。

免責聲明:此内容由Moomoo Technologies Inc.提供,僅用於信息交流和教育目的。

更多信息

評論

登錄發表評論