米国債利回り上昇、大幅な利下げ期待が後退 逆に買いの好機か?

この記事は一部に自動翻訳を利用しています

米国債市場は2024年最初の取引日となった一週間、利回りが大幅に上昇し、世界的な債券売りの流れに加わる格好となった。欧米などの主要中央銀行が今年、大幅な利下げに踏み切るとの見方が後退している。

長期金利の指標となる $米国債10年 (US10Y.BD)$は3.8%台から一時4.1%台と約1カ月ぶりの高水準まで上昇した。 $米国債30年 (US30Y.BD)$も4.0%台から4.2%超まで上昇した。

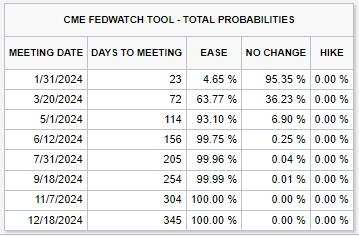

米連邦準備理事会(FRB)の高官発言、12月米連邦公開市場委員会(FOMC)の議事要旨の公開、市場の想定より堅調な雇用統計などを受けて早期の利下げ観測が後退し、米国債を手放す動きが広がった。

「市場は今年のFRBの利下げを期待しているかもしれないが、すでに多くの利下げが織り込まれているため、市場の期待は緩やかになる可能性が高い。利下げ期待の一部が織り込まれたと仮定すると、米ドルはまず上昇し、2024年は軟調に終わる可能性がある」とRabobankのFX戦略担当、Jane Foley氏は言う。

一方、ブルームバーグのマーケッツ・ライブ・チームのストラテジストによると、ドルはここ数日反発したが、再び下落に転じる可能性が高いという。彼らは、FRBは他の主要中央銀行よりも積極的に利下げを行い、その時期も早まる可能性があると見ている。

また、一部のトレーダーは、一時的上昇した米国債利回りが買いの好機と見ている。

JPモルガン・チェース・キャピタル・マネジメントのポートフォリオ・マネジャー、プリヤ・ミスラ氏は、「4%から4.2%の利回りレンジであれば、どこでも買う価値がある」と述べた。同氏は、先月のFRB金利決定会合前の米10年債利回りがこのレンジの上限であったことを指摘し、「4.2%を突破するには、再利上げか利下げを全面的に中止しなければならないだろう」と述べている。FRB 2023年年末の方向転換と12月議事録の「利上げ終了」という指摘を考えると、どちらの可能性も低いという。すなわち、同氏によると、米国債の価格はこれ以上安くなる可能性は低いという。

「債券市場は、FRBが今年利下げを実施するという楽観的な見方を維持している。一時的な下落が逆に買いの好機という認識は、1回だけ想定より堅調な雇用統計で変わることはないだろう」とWisdomTreeの債券戦略責任者であるKevin Flanagan氏は指摘した。

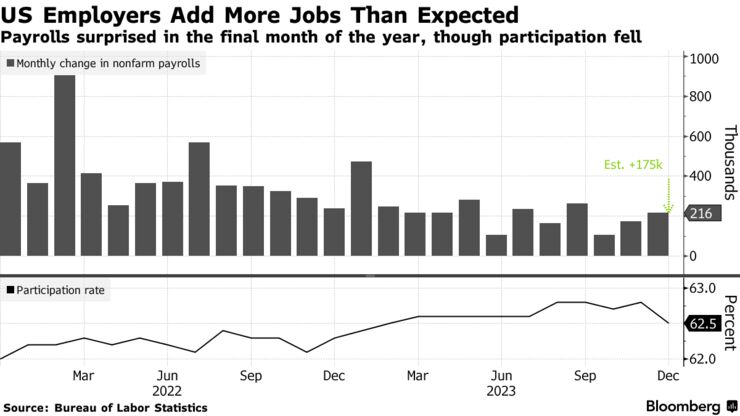

米労働省が5日発表した2023年12月の雇用統計について、ブルームバーグ・エコノミクスのエコノミスト、アナ・ウォン氏らは「12月雇用統計で良いニュースは、非農業部門雇用者数が驚くほど増加したことだけだ。他の項目は、労働市場が急速に冷え込みつつある兆しであふれている。家計調査に基づく雇用者数は2020年4月以来の大きさで減少した。失業期間は長期化し、労働参加率は低下、経済的理由でパートタイムの仕事に就いている人が増え、労働時間は減少した」と分析した。

また、米供給管理協会(ISM)が5日発表した2023年12月の非製造業総合指数は低下し、活動がほぼ停滞したことを示した。雇用の指数は、約3年ぶりの大幅な活動縮小を示した。雇用の指数は7.4ポイントと大きく低下し43.3と、2020年7月以来の低水準となった。サービス業の減速が継続すれば、米経済全体の活動が鈍化するとの懸念が高まりかねないという。

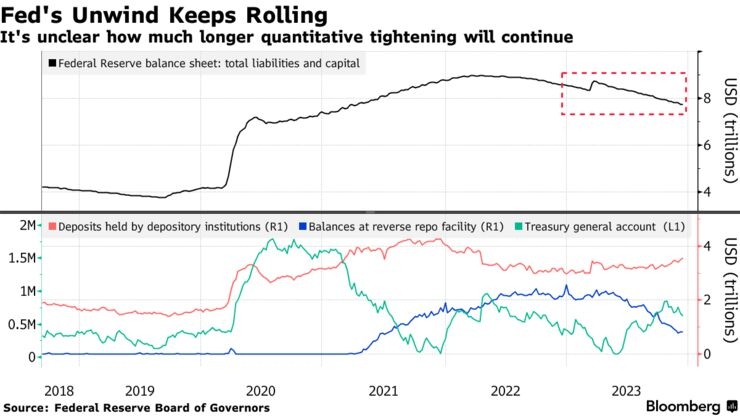

米連邦準備理事会(FRB)が3日公表した2023年12月12─13日の連邦公開市場委員会(FOMC)議事要旨で、一部の当局者がバランスシート圧縮(量的引き締め=QT)の終了に向けて議論を開始する用意があることが分かった。

議事要旨によると、複数の当局者はFRBのバランスシート計画について、準備金の残高が十分と判断される水準をいくらか上回った時点で、圧縮ペースを減速させ、その後停止させることを示していると発言。「これらの参加者は圧縮ペースを減速させる決定に至るかなり前に、そうした決定につながる技術的要因について議論を始め、一般に十分な事前通知を行うことが適切という考えを示した」という。

RBCキャピタル・マーケッツの米金利戦略責任者、ブレーク・ グウィン氏は「誰でも打撃を受けるまでは計画を維持するものだ」とし、「前回、当局は19年9月のレポ市場混乱で『打撃』を受け、直ちに方向転換した」と語った。同氏は24年半ばのQT段階的終了を見込む。

米金利先物が織り込む3月の利下げ確率は6割程度と市場の利下げ観測はなお強い。

野村証券の小清水直和シニア金利ストラテジストは「金利低下を見込んだポジションがまだ残っており、こうしたポジションが解消されれば、金利上昇に拍車がかかる可能性がある」と指摘した。

また、今週の米国債市場では、重要な指標である12月米消費者物価指数(CPI)と370億ドルの10年物米国債入札の二重の試練がある。

moomooニュース ー Zeber

出所:Bloomberg、日本経済新聞、CME、ロイター

この記事は一部に自動翻訳を利用しています

出所:Bloomberg、日本経済新聞、CME、ロイター

この記事は一部に自動翻訳を利用しています

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

181338057犬心久美子 : 何だかんだで米国債の信頼度は厚いですね![undefined [undefined]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36) でも、やっぱり、2.年、5年?ぐらいが

でも、やっぱり、2.年、5年?ぐらいが![undefined [undefined]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36) トレジャリーポンドなど

トレジャリーポンドなど![undefined [undefined]](https://static.moomoo.com/nnq/emoji/static/image/default/default-black.png?imageMogr2/thumbnail/36x36)

良いかなー

自分、この世に居ないや

千葉 : やっぱり弱虫の私 ダイヤ の利確早すぎた!忍耐足らなさすぎ 昨年こんな事二度もあったのにー

の利確早すぎた!忍耐足らなさすぎ 昨年こんな事二度もあったのにー

千葉 : 大統領 誰でもいいから 若返ってください。

大統領 誰でもいいから 若返ってください。