インドで”大化け”?!シェア首位級の日本株5選、成長市場で強気投資! 直近1年で3割超上昇のインド株ETFもチェック

世界で最もホットな成長市場の一つが、インドだ。世界一の人口と若年層の比率の高さを背景に、23年から27年の間に名目GDPは1.5倍に増え、世界第3位に浮上する見通しだ。

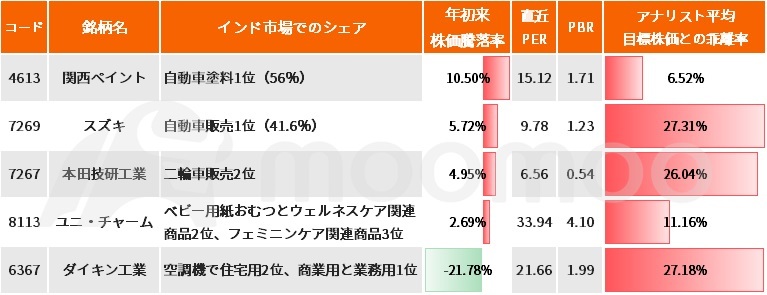

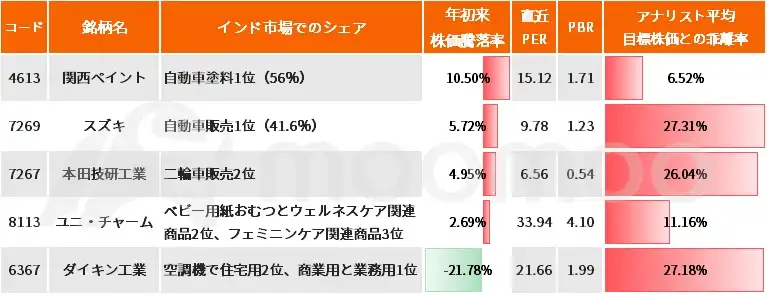

そこで、既にインドで1位ないし2位のマーケットシェアを確保し、さらなるシェア拡大に向けて動いている国内5銘柄を紹介する。5銘柄はいずれも成長戦略の中でインド市場を重視しており、積極的に投資を行う方針を示している。

また、現地の優良企業で構成するETF3銘柄もピックアップする。ETFは投資家からのインドへの注目の高まりに応じる形で今年に入ってから東証に上場したものばかりで、いずれも円建てかつ新NISA成長枠の対象となっている。

そこで、既にインドで1位ないし2位のマーケットシェアを確保し、さらなるシェア拡大に向けて動いている国内5銘柄を紹介する。5銘柄はいずれも成長戦略の中でインド市場を重視しており、積極的に投資を行う方針を示している。

また、現地の優良企業で構成するETF3銘柄もピックアップする。ETFは投資家からのインドへの注目の高まりに応じる形で今年に入ってから東証に上場したものばかりで、いずれも円建てかつ新NISA成長枠の対象となっている。

【インドでシェア上位の国内銘柄5選】

◆ $関西ペイント (4613.JP)$:収益の4分の1をインドに依存、M&Aやパートナー作りを模索

会社発表によると、自動車塗料市場ではシェア56%に上る。

24年3月期のインドでの売上高は前年度比7.1%増の1366億円、セグメント利益は34.8%増の148億円で、売上全体の24%、利益全体の25%を占める。24年度第1四半期(4-6月)は売上高が前年同期比10.1%増の403億円、セグメント利益が11.1%増の54億円だった。通期では売上高が11.2%増の1520億円、セグメント利益が3.7%増の155億円を見込んでいる。

同社によると、インドでの塗料市場における5年間の年平均成長率は約8%と見込まれているという。24年5月発表の戦略説明会資料では、インドでの工業分野の拡大に向け、M&Aの機会探索や、複数のパートナー候補との協議中としている。

会社発表によると、自動車塗料市場ではシェア56%に上る。

24年3月期のインドでの売上高は前年度比7.1%増の1366億円、セグメント利益は34.8%増の148億円で、売上全体の24%、利益全体の25%を占める。24年度第1四半期(4-6月)は売上高が前年同期比10.1%増の403億円、セグメント利益が11.1%増の54億円だった。通期では売上高が11.2%増の1520億円、セグメント利益が3.7%増の155億円を見込んでいる。

同社によると、インドでの塗料市場における5年間の年平均成長率は約8%と見込まれているという。24年5月発表の戦略説明会資料では、インドでの工業分野の拡大に向け、M&Aの機会探索や、複数のパートナー候補との協議中としている。

子会社のマルチ・スズキを中心に、24年3月期のインドでの自動車販売シェアは41.6%でトップを走る(会社発表)。

24年3月期のインドでの売上高は前年度比25.0%増の2兆2352億円で、全売上高の42%を占める。販売台数ベースでは前年度比9.0%増の179.4万台で、世界販売(316.8万台)の57%に当たる。

同社はインド市場の拡大に備え、30年度までに約400万台の生産能力確保を計画している。24年1月には、インド国内での将来的なEVの増産を視野に、26年度の稼働開始となる新たな生産ラインの増設や、28年度稼働開始となる新工場の建設を発表している。

24年3月期のインドでの売上高は前年度比25.0%増の2兆2352億円で、全売上高の42%を占める。販売台数ベースでは前年度比9.0%増の179.4万台で、世界販売(316.8万台)の57%に当たる。

同社はインド市場の拡大に備え、30年度までに約400万台の生産能力確保を計画している。24年1月には、インド国内での将来的なEVの増産を視野に、26年度の稼働開始となる新たな生産ラインの増設や、28年度稼働開始となる新工場の建設を発表している。

◆ $本田技研工業 (7267.JP)$:今期はインドが二輪販売先のトップに、電動バイクの研究開発拠点も開設

インドの二輪車市場で2位のシェアを持つ。ホンダはシェアトップだった合弁会社の全株式を、2010年に合弁相手に売却。売却先である現地資本のヒーロー・モトコープがシェア1位の座を維持している。

24年3月期の販売台数は前年度比12.5%増の453万台で、インドネシア(477万台)に次ぐ販売台数だった。24年度第1四半期(4-6月)は前年同期比48.5%増の141.4万台となり、インドネシア(112.2万台)を上回っている。

24年5月には、二輪車の電動化の加速に向けた研究開発拠点を「インドのシリコンバレー」と呼ばれるカルナタカ州ベンガルール(バンガロール)に開設した。同社はグローバルでの電動二輪車の販売目標を30年に400万台としている。

インドの二輪車市場で2位のシェアを持つ。ホンダはシェアトップだった合弁会社の全株式を、2010年に合弁相手に売却。売却先である現地資本のヒーロー・モトコープがシェア1位の座を維持している。

24年3月期の販売台数は前年度比12.5%増の453万台で、インドネシア(477万台)に次ぐ販売台数だった。24年度第1四半期(4-6月)は前年同期比48.5%増の141.4万台となり、インドネシア(112.2万台)を上回っている。

24年5月には、二輪車の電動化の加速に向けた研究開発拠点を「インドのシリコンバレー」と呼ばれるカルナタカ州ベンガルール(バンガロール)に開設した。同社はグローバルでの電動二輪車の販売目標を30年に400万台としている。

同社の統合レポートによると、23年のベビー用紙おむつとウェルネスケア関連商品(排泄ケア用品)のシェアが2位、フェミニンケア関連商品が3位となっている。

24年12月期の中間(1-6月期)決算では、インドでの売上高は前年同期比5%増となっている。

24年から26年の中期経営計画では、インドをターゲット市場の一つに位置付けている。具体的には、フェミニンケア関連商品についてはインドおよびインド周辺の潜在市場で「ソフィ」を女性躍進の象徴ブランドへ育成すること、ウェルネスケア商品は65歳以上人口が日本の約2.6倍のインドでも普及促進を加速させることを掲げている。また、ベビーケア商品ではインドを成長市場に位置付け、市場ステージに合わせた独自性のある付加価値商品で収益拡大を図ることを目指すとしている。特にベビー用おしりふき市場は30年には22年対比で111%増になるとみている。

24年12月期の中間(1-6月期)決算では、インドでの売上高は前年同期比5%増となっている。

24年から26年の中期経営計画では、インドをターゲット市場の一つに位置付けている。具体的には、フェミニンケア関連商品についてはインドおよびインド周辺の潜在市場で「ソフィ」を女性躍進の象徴ブランドへ育成すること、ウェルネスケア商品は65歳以上人口が日本の約2.6倍のインドでも普及促進を加速させることを掲げている。また、ベビーケア商品ではインドを成長市場に位置付け、市場ステージに合わせた独自性のある付加価値商品で収益拡大を図ることを目指すとしている。特にベビー用おしりふき市場は30年には22年対比で111%増になるとみている。

◆ $ダイキン工業 (6367.JP)$:25年度に圧倒的トップシェア確立へ1.2兆円投資、中東・アフリカの輸出拠点にも

会社発表によると、インドでの21年の空調機のシェアは、住宅用が2位、商業用と業務用が1位。

24年3月期の空調事業のインドでの売上高は前年度比20%増。25年3月期はインドで住宅用の地方都市での販売網拡充を加速させるとともに、Eコマース販売にも注力し、拡販をめざすとしている。第1四半期(4-6月)は、強化した販売網や供給力を活かし、売上高が前年同期比44%の伸びを示している。

23年度には、中期経営計画に、「インドの一大拠点化」を追加。インドでの売上高を、23年度の1380億円から25年度に1750億円へと増やし、住宅用、業務用とも圧倒的ナンバーワンの地位を確立するとしている。計画達成に向け、23年度から25年度に累計1.2兆円の投資を計画している。同社はインドを、中東やアフリカへの輸出拠点としても育成する方針だ。

同社によると、インド市場は、2030年には空調機の市場ストックが20年と比べて4倍になるとの見込みで、最も空調需要が拡大している市場という。

3日付のブルームバーグは、同社のインド空調事業トップのインタビューを掲載しており、記録的な熱波で販売がさらに伸びていることを受けて、インド南部に建設した工場近くの約13万平方メートルの土地を追加取得することを明らかにしている。

会社発表によると、インドでの21年の空調機のシェアは、住宅用が2位、商業用と業務用が1位。

24年3月期の空調事業のインドでの売上高は前年度比20%増。25年3月期はインドで住宅用の地方都市での販売網拡充を加速させるとともに、Eコマース販売にも注力し、拡販をめざすとしている。第1四半期(4-6月)は、強化した販売網や供給力を活かし、売上高が前年同期比44%の伸びを示している。

23年度には、中期経営計画に、「インドの一大拠点化」を追加。インドでの売上高を、23年度の1380億円から25年度に1750億円へと増やし、住宅用、業務用とも圧倒的ナンバーワンの地位を確立するとしている。計画達成に向け、23年度から25年度に累計1.2兆円の投資を計画している。同社はインドを、中東やアフリカへの輸出拠点としても育成する方針だ。

同社によると、インド市場は、2030年には空調機の市場ストックが20年と比べて4倍になるとの見込みで、最も空調需要が拡大している市場という。

3日付のブルームバーグは、同社のインド空調事業トップのインタビューを掲載しており、記録的な熱波で販売がさらに伸びていることを受けて、インド南部に建設した工場近くの約13万平方メートルの土地を追加取得することを明らかにしている。

【インド現地企業が組み込まれた上場間もないETF3選】

投資家のインドへの注目度の高まりに応じる形で、今年に入ってからインド銘柄関連のETFが相次いで東証に上場している。いずれも新NISAの成長投資枠の対象となっている。

投資家のインドへの注目度の高まりに応じる形で、今年に入ってからインド銘柄関連のETFが相次いで東証に上場している。いずれも新NISAの成長投資枠の対象となっている。

8月20日に国内初のインド株現物ETFとして上場。インドを代表する株価指数であるNifty50指数(配当込み)を円換算した指数に連動させている。Nifty50指数は、インド国立証券取引所に上場し、時価総額、流動性、浮動株比率などの基準に基づいて選定した50銘柄で構成する。

組み入れ上位銘柄は、HDFC銀行、原油・ガスなどのリライアンス・インダストリーズ、ICICI銀行、情報技術のインフォシスなど。

売買単位は1口で、信託報酬は0.385%。決算日は毎年3、9月4日。運用は大和アセットマネジメント。

組み入れ上位銘柄は、HDFC銀行、原油・ガスなどのリライアンス・インダストリーズ、ICICI銀行、情報技術のインフォシスなど。

売買単位は1口で、信託報酬は0.385%。決算日は毎年3、9月4日。運用は大和アセットマネジメント。

◆ $ISNIFTY50インド株 (201A.JP)$

6月12日に上場。Nifty50指数(配当込み)を円換算した指数に連動させているが、ETFは現物だけでなく先物にも投資している。

売買単位は10口で、信託報酬は0.385%程度。決算日は毎年2、8月9日。運用はブラックロック・ジャパン。

6月12日に上場。Nifty50指数(配当込み)を円換算した指数に連動させているが、ETFは現物だけでなく先物にも投資している。

売買単位は10口で、信託報酬は0.385%程度。決算日は毎年2、8月9日。運用はブラックロック・ジャパン。

上記2つのETFは上場後の期間が短いため、参考までに米NASDAQに上場している、Nifty50指数に連動した $S&P India Nifty 50 Index Ishares (INDY.US)$の過去2年間のチャートを貼付する。米ドルベースで、過去2年間で29.9%、1年間で21.9%上昇している。

5月23日に上場。インドを代表する15銘柄で構成する指数であるMirae Asset India Select Top10+Index(配当込み)を円換算した指数に連動させている。15銘柄の条件は、ボンベイ証券取引所に上場し、1日平均売買代金が200万米ドル以上、浮動株比率15%以上。該当銘柄から、金融や情報技術など9セクターの各セクターで時価総額が上位の9銘柄と、2位の中から時価総額の大きい6銘柄を加えた15銘柄を選定している。

組み入れ銘柄上位は、インフォシス、情報技術のタタ・コンサルタンシー・サービス、食品や日用品のヒンドゥスタン・ユニリーバ、ICICI銀行など。

売買単位は1口で、信託報酬は0.7185%程度。決算日は毎年6、12月10日。運用はGlobal X Japan。

なお、MIRAE ASSETがHPで掲載している、Mirae Asset India Select Top10+Indexのインドルピー建てのパフォーマンスは次の通り。8月末までの直近1年間のリターンは33.9%となっている。

組み入れ銘柄上位は、インフォシス、情報技術のタタ・コンサルタンシー・サービス、食品や日用品のヒンドゥスタン・ユニリーバ、ICICI銀行など。

売買単位は1口で、信託報酬は0.7185%程度。決算日は毎年6、12月10日。運用はGlobal X Japan。

なお、MIRAE ASSETがHPで掲載している、Mirae Asset India Select Top10+Indexのインドルピー建てのパフォーマンスは次の通り。8月末までの直近1年間のリターンは33.9%となっている。

ちなみに、過去3年間のインドルピーの為替レートは、1ドル=74ルピー程度から84ルピー程度に低下しているが、ここ2年ほどは1ドル=80ルピー台前半で推移している。

1.人口と若年層の多さ

インドの人口は2023年に中国を逆転して世界1位になったと推計されている。国連の推計によると23年7月時点の人口は14億3800万人で、平均年齢は28.1歳と若年層の多さもポテンシャルの高さを示している。ちなみに、日本は49.0歳だ。

2.高い経済成長率

IMF(国際通貨基金)の推計によると、インドの名目GDPは2021年からイギリスを抜いて世界5位となっており、25年には日本を抜いて4位(4兆3398億ドル)、27年にはドイツを抜いて3位(5兆2870億ドル)となる見通し。23年から27年の間に名目GDPは1.5倍になると推測されている。

IMF(国際通貨基金)の推計によると、インドの名目GDPは2021年からイギリスを抜いて世界5位となっており、25年には日本を抜いて4位(4兆3398億ドル)、27年にはドイツを抜いて3位(5兆2870億ドル)となる見通し。23年から27年の間に名目GDPは1.5倍になると推測されている。

3.英語が準公用語

インドでは英語が実質的な準公用語となっており、英語を話せる人が1割とも2割とも言われている。単純計算すると1.5億~3億人が英語使用者となり、米国に次ぐ規模に相当する。米国経済とのアクセスという点で、英語圏のメリットが得られる。

インドでは英語が実質的な準公用語となっており、英語を話せる人が1割とも2割とも言われている。単純計算すると1.5億~3億人が英語使用者となり、米国に次ぐ規模に相当する。米国経済とのアクセスという点で、英語圏のメリットが得られる。

4.西に中東・アフリカ、東に東・東南アジアという立地

インドの立地は、インド洋も挟む形で東に東南アジアや東アジア、西に中東やアフリカがあり、アジアと中東・アフリカの結節点に当たる。インドを拠点に東西の成長エリアをカバーできるという地理的なメリットがある。

インドの立地は、インド洋も挟む形で東に東南アジアや東アジア、西に中東やアフリカがあり、アジアと中東・アフリカの結節点に当たる。インドを拠点に東西の成長エリアをカバーできるという地理的なメリットがある。

ーmoomooニュースMark

出所:東証HP、各社HP、各ETFのサイト、moomoo

出所:東証HP、各社HP、各ETFのサイト、moomoo

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

大負けネコ : 初めまして。

」の一択。

」の一択。 ️

️ を追い抜き、世界1位」の可能性と「若年層比率の高さ」&「名門GDP⇒世界3位」となる将来性。

を追い抜き、世界1位」の可能性と「若年層比率の高さ」&「名門GDP⇒世界3位」となる将来性。

「国内自動車シェア1位」は知ってましたが、ホンダの「2輪車シェア2位」は知らなかった

「国内自動車シェア1位」は知ってましたが、ホンダの「2輪車シェア2位」は知らなかった ️

️ ️

️ ️」

️」 も、日本同様に「キングス・ENGLISH=英国流英国」の国の筈なんだけどね〜?

も、日本同様に「キングス・ENGLISH=英国流英国」の国の筈なんだけどね〜?

️」

️」 カレー好き🩷

カレー好き🩷 ️

️

いつも、日米株式・ETF・為替・市場動向など、とても有益な「情報」を、タイミング良く、提供されて、参考&勉強させて頂いています。

そうなんですよ、アメリカ、欧州、日本等の「先進国」は、昨今の「景気後退懸念」や「地政学的リスク」に対する「リスク分散目的の投資先」として、「安定性」が優位だったはずなのに「先進国全てが、政治不安や景気後退懸念」を抱えており、むしろ「リスク集中気味」。

私も「新NISA投資」の開始に当たり、「オルカンでOK」的な「風潮」には、決定が有ると考えていました。

なので「NISAつみたて投資枠」では、オルカンよりも「8資産分散投資ファンド」を比率①に。

そして比率②は「ピクテ-iTrust インド株式」を選択しました。

通常ならば「新興国株式」でも良いかとは思いますが、「新興国株式」の中身には、いわゆる「BRICS=5か国」等の株式も、多数組み入れてあります。

「R=ロシア」は論外として、「B=ブラジル」⇒ルラ大統領のミニ・トランプ的な言動や「リオ5輪後も国民の経済格差は放置?」等、アメリカに近い資源国(原油&金属&天然ガス等)でも「10年先の成長性が見通せない」。

これは「10年後以降もつみたて継続して、リスク分散と成長性の果実を得られる、NISAつみたて投資枠」の投資先としては疑問符?です。

同様に「C=中国(=China)」は「アリババ等の中国本土、又は香港拠点企業銘柄」が含まれており、「覇権主義的な行動」が本当に「覇権」を取った時代を想像すると、色んな意味で「恐ろしい」。私的には、ナシですね。

「S=南アフリカ」だと思いますが、外貨預金の「南ア・ランド」の利率、ご存知ですか?

年利7.00%とか、こんな利率設定しないと「外貨が集まらない国」って、普通は「多重債務者と同じ」ですよ。

金利が高くても、通貨に「価値が無いに等しい」。

なので、「I=インド

貧富の差や、宗教・民族の多彩さ、隣国パキスタンとの紛争懸念、中国とも国境紛争(=過去?)とか、諸々の「リスク」がゼロでは無い。

しかし、貴殿が記載された通り「準公用語が英語=結構、日本留学生もいるし、英国通、米国通も居る」し、インフラ整備中⇒日本や中国等が「鉄道、高速道路等」の受注競争でバチバチ

産業は「IT&医療分野は先進国レベル」。

そしてご指摘の通り「将来人口⇒中国

上記の「内在するリスク」に対して、現モディ政権は、内外とも「バランス政策」で上手く対処しています。

スズキがインド

関西ペイント、ユニ・チャーム、ダイキン工業

中東や東南アジアを視野に入れた「各社の投資戦略」

凄く勉強になりました。

あ、でも「英国は地方による訛り」がかなりクセ者ですよ?

10年以上前だけど、国際会議(=スタッフ)で話しかけられ時、最初は「全然聴き取れなかった

一応、英検2級(=まだ準1級無し)で米欧関係者との会話はある程度理解出来る。

インド

ダイキン工業が一番成長性が高そうですが「株価がメチャ高い

なので、残り4銘柄から、予算の範囲で試し買いです。

投資信託は「NISA開始当時」の「つみたて投資対象」は、自分の銘柄1つしか鳴かったのと、6月頃調べた際の「設定来基準価額の上昇データ」が、新規設定の銘柄には無く「昨年&今年の成績も良かった」ので、比率アップ。

選択肢が増えたという事は、投資家の視線も集中しているという事。

波には乗ります、インド

Thank you very much

大負けネコ : スンマセン ️

️

上記、長〜いコメントの、3段落目の「オルカン」記述で「決定」とあるのは「欠点」の変換ミス、デス。

慎んで、訂正させて頂きます。

長文で申し訳ないです。

引き続き、よろしくお願いします